Корпоративне управління

7.4.2. Управління корпоративним нерухомим майном

Корпоративне нерухоме майно може бути охарактеризовано як реальні активи, що приносять дохід не за рахунок створення з їх прямим використанням товарної продукції, а як майно, яке дозволяє здійснювати допоміжні та інші функції, наприклад, функції управління (будівлі корпоративних адміністративних установ), освіти (будівлі корпоративних загальноосвітніх установ) та ін. [4, с.116].

Системне управління нерухомим майном корпорації базується на:

- знаннях про склад об’єктів корпоративної власності;

- визначені ринкової вартості об’єктів нерухомості та прав користування ними;

- створенні єдиного банку даних про всі об’єкти нерухомості;

- застосуванні всього дозволеного законодавчо інструментарію використання об’єктів нерухомості;

- повноцінному захисті майнових прав власників;

- досягненні максимальної доходності об’єктів нерухомості.

Для здійснення управління корпоративним нерухомим майном необхідно зробити оцінку вартості та правового статусу об’єкта нерухомого майна.

Як правило визначають три підходи в оцінці нерухомості.

- з точки зору порівнюваних продаж;

- на основі витрат;

- з точки зору капіталізації доходу.

В межах цих підходів використовують наступні методи оцінки нерухомого майна корпорації:

- метод оцінки за порівнюваними продажами;

- методи співвідношення (перенесення) та екстракції;

- метод капіталізації земельної ренти (метод розвитку);

- метод капіталізації доходу.

Метод оцінки за порівнюваними продажами

Цей метод найбільш прийнятний і широко використовується в країнах із розвинутим ринком землі. В цьому разі йдеться про співставлений даних по проданих аналогічних об’єктах нерухомості на момент здійснення оцінки, що дає можливість найкраще відобразити ринкову вартість, або ж можна здійснювати оцінку з урахуванням аналізу ринкових цін попиту і пропозиції.

При цьому можна використовувати такі елементи порівняння:

- фінансові умови (умови фінансування угод);

- умови продажу;

- рикові умови;

- час укладання угоди;

- місце розташування об’єкта;

- фізичні характеристики об’єкта;

- показники доходності.

Остаточна оцінка здійснюється на підставі детального аналізу при врахуванні ринкової ціни шляхом оцінювання впливу кожного із елементів порівняння. Таким чином оцінка за порівняльними продажами матиме вигляд:

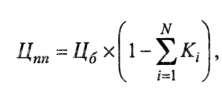

(7.1)

(7.1)

де Цпп - ціна за порівняними продажами;

Цб - базова ціна;

К. - коефіцієнт /-того елемента порівняння, який виражений у долях одиниці (залежно від напряму впливу визначається знак коефіцієнта «-» або «+»);

N- кількість елементів порівняння.

Якщо сумарний негативний вплив більше сумарного позитивного, то кінцева ціна буде нижчою за базову і навпаки [4, с. 519].

Методи співвідношення та екстракції.

Метод співвідношення застосовується при порівнянні цін об’єктів нерухомості, що порівнюються, шляхом рознесення загальної ціни продажу між її складовими: власне об’єктом нерухомості та покращеннями. Для забезпечення правильності визначення ціни необхідне максимально повне статистичне забезпечення.

Метод екстракції фактично є різновидом методу співвідношення і також передбачає виокремлення внеску покращень із загальної ціни продажу нерухомості.

Метод капіталізації земельної ренти (метод розвитку). При використанні цього методу оцінюється поточна вартість майбутніх доходів від володіння майном. Потоки доходів і виручка від перепродажу (реверсія) капіталізуються у поточну загальну вартість.

Ц кэр = Д / НК

де Ц - ціна при капіталізації земельної ренти;

Д- дохід;

НК - норма капіталізації

Крім того, ціна при капіталізації земельної ренти може розраховуватись за формулою:

Цкэр=Д×Ф, (7.3)

де Ф - фактор капіталізації.

Норма капіталізації або фактор капіталізації визначають на основі дослідження прийнятних ставок доходу від експлуатації аналогічних об’єктів нерухомості з урахуванням аналізу чинників ризику і дисконту,

Встановлення величини потоків доходів і витрат дають можливість визначити величину чистого операційного доходу, яка в процесі капіталізації перетворюється у поточну вартість земельної ділянки.

Необхідність використання не менше двох методів для здійснення співставлення одержаних результатів визначається тим, що на основі експертних оцінок вноситься відповідна корекція, і здійснюється підсумкова оціночна ринкова вартість об’єкту, що оцінюється.

Метод капіталізації доходу.

Визначення ринкової вартості методом капіталізації доходу здійснюється у два етапи:

- прогнозування майбутніх доходів;

- капіталізація майбутніх доходів у теперішню вартість.

Розрахунок прогнозування доходу будується із врахуванням 100% можливості використання нерухомості. Побачити розрахунки можна за допомогою заповнення таблиці (табл. 7.6).

Таблиця 7.6. Фінансові потоки по об’єкту нерухомості

|

Джерело формування фінансових потоків |

Грошові кошти |

|

|

Відплив |

Притік |

|

|

Валовий дохід |

||

|

Планова оренда Періодичний дохід Ринкова зміна орендної плати Інші доходи Разом потенціальний валовий дохід Втрати при отриманні орендних платежів Дійсний валовий дохід |

||

|

Операційні витрати |

||

|

Постійні Змінні Витрати на заміщення Разом операційні витрати Чистий операційний дохід Обслуговування боргу Грошовий потік до виплати податків |

||

При розрахунку суми грошового потоку необхідно врахувати складові валового доходу та операційних витрат. У валовий дохід включають планову оренду, яка формується за рахунок умов орендного договору. При розрахунку мають враховувати всі знижки і компенсації спрямовані на залучення орендарів. Такі позиції можуть мати вигляд додаткових послуг орендарям (можливість припинення дії договору оренди та ін.).

Періодичний (ковзаючий) дохід створюється за рахунок пунктів договору, які передбачають додаткову оплату орендарями тих витрат, які перевищують визначені в угоді.

Ринкова оренда - частина потенціального валового доходу, яка відноситься до вільної та зайнятої власником площі. Визначається на основі ринкових ставок орендної плати.

Інші доходи - доходи, що отримані за рахунок функцій нерухомості, але не включаються в орендну плату (доходи від користування гаражем, автостоянкою, доходи від користування торговельними автоматами тощо).

Розподіл доходів на доходи від нерухомості і бізнесу повинен відповідати умовам ринку.

Дійсний (реальний) валовий дохід, який одержується від об’єкту нерухомості - це дохід, який передбачається з урахуванням повного функціонування об’єму нерухомості з урахуванням втрат від незайнятості, зміни орендарів та можливих неплатежів орендарів.

Операційні витрати - це витрати, які виникають періодично для забезпечення нормального функціонування об’єкту та відтворення дійсного валового доходу, і можуть бути віднесені до однієї із трьох груп:

- постійні витрати;

- змінні витрати;

- витрати на заміщення.

До постійних витрат належать витрати, які не залежать від ступеня заповнення об’єкту (податок на нерухомість, експлуатаційні витрати, вартість страхування будівлі).

До змінних витрат належать витрати, які пов’язані із інтенсивністю використання об’єкту та рівнем послуг, що надаються. Для кожного виду нерухомості характерні певні відмінності у складі змінних витрат, але перераховані нижче мають місце для будь-якого об’єкту:

- витрати на управління;

- витрати на укладання договорів оренди;

- заробітна плата обслуговуючому персоналу;

- комунальні витрати (газ, електроенергія, вода, тепло, каналізація);

- витрати на експлуатацію та ремонт;

- витрати на утримання території та автостоянки;

- витрати на забезпечення безпеки тощо.

Витрати на заміщення передбачають витрати на періодичну заміну швидкозношуваних елементів будівлі (дах, покриття підлоги, будівельні елементи із коротким терміном експлуатації); прилади, обладнання, пішохідні доріжки, під’їзні шляхи тощо.

Якщо в період дії договору оренди не передбачаються такі витрати, то їхнє зношення буде враховуватись при продажі об’єкту нерухомості.

Витрати на обслуговування боргу передбачають платежі з погашення іпотечних кредитів.

Капіталізація майбутніх доходів може бути визначена за наступними двома методами:

- методом прямої капіталізації;

- методом капіталізації за нормою віддачі.

Метод прямої капіталізації переводить величину річного доходу у показник вартості нерухомості, при цьому вартість (V) визначається шляхом ділення доходу (Г) на коефіцієнт капіталізації (R):

V = 1 / R(7.4)

Капіталізація за нормою віддачі переводить майбутні вигоди у теперішню вартість:

- методом дисконтування грошового потоку кожного періоду з відповідною нормою віддачі;

- методом капіталізації доходу загальним коефіцієнтом капіталізації, що враховує характер доходів, що одержані, зміну вартості об’єкта нерухомості та очікувану норму віддачі.

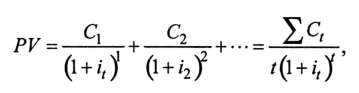

Метод дисконтування грошових потоків застосовується до будь- яких грошових потоків. Він є універсальним методом. Теперішня вартість майбутніх вигід від володіння нерухомістю (PV) визначається за формулою:

(7.5)

(7.5)

де С - грошові потоки періоду t.

іt - норма дисконтування періоду t.

Для визначення норми дисконтування можна використовувати:

- метод кумулятивної побудови;

- метод порівняння альтернативних інвестицій;

- метод порівняння продаж;

- метод моніторингу ринкових даних.

Однією із складових управлінської діяльності щодо об’єктів нерухомості корпоративної власності може бути планування використання нерухомості. При цьому основними варіантами використання об’єкта нерухомості можуть бути:

- використання за призначенням;

- продаж;

- оренда;

- передача в управління;

- передача в заставу;

- внесення в якості внеску в статутний капітал.

В основі визначення напрямів використання нерухомості лежить економічна доцільність та реальна ринкова вартість об’єкта нерухомості, наміри власників корпоративних прав.

Якщо йдеться про продаж, то реалізація запланованих заходів може бути здійснена за таким алгоритмом:

- передпродажна підготовка;

- проведення відкритого конкурсу по придбанню запланованих до продажу корпоративних прав;

- підписання угоди на реальних правах із переможцем конкурсу;

- передача прав на об’єкт переможцю конкурсу.