Іпотека: сучасні концепції, тенденції та суперечності розвитку

§ 17. Методика визначення оптимального співвідношення між сумою кредиту та вартістю предмета застави на аграрному іпотечному ринку

Зазначимо, що за збільшення чи зменшення обсягу іпотечних операцій певного комерційного банку, його присутність чи відсутність на іпотечному ринку в цілому відповідає менеджмент банку, цілі якого викладені безпосередньо в кредитній політиці, в якій зазначається тактика і стратегія залучення коштів та спрямування їх на кредитування позичальників [184, с.40].

В.В.Вітлінський та Г.С.Панова у своїх працях зазначають [184, 249], що не існує єдиних стандартів розробки, впровадження та здійснення кредитної політики для комерційних банків, кожен банк залежно від власних цілей, можливостей та бачення подальшого розвитку, з урахуванням діючого законодавства, з оглядом на контролюючі органи та дії конкурентів, тобто озираючись на зовнішній вплив, в першу чергу держави, а також інших суб’єктів фінансового ринку - формує та проводить загальну кредитну політику, частиною якої є політика іпотечного кредитування. Тобто, політика іпотечного кредитування комерційного банку - це звід зовнішніх, розроблених державними контролюючими органами, та внутрішніх, розроблених даним комерційним банком, стандартів здійснення іпотечного кредитування. Отже, розглянемо якою ж має бути політика іпотечного кредитування комерційного банку, щоб останній динамічно та ефективно розвивався, отримуючи прибутки, що в свою чергу, сприятиме розширенню та подальшому розвитку іпотеки в Україні.

Кредитна іпотечна політика має складатися з таких компонентів:

- стратегії щодо основних напрямків кредитного процесу;

- тактики комерційного банку щодо організації кредитування;

- контроль і моніторинг щодо здійснення обраної стратегії і тактики [184, с.41-42].

Стратегія включає пріоритети, принципи та цілі окремого банку на кредитному ринку в цілому, та ринку аграрної іпотеки зокрема, а тактика - це фінансовий та інший інструментарій, що використовується даним комерційним банком для реалізації його цілей і завдань при здійсненні кредитних угод [184, с.43].

Політику іпотечного кредитування комерційного банку, доцільно втілювати в життя за допомогою окремого департаменту іпотечного кредитування, а для аграрної іпотеки створити окреме управління в межах даного департаменту в зв’язку із специфікою сільськогосподарського виробництва та високим ступенем ризиків притаманних йому, і вона має проводитися за такими основними напрямами:

- Оцінка кредитних заявок та фінансового стану потенційних позичальників.

- Оцінка нерухомості, що пропонується в заставу та визначення розміру LTV.

- Укладання кредитної та іпотечної угод, страхування предмету іпотеки.

- Супроводження кредиту та організація кредитного моніторингу, проведення перевірок якості кредитного портфелю.

- Управління ризиками.

Аспекти, пов’язані з управлінням ризиками, будуть досліджені в § 21. Наразі ми зупинимося на перших чотирьох напрямах кредитної політики, і зокрема на визначенні вартості нерухомості, що пропонується в заставу.

Іпотечні кредити треба надавати на умовах платності, строковості, поверненості, забезпеченості та диференційованості.

Оцінка кредитних заявок є першим етапом кредитного аналізу, який починається із співбесіди з потенційним позичальником, на якій звичайно обговорюються такі питання:

- загальна інформацію про клієнта;

- ціль кредиту;

- сума кредиту;

- термін кредиту;

- розмір відсоткової ставки;

- предмет застави;

- механізм погашення заборгованості.

За результатами співбесіди приймають попереднє рішення стосовно того надавати позику чи ні, при попередньому позитивному рішенні формують пакет необхідних документів для розгляду кредитної заявки, на основі якого проводять кредитний аналіз позичальника, до якого крім працівників департаменту іпотечного кредитування залучають спеціалістів з юридичного підрозділу банку, та який складається з таких компонентів:

- ознайомлення з юридичним статусом позичальника - форма власності, статут, дата реєстрації, довідка про включення до ЄД- РПОУ, повноваження керівників, наявні ліцензії на здійснення діяльності, судові розгляди тощо;

- вивчення ділової репутації позичальника - кредитної історії, розмір статутного фонду, величини обороту та залишків на рахунках, бренди, торгові марки, що йому належать, професійність керівників, їх вік, досвід роботи у галузі, на займаних посадах, попередні місця роботи, їх імідж, загальна якість менеджменту тощо;

- перевірка достовірності наданих документів;

- аналіз фінансового стану.

Аналіз фінансового стану позичальника є основою не тільки кредитного аналізу, а й усього кредитування в цілому, від якості та професійності його здійснення залежить подальша доля кредиту.

Фінансовий стан позичальника аналізують на основі таких фінансових документів:

- баланс (форма №1) та звіт про фінансові результати (форма №2);

- розшифровка дебіторської та кредиторської заборгованості на останню звітну дату;

- перелік відкритих рахунків та довідка про рух коштів на рахунках за останні шість - тридцять шість місяців;

- у разі наявності заборгованості за кредитами, довідка про стан заборгованості за кредитами на звітну дату та копія кредитного договору та договору застави;

- довідка Податкової інспекції про відсутність заборгованості з податків та зборів.

При необхідності здійснення більш глибокого аналізу фінансового стану позичальника використовують додаткові фінансові документи, такі, як: первинні документи фінансової звітності, довідки про товарну продукцію, заплановані показники діяльності тощо. За результатами фінансового аналізу визначають клас позичальника та категорію ризику операції для формування резерву.

Наступним етапом, після кредитного аналізу, при умові , що позичальник успішно подолав попередній є оцінка пропонованої в заставу нерухомості та визначення LTV кредиту.

Оцінку нерухомості необхідно здійснювати на основі об’єктивних міркувань про її вартість на основі аналізу умов ринку, інформації за аналогічними продажами і узгоджувати значення вартості, отриману за допомогою різноманітних методів.

Предметом застави при іпотечному кредитуванні можуть бути: земля, будівлі, споруди, підприємства і/або його структурні підрозділи, цілісні майнові комплекси тощо.

Фундаментом оцінки нерухомості є набір таких оціночних принципів:

- заміни - максимальна вартість нерухомості визначається найменшою ціною або вартістю, за яку може бути надбана інша нерухомість з еквівалентною корисністю;

- корисності - майно має вартість тільки тоді, коли воно корисне якому-небудь потенційному власнику і можливо, може бути використане для реалізації певної економічної функції;

- очікування - встановлення поточної вартості доходів або інших вигод, які можуть бути отримані в майбутньому від володіння даною нерухомістю;

- розумної обережності - цей принцип притаманний будь-якому покупцю нерухомості, який купує її з метою отримання прибутку.

Підготовчі етапи, перед безпосередньо оцінкою нерухомості такі: аналіз документів даної нерухомості та її огляд на місцевості.

Аналіз документів оцінюваної нерухомості треба проводити паралельно з її оглядом.

Позичальник звичайно, обов’язково повинен надати банку такий пакет документів:

- Позичальник - юридична особа:

- установчі документи (договір купівлі-продажу, акт прийому- передачі, договір міни тощо);

- документи, що підтверджують право власності або договір оренди (у випадку іпотеки права оренди);

- реєстраційне свідоцтво БТІ;

- виписку з реєстру прав власників на нерухоме майно;

- довідку від нотаріуса про відсутність заборони на відчуження;

- довідку про відсутність податкової застави;

- генеральний план будівництва, документи державних установ, що надають право на будівництво даного об’єкту, акти прийому робіт (перевірити фактичне виконання обсягів робіт та вкладених грошових коштів) - у випадку, якщо можливий предмет застави є об’єктом незавершеного будівництва.

- Позичальник - фізична особа:

- установчі документи (договір купівлі-продажу, акт прийому-передачі, договір міни тощо);

- реєстраційне свідоцтво БТІ;

- виписку з реєстру прав власників на нерухоме майно;

- письмову згоду всіх співвласників;

- довідку про склад сім’ї;

- рішення опікунської ради;

- заборгованість за всіма комунальними платежами;

- довідку від нотаріуса про відсутність заборони на відчуження. Кожен комерційний банк може самостійно визначати додатковий перелік документів, а також перелік документів на нерухомість, що пропонується в заставу при більш детальному аналізі.

Огляд предмета застави повинен складатися з таких компонентів:

- перевірка відповідності адреси, зазначеної в установчому документі, з реальною адресою при виїзді на місце;

- візуальний огляд оцінюваної нерухомості, та можливе проведення фотозйомки (для наочного уявлення);

- оцінка ринкової привабності й ліквідності об’єкта, чим вищий попит, тим більш ліквідною є нерухомість, буде корисним комерційним банкам розробити власну класифікацію нерухомості за ліквідністю, наприклад, житлова та комерційна нерухомість у центрі Києва - перша група, інша житлова та комерційна нерухомість у Києві та центрах інших економічних центрів України - друга група, решта житлової та комерційної нерухомості - третя група, промислова нерухомість - четверта група, аграрна нерухомість - п’ята група, в кожній групі при потребі можуть бути підгрупи.

Ринкову вартість пропонованого в заставу нерухомого майна, на практиці оцінюють за такими методами:

- метод вартості доходу (МВД, доходний);

- метод порівняльної вартості (МПВ, метод аналогій);

- метод визначення вартості на основі витрат (МВВ, витратний). МВД є базовим при визначені вартості доходної нерухомості. Нерухомість слід відносити до дохідної, в першу чергу, не тоді, коли є його потенційна здатність приносити дохід чи якісь певні фізичні характеристики, а тоді коли головним фактором є мотиви придбання об’єкта нерухомості, а також поточний спосіб його використання. В основу визначення вартості нерухомості дохідним методом покладено визначення ставок дисконту і ставок капіталізації. Ставка капіталізації - це коефіцієнт зв’язку між доходом і вартістю, що дає можливість перевести грошовий потік у вартість, а ставка дисконту - це коефіцієнт зв’язку між поточною і майбутньою вартістю очікуваних грошових потоків. Вартість нерухомості, що приносить дохід визначається величиною, якістю та тривалістю періоду отримання тих дивідендів, які дана нерухомість, як очікується буде приносити в майбутньому.

Вартість можливого доходу, який отримуватиме новий власник, за методом вартості доходу можна розраховувати двома способами. Залежно від способу під терміном «доход» розуміють чистий прибуток у першому випадку та чистий операційний доход у другому:

- за допомогою визначення потенційного доходу, тобто оцінка за потенційного доходністю є процесом визначення вартості шляхом перетворення очікуваного доходу від володіння нерухомістю в значення вартості, ринкову вартість нерухомості за даним способом визначають сумуванням дисконтованого чистого прибутку за певний період експлуатації нерухомості, після її купівлі майбутнім власником;

- прямолінійний спосіб повернення капіталу, який передбачає, що відшкодування вартості нерухомості відбувається щорічно, рівними частинами, одночасно сумарне відшкодування, тобто відшкодування капіталу з урахуванням його знецінення з часом, щороку зменшується.

МПВ, або метод аналогій ґрунтується на співставленнях, вартість об’єкту нерухомості, що оцінюють в процесі аналізу цін продаж за недавніми, угодами, в яких предметом виступала аналогічна нерухомість. Цей метод є найефективнішим в умовах активного стану ринку, коли забезпечується в необхідному обсязі достовірна та доказова інформація за укладеними угодами. Аналогічні ситуації вибирають на основі ринкових даних, коли між оцінюваною та порівнюваною нерухомістю, існує обмежена кількість розбіжностей. Повна аналогія має місце тільки при тотожності порівнюваних об’єктів, в основному, трапляється подібна нерухомість, яка відрізняється одна від одної за певними ознаками. Порівнюють не тільки продажі, що відбулися, а й пропозиції до продажу, коли відома кількісна вартість. Заключну оцінку беруть з середини діапазону порівнюваної нерухомості.

Метод визначення вартості на основі витрат полягає в оцінці фактичних витрат власника об’єкту нерухомості на його створення, придбання, внесення покращення з урахуванням вартості зносу, а також групи корегуючих коефіцієнтів, які відображають вплив на вартість нерухомості основних зовнішніх факторів. Всі дані мають підтверджуватися документально. Різновидом методу є метод за яким розраховують початкову вартість нерухомості без урахування її зношення, та визначають в цінах дійсних на момент дослідження, а також метод, що передбачає розрахунок вартості нового об’єкту нерухомості на основі можливих витрат за конструктивними та експлуатаційними характеристиками на створення, тотожного, замінюючого, оцінюваний об’єкт, в поточних цінах.

Для більшої вірогідності, та з причини недостатності ринкової інформації, для методу аналогій та інформаційних баз для МВВ всі три вищезазначені методи використовують в комплексі. Кінцевим результатом оцінки, звичайно, вважають результат отриманий на основі МВД, якщо він є нижчим від оцінки за двома (або одним, у випадку неможливості використання МПВ) іншими методами, а якщо результати оцінки за МВД є вищими, тоді визначають середню величину між методами, але при умові коли відхилення між оцінками не перевищує 10%, інакше потрібна додаткова перевірка [189, с.41; 190, с.32-33].

Визначення розміру коефіцієнту Loan-to-Value Ration (LTV) - відношення суми кредиту до вартості предмету іпотеки [89, 402], є одним з основних напрямів в політиці іпотечного кредитування комерційного банку, а від змісту останньої, тобто від тактики та стратегії залучення коштів та спрямування їх на кредитування позичальників [184], залежить збільшення чи зменшення обсягу іпотечних операцій певного комерційного банку, його присутність чи відсутність на іпотечному ринку.

Розмір коефіцієнту LTV в Україні не стандартизований, хоча стандартизація набирає поширенної, комерційні банки переважно диференційовано, для кожного конкретного іпотечного кредиту визначають його розмір, для житлової та промислової іпотеки він становить 65-75%, а для аграрної іпотеки - 50-55%. В Європі та США розмір LTV для аграрної іпотеки також невисокий - 45-60% порівняно з житловою та промисловою іпотекою, де даний показник становить 75% [476].

За допомогою розміру LTV комерційний банк намагається зменшити ризики, надійно забезпечити іпотечну позику, що дає можливість підвищити резерв надійності при невиконання позичальником своїх зобов’язань. Проте сильне заниження розміру LTV нераціональне та економічно невигідне, як для кредитора, так і для позичальника, тому його потрібно визначати об’єктивно, спираючись на результати кредитного аналізу та оцінки нерухомості використовуючи індивідуальний підхід до кожного конкретного клієнту.

Метою наших досліджень є розробка експериментальної методики розрахунку стандартизованого розміру LTV для аграрної іпотеки, оскільки житлова та промислова іпотеки мають інші об’єкти іпотеки [92].

Визначаючи розмір LTV, слід враховувати такі фактори:

- ліквідність предмета іпотеки;

- відсоткову ставку за кредитним договором;

- строк дії кредитного договору;

- розмір штрафу та пені;

- нотаріальні витрати - 1% ціни продажу нерухомості;

- судові витрати - 5% ціни продажу нерухомості;

- послуги установи-посередника при реалізації предмета іпотеки - 10% ціни продажу нерухомості;

- термін процедур звернення стягнення та реалізації предмета застави - від 6 до 12 місяців, згідно з нашими дослідженнями при умові кваліфікованої роботи юристів банку та грамотного оформлення кредитної та іпотечної угод;

- різницю між ціною купівлі та ціною продажу;

- річні коливання цін;

- фізичне та моральне зношення за час дії кредитної угоди;

- фактор часу (слід враховувати, що «теперішні гроші» є більш вартісними чим «майбутні»);

- ПДВ у випадку реалізації предмета застави через аукціон чи прилюдні торги;

- зниження ціни при повторних прилюдних торгах;

- відрахування в пенсійних фонд при реалізації предмета іпотеки.

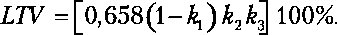

У результаті наших досліджень, було визначено, що LTV доцільно обраховувати за такою формулою:

LTV = S/V * 100% (1)

де S - сума кредиту;

V - вартість застави.

В свою чергу, S визначають таким чином:

S = 0,658V (1 - k1 )k2k3, (2)

де k1 - коефіцієнт ризику;

k2 - коефіцієнт зміни вартості грошової одиниці з часом;

k3 - коефіцієнт зміни вартості предмета застави з часом (в нашому випадку земельні ділянки сільськогосподарського призначення).

0,658 ми пропонуємо вважати сталим експериментальним коефіцієнтом, оскільки, як зазначалося вище вартість застави доцільно скоригувати на:

- нотаріальні витрати - 1%; судові витрати - 5%;

- послуги установи-посередника при реалізації предмета іпотеки - 10%; ПДВ у випадку реалізації предмета застави через аукціон чи прилюдні торги - 16,67%;

- відрахування в пенсійних фонд при реалізації предмета іпотеки - 1,5% (1-0,16-0,1667-0,015=0,6583≈0,658).

В свою чергу:

K2 = MB / TB (3)

де МВ - майбутня вартість грошей(грошової одиниці);

ТВ - теперішня вартість грошей(грошової одиниці). Майбутню вартість грошей визначають таким чином:

МВ = ТВ (1 + ДС / 100)t (4)

де ДС - дисконтна ставка, %;

t - кількість періодів (років, місяців тощо) [74, с.62].

Зазначимо, що:

K3 = МВЗ / ТВЗ

де МВЗ - майбутня вартість земельних ділянок сільськогосподарського призначення;

ТВЗ - теперішня вартість земельних ділянок сільськогосподарського призначення.

Коефіцієнт k1 пропонуємо визначати за допомогою дослідження розмірів зміни відсоткової ставки, оскільки на її розмір суттєво впливають величина ризику, тенденція і обсяг ринку іпотечних кредитів, ціна земельних ділянок сільськогосподарського призначення та її залежність від фактору часу (для аграрної іпотеки).

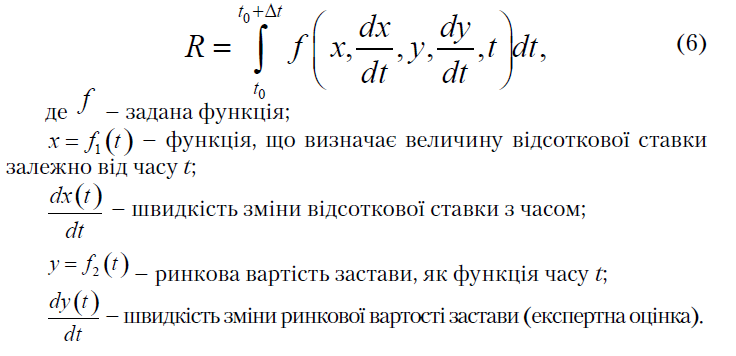

В якості моделі, що враховує вплив різноманітних факторів на величину ризику при іпотечному кредитуванні, можна взяти модель, яка описує ризик ( R ) як інтегральний функціонал такого вигляду:

Завдання полягає в тому, щоб визначити, якими функціями від t повинні бути х і y, щоб на цих функціях функціонал R приймав мінімальне значення.

Ринкову вартість землі, будемо представляти, як функцію:

у = 824,147 + 5247,11lg (t)+% (детальніше див. нижче).

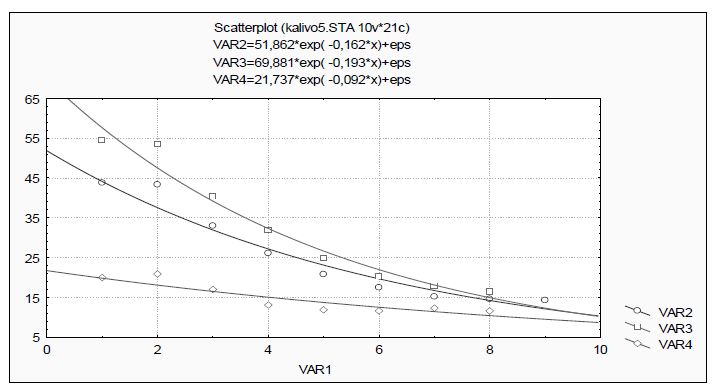

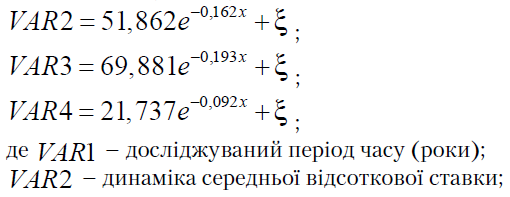

Для підбору функції, яка описує залежність відсоткової ставки від часу, візьмемо часовий ряд довжиною в 8 елементів. Скористаємось пакетом обробки статистичного аналізу SPSS для Windows. Розглянемо окремо ряди, які описують такі відсоткові ставки (див. рис.6.1):

- у національній валюті;

- у іноземній валюті;

- середні перших двох.

Рис.6.1 Динаміки змін величин відсоткових ставок: у національній валюті, в іноземній валюті та їх середня

VAR3 - динаміка відсоткової ставки в національній грошовій одиниці;

VAR4 - динаміка відсоткової ставки в іноземній валюті (долар США).

Загальні дисперсії рівні 11444,68; 1664,92 та 107,12.

Залишкові дисперсії для цих моделей відповідно рівні 45,98; 54,09 та 17,35.

Адекватність моделей описуваним процесам перевіряли за допомогою критерію Фішера-Снедекора [67, с.467]. Статистичне значення F розраховують, як відношення дисперсії регресії до залишкової дисперсії. Відповідні значення обчислюваних статистик рівні - 167,25; 178,68 та 31,06.

Табличне значення дисперсійного відношення при 5-% рівні значимості та степенях свободи 1 та 6, F = 5,9 [67, с.467].

Оскільки отримані статистики більші табличного значення, то можна зробити висновок з ймовірністю 0,95, що регресійні рівняння добре описують відповідні часові ряди, тобто моделі адекватні описуваним явищам.

Для середнього значення відсоткової ставки пояснювальна дисперсія приблизно дорівнює 96%.

Ціна землі є функція від часу. Дослідимо часовий ряд тривалістю у 9 років. Скористаємося функціями аналізу рядів пакету обробки статистичного аналізу SPSS для Windows.

Для визначення параметрів регресійної функції скористаємося методом найменших квадратів. В основі цього методу знаходиться така вимога: сума квадратів відхилень фактичних значень результативної ознаки (у) від їх значень, отриманих за рівнянням регресії ( у теор ), повинна бути мінімальною, тобто:

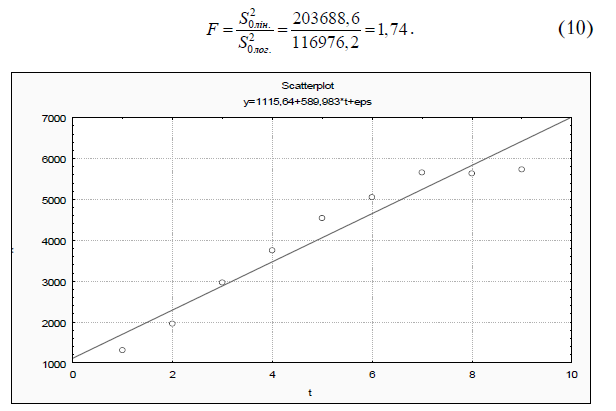

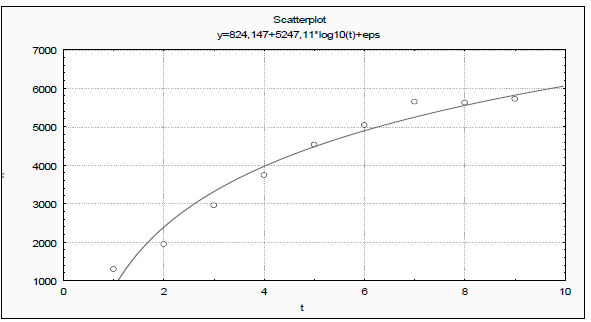

Для порівняння було вибрано дві моделі ціни землі: лінійна - y = 1115,64 + 589,983t + 4 та логарифмічна - y = 824,147 + 5247,11log (t) + 4.

У випадку лінійного тренду залишкова дисперсія дорівнює 203668,6; у випадку логарифмічного тренду залишкове середньо-квадратичне відхилення становить 116976,2.

Для лінійного тренду дисперсія регресії ( S1 ) дорівнює 20884820, залишкова дисперсія (S0), як зазначалося вище рівна 203668,6.

Позначимо відношення величини дисперсії регресії до залишкової дисперсії через F і обчислимо його:

Перевіримо її за критерієм Фішера-Снедекора [67, с.467]. Розрахуємо відношення більшого середньоквадратичного відхилення до меншого:

Рис. 6.2. Динаміка зміни вартості земельних ділянок сільськогосподарського призначення у випадку лінійного тренду

Рис. 6.3. Динаміка зміни вартості земельних ділянок сільськогосподарського призначення у випадку логарифмічного тренду

Візьмемо з таблиць Фішера-Снедекора на рівні значимості p = 0,05 і 7 степенями свободи у чисельнику та 7 степенями свободи у знаменнику табличне значення F .

Fтабл = 3,79

Маємо F < Fmабл. Це означає, що ми можемо стверджувати, що залишкові дисперсії рівні, тобто гіпотеза Н0 не відкидається, тобто справедлива гіпотеза: S2алін ≠ S2алог

Проте, як зазначалося вище, здійснюючи візуальний аналіз ми прийшли висновку, що логарифмічна функція краще підходить для опису часового ряду, що розглядається. Отже, ціна на земельні ділянки сільськогосподарського призначення може бути прогнозована за такою функцією:

у = 824,147 + 5247,11log (t) + 4.

Тобто, коефіцієнт k3 ми визначаємо за допомогою дослідження прогнозованого рівня цін на земельні ділянки сільськогосподарського призначення.

Підставивши формулу (2) у формулу (1) одержимо:

(11)

(11)

Якщо кредитна заявка, фінансовий стан та нерухомість, яку пропонує потенційний позичальник відповідають критеріям комерційного банку, які він висуває до своїх клієнтів та предметів застави при наданні іпотечного кредиту, узгоджено: механізм погашення заборгованості, LTV, а відповідно і суму, відсоткову ставку та термін кредиту, кредитним комітетом банку приймається рішення про надання кредиту, укладаються в письмовій формі кредитна та іпотечні угоди, страхується предмет іпотеки. Частиною кредитної угоди може бути заставна, яка оформлюється у визначених випадках. Проведений нами аналіз свідчить, що кожний комерційний банк, який працює в іпотечній сфері розробив і застосовує стандартні форми кредитної та іпотечної угод, що мають подібний зміст у різних банках, тому ми вирішили не зупинятися детально на даному питанні. Лише зазначимо, що кредитний договір повинен визначати:

- сторони договору;

- основні зобов’язання сторін;

- суму кредиту;

- графік погашення кредиту і відсотків за ним;

- відсоткову ставку за кредитом й обставини, за яких вона може бути змінена;

- умови використання договору позичальником;

- зобов’язання позичальника надавати банку інформацію і документи про фінансовий та діловий стан;

- право банку проводити інспекцію цільового використання кредиту;

- відповідальність позичальника за невиконання своїх зобов’язань;

- порядок припинення дії кредитного договору;

- тощо.

У свою чергу, іпотечний договір має визначати:

- сторони договору;

- основні зобов’язання сторін, величину, строк і порядок його виконання з посиланням на кредитну угоду;

- опис предмета іпотеки необхідний для його ідентифікації, його оціночну вартість та розмір LTV;

- майнові права заставодавця та умови за яких заставодавець має право на відчуження предмета іпотеки;

- посилання на наявність чи відсутність заставної за угодою;

- порядок звернення стягнення на предмет іпотеки та способи його реалізації;

- тощо.

Нерухомість, яка надається в заставу має бути обов’язково застрахована на користь комерційного банку, який надає іпотечний кредит на термін дії кредитного та іпотечного договорів. Договір страхування необхідно укладати зразу після підписання кредитного та іпотечного договорів. Предмет іпотеки, рекомендується страхувати за такими страховими подіями:

- пожежа, удар блискавки, вибух, падіння пілотованих літальних апаратів або їх уламків;

- стихійні лиха (в т.ч. буря, ураган, паводок, град, просідання грунту, тощо) для зон з підвищеною сейсмічністю (Карпати, Крим) - землетруси;

- протиправні дії третіх осіб (навмисне пошкодження, вандалізм тощо);

- інші ризики (наприклад: пошкодження водою з водопровідних, каналізаційних, опалювальних систем, наїзду на застраховане майно транспортних засобів, обвалу споруд, будівель та ін.).

При необхідності, певних підозрах чи специфічних ситуаціях страхувати предмет іпотеки, слід і за іншими страховими подіями.

Необхідна інформація, що стосується позичальника і була отримана банком при оформлені кредиту систематизується в кредитній справі позичальника. До кредитної справи позичальника підшивають всі документи, які є в наявності на момент підписання кредитного договору, а також всі наступні документи, які мають відношення до даного договору, до моменту завершення кредитних відносин з позичальником, такі як: кредитна, іпотечна та копія страхової угоди, страховий поліс, а також всі додатки до них, кредитна заявка, копії установчих документів, балансу, звіту про фінансові результати тощо.

Супровід кредиту полягає: у формуванні, веденні, закритті кредитної справи, та в процесі моніторингу, проведення якого є невід’ємною складовою частиною процесу супроводження кредитів. Кредитний моніторинг проводится банком згідно з встановленими документами НБУ та внутрішніми документами банку, не рідше одного разу в місяць. Відносно кожного іпотечного кредиту, зокрема, слід виділити такі напрямки кредитного моніторингу:

- контроль стану повного і своєчасного погашення кредиту і відсотків за користування ним;

- належне використання сум кредиту відповідно до кредитного договору та цільового призначення;

- нагляд за станом та збереженістю предмету іпотеки;

- своєчасність відображення інформації у базі даних;

- нагляд та аналіз за об’єктивними і суб’єктивними змінами фінансового стану позичальника, аналіз його кредитоспроможності протягом терміну дії договору.

В свою чергу, залежно від кінцевої мети та відносно кредитного іпотечного портфелю в цілому, моніторинг є елементом механізму аналізу кредитного портфеля, в якому можна виділити такі етапи:

- поточний моніторинг - систематична оцінка загального стану портфелю та виявлення проблемної заборгованості;

- моніторинг стану предметів іпотек;

- аналіз структури виявленої проблемної заборгованості та її розподіл за ступенем проблемності;

- робота за поліпшенням стану портфелю;

- підвищений контроль за погашення проблемної заборгованості;

- планові інспектування стану роботи відділень, які проводять згідно з встановленим графіком перевірок;

- надання інформації про стан портфелю;

- своєчасне виявлення заборгованості, сумнівної до повернення, та ініціювання початку її списання за рахунок страхового відшкодування або сформованих резервів.

Оскільки основні небезпеки для комерційних банків - це проблемні та пролонговані кредити, слід зазначити, для того щоб кредити не переходили в данні розряди, в результаті нашого дослідження визначено, що під час моніторингу необхідно звертати увагу на такі аспекти:

- несплата відсотків та/або порушення графіку сплати (неповернення) основної суми боргу або його частини;

- погіршення фінансового стану позичальника, його кредито- та платоспроможності;

- овердрафт, що перебільшує встановлений ліміт;

- невиконання і порушення умов видачі кредиту;

- більш низькі ніж припускалось, надходження на поточний рахунок позичальника;

- претензії до рахунку позичальника, що призвело до його блокування;

- негативні зміни у вартості предмета іпотеки;

- пропозиція позичальника щодо заміни предмета іпотеки;

- зменшення об’ємів реалізації позичальника на ринку, в результаті змін у законодавстві чи появі нових конкурентів тощо;

- погіршення майнового стану позичальника;

- зняття довгострокового депозиту, переведення рахунків до іншого банку, спроба позичальника отримати довідку про заборгованість у банку;

- порушення справи про банкрутство позичальника;

- отримання негативної інформації про репутацію позичальника, пред’явлення до нього позову, порушенні справи, протиріч з основними діловими партнерами;

- надходження запитів від контролюючих органів, що свідчить про можливі проблеми позичальника з цими органами;

- перестановки в керівництві позичальника, протиріччя між акціонерами, зміна власників;

- зміна відношення до банку з боку перших осіб позичальника, негативні висловлювання або кроки в адресу банку.

Дослідження проведені нами показали, що в Україні не існувало стандартизованого підходу до визначення розміру співвідношення між сумою іпотечного кредиту та вартістю застави, тому ми розробили методику визначення розміру коефіцієнту LTV.