Іпотека: сучасні концепції, тенденції та суперечності розвитку

§ 10. Соціально-економічні передумови розвитку житлової іпотеки

Перехідний період супроводжується низкою загроз та небезпек політичного, економічного, соціального характеру, які виникають на шляху впровадження іпотечних систем в країнах, що обрали курс на модель ринкового типу. Значною мірою загрози і небезпеки визначають напрям та темпи розвитку іпотечних відносин, систем їх правового, фінансового та організаційного забезпечення. Це, у свою чергу, зумовлює актуальність здійснення їх постійного моніторингу, оцінки рівня та характеру впливу на можливості розвитку та впровадження механізмів іпотечного кредитування у сфері будівництва та придбання житла, розробки, у кінцевому плані, науково обґрунтованих моделей іпотечних систем, органічно вбудованих в динамічну систему суспільних відносин. Враховуючи високий динамізм чинників середовища формування та функціонування іпотечних систем, загалом притаманну новітність для української дійсності феномену іпотеки, дослідження даної сфери представляються постійно актуальними і важливими з точки зору науково- аналітичного забезпечення суб’єктів, які, з одного боку, займаються створенням системи організаційно-правового забезпечення впровадження ефективних іпотечних моделей у тому чи іншому сегменті суспільних відносин, з другого - безпосередньо впроваджують такі моделі. Актуальність зазначеної проблеми зумовлена ще й тим, що її дослідження забезпечує необхідність вивчення комплексу органічно взаємопов’язаних питань - формування пропозиції житла на первинному та вторинному ринках, формування платоспроможного попиту населення, стимулювання громадян до накопичення заощаджень та використання останніх в інвестиційних цілях, у першу чергу через механізми іпотечного кредитування, створення відповідної інфраструктури нового сегмента ринку, врегулювання відносин власності тощо, а також опрацювання практичних пропозицій щодо їх вирішення. Власне, зазначене і зумовило доцільність розгляду у даній роботі цілої низки сформульованих положень в контексті особливостей перехідного періоду, в якому вже майже півтора десятка років знаходиться Україна. На окремих із них зупинимось детальніше.

Цілком очевидним є факт, що активність та масштабність житлової іпотеки визначаються взаємодією двох головних чинників - пропозицією житла на ринку та попитом на нього. Останній, у свою чергу, формується за рахунок виникнення потреби у поліпшенні власних житлових умов (що, власне, визначає потенційний попит), скоригованої на рівень платоспроможності (що вже визначає реальний, або платоспроможний попит). Завдання суб’єктів, які здійснюють іпотечне кредитування, зводяться до підтримання балансу між попитом і пропозицією, максимального розширення діапазону такого балансу, який, власне, і є індикатором ємності ринку житла.

В процесі аналізу передумов запровадження іпотеки у житлову сферу [326, с.371-418], на увагу, передусім, заслуговує дослідження формування житлового фонду та стану ринку житлової нерухомості в Україні, що слід розглядати з точки зору формування пропозиції на ринку житла. На розвиток цих двох елементів нанесла значний відбиток макроекономічна ситуація, що існувала впродовж останнього десятиліття минулого століття. Розвал будівельної індустрії досить потужної в минулому держави - Радянського Союзу - на початку 90-х років, надзвичайно складний чотирирічний період гіперінфляційного шоку та ще майже чотирирічний післякризовий стагнаційний період призвели до того, що сумарні інвестиції в нерухомість за 90-ті роки ХХ ст. зменшились у 10 разів (у тому числі у будівництво великопанельних будинків - у 15 разів), відбулась різка регіональна (з високою поляризацією між столицею та регіонами) диференціація ринку нерухомості (як первинного, так і вторинного; як за обсягом пропозиції, так і за рівнем цін), сформувався надзвичайно низький рівень його інституціональної та інфраструктурної організації. На кінець ХХ ст. Україна у сфері забезпечення населення житлом вийшла з такими характеристиками: близько третини населення країни проживало у непридатних для проживання приміщеннях, приміщеннях із забезпеченістю менше ніж 9 кв. метрів житлової площі на одну людину; середня забезпеченість населення житлом була у 2-2,5 раза менше, ніж у розвинутих країнах світу; обсяги будівництва житла у 1999 р. скоротились порівняно з 1991 р. у 2,4 раза; на квартирному обліку тих, хто потребував поліпшення житлових умов, станом на 1 січня 2000 р. перебувало 2018 тис. сімей, з яких 874 тис. користувалися правом першочергового та позачергового одержання житла [272]. Лише з 1999-2000 рр. почався певний прогрес у цій сфері: суттєво активізувався вторинний ринок житла, намітилась тенденція постійного зростання обсягу пропозиції житла на первинному ринку, певні зрушення, хоча й надзвичайно повільні, відбулися у напрямі зменшення регіональної диференціації за рівнем розвитку вторинного, а особливо первинного, ринків житла, активізувалася робота у напрямі формування належної інфраструктури та законодавчої бази.

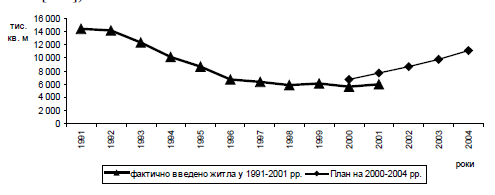

Певною мірою активізації сфери житлового будівництва та ринку житлової нерухомості посприяла прийнята у серпні 2000 р. Постанова Кабінету Міністрів України «Про Прогноз розвитку житлового будівництва на 2000-2004 роки» [272]. Сформульовані в ній завдання покликані були зробити значний прорив у напрямі забезпечення громадян житлом, вийти за показником введення житла хоча б на рівень 1993 р. (рис. 4.1).

У перші два роки ХХІ ст. вдалося вийти на рівень річного обороту первинного і вторинного ринків нерухомості України у 3-4 млрд. дол. США, де на житлову нерухомість припадало 50-60 відсотків [354]. При цьому позитивним моментом слід вважати підвищення частки первинного ринку завдяки активізації будівельної індустрії. Водночас рівня 1993 р. за показником введення в експлуатацію житла так і не було досягнуто ні в 2004, ні в наступні роки, хоча й варто відзначити позитивну динаміку у вирішенні цього питання (табл. 3.1.1 [469]).

Рис. 4.1 Фактичні та планові обсяги житлового будівництва в Україні в 1991-2004 рр., тис. кв. м (за даними [272])

Таблиця 4.1. Введення в експлуатацію житлових будинків в Україні в 1980-2007 рр.

|

Роки |

Тис. кв. метрів загальної площі |

Роки |

Тис. кв. метрів загальної площі |

|

1980 |

17326 |

1996 |

6754 |

|

1985 |

19193 |

1997 |

6369 |

|

1986 |

20441 |

1998 |

5848 |

|

1987 |

21257 |

1999 |

6147 |

|

1988 |

20880 |

2000 |

5558 |

|

1989 |

19512 |

2001 |

5939 |

|

1990 |

17447 |

2002 |

6073 |

|

1991 |

14453 |

2003 |

6433 |

|

1992 |

14125 |

2004 |

7566 |

|

1993 |

12311 |

2005 |

7816 |

|

1994 |

10096 |

2006 |

8628 |

|

1995 |

8663 |

І півр. 2007 |

3948 |

Разом із тим слід враховувати той факт, що позитивна динаміка введення житла в експлуатацію значною мірою зумовлена інтенсивним житловим будівництвом у місті Києві. З 1996 р. в цьому регіоні щорічні прирости обсягів будівництва житла стабільно знаходяться на рівні 15-22 відсотків.

Свого часу лідируючі позиції вторинного ринку були забезпечені започаткованою на початку 90-х років ХХ ст. приватизацією житла. Приватизаційні процеси у житловій сфері (з 1993 р. було приватизовано близько 6 млн. квартир і одноквартирних будинків) виступали вагомим компенсатором втрат ринку житла від виведення непридатних для проживання житлових об’єктів, зменшення приросту житлової нерухомості внаслідок занепаду будівельної індустрії (табл. 4.2 [469]).

Завдяки приватизації житла, таким чином, була створена база для запровадження житлової іпотеки в українську дійсність.

Таблиця 4.2. Житловий фонд України у 1990-2006 рр.

|

Роки |

Весь житловий фонд, загальної площі, млн. м2 |

Кількість квартир, тис. |

Кількість приватизованих квартир та одноквартирних будинків, тис. |

|

1990 |

922,1 |

17656 |

х |

|

1993 |

960,6 |

17978 |

902,8 |

|

1995 |

978,3 |

18303 |

2360,8 |

|

2000 |

1015,0 |

18921 |

4841,8 |

|

2005 |

1046,4 |

19132 |

5899,4 |

|

2006 |

1049,2 |

19107 |

- |

В останні роки у поповненні фонду житлової нерухомості та в зростанні пропозиції житла на ринку дедалі більшу роль відіграють кошти населення та приватних компаній, в тому числі акумульовані через механізм іпотечного кредитування. Цей процес відбувається на фоні постійного скорочення участі держави у вирішенні житлових проблем громадян - протягом 1991-2005 рр. частка житла, введеного в експлуатацію за рахунок коштів Державного бюджету України, зменшилась більше як у 12 разів.

Незважаючи на загальні позитивні зрушення у сфері формування житлового фонду та збільшення ємності ринку житлової нерухомості, передусім первинного, в регіонах можна спостерігати значно меншу активність у цьому напрямі. Суттєві кроки у напрямі просування на житлові ринки регіонів роблять ХК «Київміськбуд» та АКБ «Аркада», завдяки чому вже сьогодні їх програми реалізуються в 11-ти областях країни. Водночас решта суб’єктів, які займаються будівництвом житла, відчувають значні труднощі у просуванні свого продукту на периферійні території. Однією з основних причин такого становища, після такої вагомої як низький платоспроможний попит населення, є небажання місцевих органів влади пускати на внутрішній локальний ринок потужних конкурентів з числа як забудовників, так і кредиторів. За такої ситуації будівельні компанії не можуть достатньою мірою диверсифікувати свою діяльність та реалізувати в повному обсязі свій виробничий потенціал (за оцінками О.І.Макарова, нинішні потужності будівельного комплексу України використовуються на 15-20%, хоча в країні є більше 10 тисяч різних будівельних організацій [210, c.3-7]), звужується асортиментна (за суб’єктами) структура пропозиції житла на локальних ринках, зменшується ємність ринку іпотечного кредитування як одного з реальних інструментів вирішення житлової проблеми, передусім для громадян з незначними достатками.

Що ж до вторинного ринку житла, слід зауважити наступне. В цілому можна спостерігати домінуюче становище вживаного житла в структурі пропозиції усього житла на ринку. Зумовлено це, по-перше, значно більшим його обсягом порівняно з новозбудованим, особливо на периферійних територіях, по-друге, відносною (з огляду на те, що вторинний ринок за ціновою пропозицією дедалі більше наближається до первинного ринку, в тому числі і в регіонах країни) дешевизною. Водночас у регіональному розрізі ситуація з пропозицією вживаного житла є досить неоднозначною. На неї впливають, передусім, такі чинники як низька платоспроможність місцевого населення, проблема безробіття. Цілі поселення, насамперед з числа шахтарських, так званих монофункціональних міст із занепалим виробництвом, міста в аграрних районах на сьогодні випадають з числа населених пунктів, житло в яких становить хоча б мінімальний інтерес для потенційних споживачів, причому з точки зору не лише платоспроможного, а взагалі потенційного попиту на житло. Певним винятком з цього є поселення, розташовані поблизу (як правило, в межах стокілометрової віддалі) великих урбанізованих центрів, які становлять певний інтерес для переселення в них осіб пенсійного віку. Вартість житла та життя в таких поселеннях є значно нижчою, а тому виручених від продажу житла у великих містах коштів таким переселенцям цілком вистачає як для купівлі житла, до речі, без залучення кредитних ресурсів, так і для відносно нормального проживання впродовж досить тривалого терміну.

Водночас, оцінюючи перспективи соціально-економічного розвитку регіонів, їх виробничий потенціал, а також аналізуючи стан забезпечення населення житлом, рівень активності у сфері житлового будівництва в регіонах, можна зробити висновок про наявність у них значного потенціалу для впровадження системи іпотечного житлового кредитування. У цьому контексті інтерес становить дослідження поточного стану житлового фонду, рівня задоволеності житлом громадян, які живуть у ньому, а також відносин власності громадян на таке житло. Зазначені чинники виступатимуть як утворюючі як у плані пропозиції житла на вторинному ринку, так і в контексті формування потенційного попиту на житло, у першу чергу новозбудоване, а відтак на іпотечні кредити, з огляду на реальний стан з формуванням особистих доходів громадян.

Вивчення стану житлового фонду дає можливість виявити потенційний обсяг житла, у власників якого через його фізичний та/ або моральний знос через певний час виникне потреба у поліпшенні власних житлових умов - або шляхом удосконалення такого житла (в тому числі шляхом добудови чи перепланування), або ж його заміни новим. В обох випадках ймовірним є виникнення у певного контингенту таких громадян попиту на іпотечний кредит.

Серед показників, що характеризують стан житлового фонду, найпершими заслуговують на увагу два - час будівництва житла та час проведення останнього капітального ремонту такого житла. В Україні у цій сфері ситуація виглядає наступним чином (табл. 4.3).

Як видно з даних табл. 4.3, чверть житлового фонду в Україні має вік понад 50 років, більше двох третин його (68,8%) збудовано у 60-х-80-х роках і лише 5,8% житла - за останні 15 років. Що ж до капітального ремонту, то такий, в цілому по Україні, не проводився у житлі, збудованому у 1996 р. і пізніше. Не підлягало капітальному ремонту 78-91% житла, збудованого у 1971-1995 роках, 42-62% житла, збудованого у 50-60-х рр., та третина збудованого у 40-х роках і раніше. Наведені дані яскраво засвідчують факт значного фізичного зносу наявного житлового фонду.

Примітка. За даними: Соціально-демографічні характеристики домогосподарств України у 2005 році (за даними вибіркового обстеження умов життя домогосподарств України): Статистичний бюлетень. - К.: Держкомстат України, 2005. - С. 41.

Слід зазначити, що в наступні роки ситуація кардинальним чином не змінилась.

Високий ступінь морального старіння житлового фонду в Україні зумовлений незадовільним рівнем його інженерного оснащення, передусім системами тепло- і водопостачання. Така ситуація властива практично всім, за винятком обласних центрів, містам, передусім малим, і, тим більше, селам.

Показники, що характеризують фізичний стан житла громадян, рівень його морального старіння, ілюструють загалом досить низьку привабливість житла для потенційних кредиторів. Потенційно низька ліквідність такого житла виступатиме основним гальмівним чинником при впровадженні іпотечних механізмів на периферійних територіях.

За низької ліквідності потенційного предмета застави марно очікувати на значну суму іпотечної позики, а то й на таку позику взагалі. Через низьку ліквідність існуюче житло також слабо використовуватиметься як предмет застави в механізмах придбання житла на первинному ринку у разі виникнення потреби у додатковому покритті кредиту.

Таблиця 4.3

Розподіл домогосподарств України за часом будівництва житла та проведення останнього капітального ремонту (станом на 2005 р.)

|

Показники |

У тому числі частка домогосподарств (у %), які проживають у житлі, збудованому у: |

||||||

|

40-х роках і раніше |

50-х роках |

60-х роках |

80-х роках |

50-х роках |

1991-1995 роках |

1996 році і пізніше |

|

|

Кількість домогосподарств, тисяч |

11,3 |

14,1 |

22,6 |

23,7 |

22,5 |

5,5 |

0,3 |

|

Розподіл домогосподарств (у %) за часом проведення останнього капітального ремонту їх житла: |

|||||||

|

До 1970 р. |

14,5 |

3,1 |

0,9 |

- |

- |

- |

- |

|

1970-1980 рр. |

12,0 |

6,6 |

2,4 |

0,8 |

- |

- |

- |

|

1981-1990 рр. |

17,5 |

19,6 |

10,7 |

3,9 |

0,8 |

- |

- |

|

1991-1995 рр. |

9,9 |

10,2 |

8,2 |

4,4 |

1,9 |

0,8 |

- |

|

1996 р. та пізніше |

16,4 |

18,1 |

15,8 |

12,8 |

9,7 |

7,9 |

- |

|

Капітальний ремонт не проводився |

29,7 |

42,4 |

62,0 |

78,1 |

87,6 |

91,3 |

100,0 |

|

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Водночас у контексті формування потенційного попиту на нове житло ознаки фізичного та морального старіння житла відіграватимуть позитивну роль. Власники такого житла відчуватимуть гостру потребу у поліпшенні житлових умов. Перетворення потенційного попиту на житло в реальний з боку даної категорії домовласників можна очікувати з поліпшенням їх фінансового стану, а також з підвищенням рівня доступності іпотечних кредитів.

Що ж до розміру житла, то ситуація у цій сфері на сьогодні виглядає наступним чином (табл. 4.4).

Таблиця 4.4. Розподіл домогосподарств України за чисельним складом та житловими умовами у 2005 р.

|

Показники |

Всі домогосподарства |

у тому числі проживають: |

|||

|

у міських поселеннях |

у сільській місцевості |

||||

|

у великих містах |

у малих містах |

всього |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Кількість домогосподарств (тисяч) |

17539,4 |

7544,0 |

4465,5 |

12009,5 |

5529,9 |

|

Розподіл домогосподарств (у %) за розміром житлової площі на одну особу: |

|||||

|

до 7,5 кв. м |

10,2 |

12,0 |

9,9 |

11,2 |

7,9 |

|

7,5-9,0 кв. м |

6,7 |

7,6 |

6,6 |

7,2 |

5,4 |

|

9,1-13,65 |

25,6 |

29,3 |

24,6 |

27,6 |

21,4 |

|

понад 13,65 кв. м |

57,5 |

51,1 |

58,9 |

54,0 |

65,3 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Розподіл домогосподарств (у %), що займають одну кімнату, за кількістю осіб: |

|||||

|

одна особа |

44,5 |

42,9 |

48,0 |

44,2 |

46,5 |

|

дві особи |

27,4 |

29,0 |

27,1 |

28,5 |

20,8 |

|

три особи |

20,0 |

21,3 |

18,1 |

20,5 |

17,1 |

|

чотири особи і більше |

8,1 |

6,8 |

6,8 |

6,8 |

15, |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Розподіл домогосподарств (у %), що займають дві кімнати, за кількістю осіб: |

|||||

|

одна особа |

25,6 |

21,8 |

24,7 |

22,9 |

32,8 |

|

дві особи |

32,0 |

34,8 |

29,4 |

32,9 |

29,7 |

|

три особи |

23,9 |

27,7 |

27,1 |

27,5 |

14,4 |

|

чотири особи і більше |

18,5 |

15,7 |

18,8 |

16,7 |

23,1 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Розподіл lомогосподарств (у %), що займають три кімнати, за кількістю осіб: |

|||||

|

одна особа |

16,5 |

12,4 |

16,7 |

14,1 |

20,9 |

|

дві особи |

28,0 |

25,9 |

30,7 |

27,8 |

28,6 |

|

три особи |

25,8 |

32,3 |

25,9 |

29,8 |

18,2 |

|

чотири особи і більше |

29,7 |

29,4 |

26,7 |

28,3 |

32,3 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Розподіл домогоспо- дарств (у %), що займають чотири та більше кімнат, за кількістю осіб: |

|||||

|

одна особа |

11,9 |

10,4 |

12,6 |

11,6 |

12,3 |

|

дві особи |

25,2 |

22,3 |

29,4 |

26,2 |

24,0 |

|

три особи |

22,6 |

25,1 |

23,3 |

24,2 |

20,8 |

|

чотири особи і більше |

40,3 |

42,2 |

34,7 |

38,0 |

42,9 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

З наведених даних про розмір житлової площі на одну особу можна зробити висновок, що нині в Україні налічується майже половина (42,5%) домогосподарств, які мають законні підстави для поліпшення власних житлових умов. В абсолютному вимірі це 7454 тис. домогосподарств.

В регіональному розрізі ситуація з розмірами житлової площі на одну особу складається наступним чином (табл. 4.5).

Найбільш складною в плані розміру житла на одну особу нині є ситуація в Автономній Республіці Крим, Львівській, Одеській, Рівненській, Тернопільській, Херсонській та Чернівецькій областях, а також у м. Київ (попри те, що саме в столиці, як ніде, інтенсивно будується нове житло. З цього можна зробити висновок, що нове будівництво через дорожнечу досить слабо зачіпає пересічних громадян, які мають потребу у поліпшенні житлових умов, проте через відсутність достатніх коштів виявляються неспроможними сформувати платоспроможний попит саме на нове житло. В структурі останнього дедалі більшу частку займає так зване елітне, принаймні за ціною, житло). Саме в цих регіонах найбільша частка домогосподарств, в яких розмір житлової площі з розрахунку на одного члена домогосподарства є найменшим - менше 7,5 кв. метра. Регіональний розріз, таким чином, дозволяє структурувати можливості та пріоритети реалізації іпотечних програм, оцінити потенційну ємність іпотечного ринку в тому чи іншому регіоні.

Таблиця 4.5. Розподіл домогосподарств за розміром житлової площі на одну особу за регіонами України, 2005 р.

|

Регіони, області |

Кількість домогос- подарств, тисяч |

Розподіл домогосподарств (у %) за |

|||

|

до 7,5 кв. м |

7,5-9,0 кв. м |

9,1-13,65 кв. м |

понад |

||

|

Україна |

17539,4 |

10,2 |

6,7 |

25,6 |

57,5 |

|

в тому числі: |

|||||

|

Автономна Республіка |

749,0 |

13,7 |

8,1 |

30,0 |

48,2 |

|

області: |

|||||

|

Вінницька |

678,0 |

8,1 |

6,9 |

18,4 |

66,6 |

|

Волинська |

343,6 |

10,0 |

8,2 |

28,1 |

53,7 |

|

Дніпропетровська |

1355,1 |

10,3 |

3,5 |

27,2 |

59,0 |

|

Донецька |

1751,7 |

7,9 |

7,4 |

29,2 |

55,5 |

|

Житомирська |

512,7 |

8,2 |

4,4 |

23,0 |

64,4 |

|

Закарпатська |

363,5 |

10,8 |

6,7 |

29,4 |

53,1 |

|

Запорізька |

712,5 |

10,6 |

5,1 |

26,6 |

57,7 |

|

Івано-Франківська |

462,0 |

11,0 |

8,4 |

22,3 |

58,3 |

|

Київська |

666,1 |

7,1 |

5,2 |

23,6 |

64,1 |

Поряд із незначним розміром житла на ускладнення ситуації у житловій сфері значною мірою впливає невідповідність між розмірами домогосподарств та кімнатністю житла. Саме цей чинник дозволяє скоригувати контингент потенційних претендентів на поліпшення власних житлових умов домогосподарств. Такими, зокрема, є домогосподарства, в яких три і більше осіб проживають в одній кімнаті та чотири і більше осіб - у двокімнатній квартирі. Перших, як можна побачити з даних табл. 4.4, нині налічується майже 30%, других - майже 20 відсотків. Цей контингент може бути дещо збільшений за рахунок врахування тих домогосподарств, де кількість кімнат збігається з чисельністю осіб у домогосподарствах, проте такі особи з різних об’єктивних причин повинні проживати в різних кімнатах (наприклад, дорослі різностатеві діти, батьки і дорослі діти та ін.). Відсутність відповідних статистичних даних актуалізує проблему налагодження обліку цього явища, хоча б шляхом проведення періодичних вибіркових обстежень, що було б надзвичайно корисним для операторів іпотечного ринку в частині їх належного інформаційного забезпечення.

В регіональному розрізі ситуація з розподілом домогосподарств з різним чисельним складом за кількістю кімнат виглядає наступним чином (табл. 4.6).

Таблиця 4.6. Розподіл домогосподарств України з різним чисельним складом за кількістю кімнат по регіонах, 2005 р.

|

Регіони, області |

Розподіл за чисельним складом домогосподарств (у %), які займають: |

|||||||

|

одну кімнату |

дві кімнати |

|||||||

|

1 особа |

2 особи |

3 особи |

4 особи |

1 особа |

2 особи |

3 особи |

4 і більше осіб |

|

|

Україна |

44,5 |

27,4 |

20,0 |

8,1 |

25,6 |

32,0 |

23,9 |

18,5 |

|

в тому числі: |

||||||||

|

Автономна Республіка Крим |

58,9 |

27,2 |

10,3 |

3,6 |

15,4 |

32,0 |

28,0 |

24,6 |

|

області: |

||||||||

|

Вінницька |

34,6 |

22,2 |

37,4 |

5,8 |

35,3 |

29,2 |

18,9 |

16,6 |

|

Волинська |

50,3 |

14,4 |

16,1 |

19,2 |

25,0 |

28,4 |

20,9 |

25,7 |

|

Дніпропетровська |

48,8 |

24,7 |

20,1 |

6,4 |

28,0 |

34,1 |

26,5 |

11,4 |

|

Донецька |

49,9 |

28,9 |

16,1 |

5,1 |

24,2 |

33,5 |

26,5 |

15,8 |

|

Житомирська |

65,6 |

19,1 |

15,3 |

0,0 |

30,3 |

22,9 |

23,3 |

23,5 |

|

Закарпатська |

30,9 |

24,0 |

16,4 |

28,7 |

13,1 |

27,9 |

28,9 |

30,1 |

|

Запорізька |

52,7 |

31,0 |

14,6 |

1,7 |

23,2 |

30,9 |

26,3 |

19,6 |

|

Івано-Франківська |

45,3 |

18,8 |

22,4 |

13,5 |

23,2 |

23,1 |

22,7 |

31,0 |

|

Київська |

51,1 |

13,4 |

20,7 |

14,8 |

35,9 |

19,3 |

23,5 |

21,3 |

|

Кіровоградська |

30,2 |

31,0 |

28,2 |

10,6 |

36,1 |

36,1 |

15,3 |

12,5 |

|

Луганська |

48,5 |

31,0 |

16,8 |

3,7 |

27,4 |

29,0 |

31,6 |

12,0 |

|

Львівська |

41,8 |

16,9 |

26,8 |

14,5 |

22,7 |

22,8 |

24,2 |

30,3 |

|

Миколаївська |

22,2 |

34,4 |

27,1 |

16,3 |

26,5 |

37,4 |

22,6 |

13,5 |

|

Одеська |

22,2 |

45,1 |

26,5 |

6,2 |

23,3 |

35,2 |

25,1 |

16,4 |

|

Полтавська |

40,8 |

27,7 |

23,4 |

8,1 |

21,4 |

41,1 |

22,9 |

14,6 |

|

Рівненська |

40,4 |

24,4 |

22,4 |

12,8 |

24,9 |

27,2 |

20,7 |

27,2 |

|

Сумська |

72,3 |

21,4 |

5,0 |

1,3 |

23,1 |

38,2 |

16,9 |

21,8 |

|

Тернопільська |

47,4 |

15,9 |

14,4 |

22,3 |

19,6 |

34,5 |

22,1 |

23,8 |

|

Харківська |

40,4 |

33,8 |

21,2 |

4,6 |

26,3 |

39,5 |

23,9 |

10,3 |

|

Херсонська |

61,3 |

25,0 |

8,2 |

5,5 |

29,8 |

26,8 |

18,1 |

25,3 |

|

Хмельницька |

46,4 |

26,8 |

20,0 |

6,8 |

26,6 |

30,2 |

23,2 |

20,0 |

|

Черкаська |

42,2 |

26,3 |

26,8 |

4,7 |

24,0 |

37,4 |

24,4 |

14,2 |

|

Чернівецька |

41,8 |

28,3 |

8,4 |

21,5 |

35,2 |

27,4 |

18,3 |

19,1 |

|

Чернігівська |

42,3 |

38,2 |

11,7 |

7,8 |

34,9 |

32,9 |

19,3 |

12,9 |

|

м. Київ |

40,4 |

31,4 |

23,2 |

5,0 |

22,1 |

33,3 |

23,2 |

21,4 |

|

м. Севастополь |

34,6 |

21,4 |

37,2 |

6,8 |

21,7 |

55,4 |

11,0 |

11,9 |

Найбільш складною є ситуація в Автономній Республіці Крим, Дніпропетровській, Закарпатській, Запорізькій, Київській, Львівській, Рівненській, Тернопільській, Черкаській та Чернівецькій областях, де налічується значна частина домогосподарств, кількісний склад яких значно перевищує кількість кімнат, в яких проживають їх члени.

Суб’єктами формування потенційного попиту на житло, а відтак і на певний обсяг іпотечних кредитів виступають громадяни, які з тих чи інших причин не мають власного житла. Такими, зокрема, є особи, які проживають у гуртожитках, в комунальних квартирах, орендують житло, тимчасово проживають у родичів (що особливо характерно для випускників навчальних закладів, які не бажають повертатися у місця постійного проживання).

Офіційна статистика, на жаль, не дає вичерпної інформації щодо повної структури такого житла. Однак існують відомості про проживання громадян у гуртожитках, у комунальних квартирах, в орендованому житлі. Контингент відповідних домогосподарств станом на 2005 р., зокрема, становив відповідно 2,6; 0,6 та 1,7 відсотка. При цьому більша частина членів (68%) цих домогосподарств проживає у великих містах.

З точки зору формування потенційної пропозиції житла на ринку нерухомості, а відтак - формування потенційного попиту на іпотечні кредити з боку потенційних покупців такого житла інтерес становить контингент громадян, які мають житло у приватній власності і, таким чином, можуть розпоряджатися ним на власний розсуд. Зазначений контингент представлений на сьогодні (станом на 2005 р.) 90,2% домогосподарств, що в абсолютному вимірі становить 15820 тисяч.

Незначний розмір житла, високий рівень його фізичного та морального зносу, невідповідність кімнатності розмірам домогосподарств, відсутність власного житла формують досить високий рівень незадоволеності населенням власними житловими умовами (табл. 4.7).

Як можна побачити з даних табл. 4.7, в Україні сьогодні незалежно від місця проживання кожне п’яте (у 2004 р. - кожне четверте) домогосподарство незадоволене або дуже незадоволене своїми житловими умовами. Не дуже задоволені ними третина міських домогосподарств, на селі - кожні два з п’яти. Значно гірший стан спостерігається в домогосподарствах з дітьми. У цілому контингент суб’єктів, які в майбутньому формуватимуть потенційний попит на житло, а відтак частина з них - на іпотечні кредити, становить 10699 тисяч домогосподарств. Такі оцінки збігаються з результатами, отриманими, зокрема, в процесі проведеного у 2001 р. з науково-методичною допомогою Інституту соціальної та політичної психології АПН України соціологічного опитування столичних жителів. Серед опитаних 74% дали відповідь, що вирішення квартирного питання для них є актуальним [259, с.22].

Таблиця 4.7. Розподіл домогосподарств України за ступенем

|

Показники |

Всі домогосподарства |

у тому числі проживають: |

|||

|

у міських поселеннях |

у сільській місцевості |

||||

|

у великих містах |

у малих містах |

всього |

|||

|

Кількість домогосподарств (тисяч) |

17539,4 |

7544,0 |

4465,0 |

12009,5 |

5529,9 |

|

в тому числі частка домогосподарств (у %), які своїми житловими умовами: |

|||||

|

дуже незадоволені |

4,9 |

5,7 |

5,0 |

5,4 |

3,7 |

|

незадоволені |

16,3 |

14,6 |

17,6 |

15,8 |

17,6 |

|

не дуже задоволені |

35,6 |

30,7 |

36,9 |

33,0 |

41,2 |

|

задоволені |

41,6 |

47,2 |

38,6 |

44,0 |

36,4 |

|

дуже задоволені |

1,6 |

1,8 |

1,9 |

1,8 |

1,1 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Кількість домогосподарств з дітьми (тисяч) |

6577,2 |

2776,0 |

1715,8 |

4491,8 |

2085,4 |

|

в тому числі частка домогосподарств (у %), які своїми житловими умовами: |

|||||

|

дуже незадоволені |

6,8 |

8,0 |

6,4 |

7,4 |

5,6 |

|

незадоволені |

17,4 |

17,2 |

18,4 |

17,7 |

16,9 |

|

не дуже задоволені |

36,5 |

33,6 |

36,3 |

34,6 |

40,5 |

|

задоволені |

37,9 |

40,1 |

37,0 |

38,9 |

35,6 |

|

дуже задоволені |

1,4 |

1,1 |

1,9 |

1,4 |

1,4 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Кількість домогосподарств без дітей (тисяч) |

10962,2 |

4768,0 |

2749,7 |

7517,7 |

3444,5 |

|

в тому числі частка домогосподарств (у %), які своїми житловими умовами: |

|||||

|

дуже незадоволені |

3,7 |

4,3 |

4,1 |

4,2 |

2,5 |

|

незадоволені |

15,6 |

13,0 |

17,2 |

14,5 |

18,1 |

|

не дуже задоволені |

35,1 |

29,1 |

37,3 |

32,1 |

41,6 |

|

задоволені |

43,9 |

51,4 |

39,6 |

47,1 |

36,9 |

|

дуже задоволені |

1,7 |

2,2 |

1,8 |

2,1 |

0,9 |

|

Всього |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

При цьому важливо відзначити, що контингент громадян, які у перспективі формуватимуть попит на житло, суттєво перевищує контингент громадян, які нині перебувають на квартирному обліку і яких нині (за підсумками 2005 р.) налічується 1,3 млн. чоловік.

Проаналізувавши базисний елемент у формуванні попиту та пропозиції на ринку житла - стан житлової нерухомості та рівень

задоволеності нею громадянами, доцільно перейти до дослідження не менш важливих складових формування потенційного та реального попиту на житлову нерухомість - рівня доходів та поведінкових характеристик громадян щодо здійснення інвестицій та заощаджень, з чим тісно пов’язані проблеми формування інвестиційного потенціалу іпотечних кредиторів та забудовників.

Достатньою умовою стабільного функціонування систем іпотечного кредитування виступає рівень платоспроможності населення загалом та, передусім, тих його груп, які формують потенційний та реальний (платоспроможний) попит на ринку житла. Визначення рівня такої платоспроможності дозволяє оцінити потенційну ємність ринків житла та іпотечного кредитування.

В дослідженнях проблеми формування платоспроможного попиту інтерес, передусім, становить система формування доходів та витрат населення.

Нині (станом на 2006 р.) в структурі сукупних ресурсів домогосподарств України частка грошових доходів становить 87,6 відсотка. В останніх більше половини - 55,3% - припадає на доходи від оплати праці. Разом із тим при частці останніх в сукупних ресурсах міських домогосподарств на рівні 55,3 у сільських домогосподарствах цей показник становить лише 27% (доходи сільських домогосподарств становлять інтерес із тих позицій, що вони можуть формувати платоспроможний попит на житло у містах при вирішенні сільськими жителями житлової проблеми своїх дітей). В абсолютному вимірі оплата праці у міській та сільській місцевості забезпечує місячні грошові доходи в розмірі, що відповідно в 1,1 та 2 рази нижчий за прожитковий мінімум. Це при тому, що такий доход формується в розрахунку на домогосподарство. При розрахунку ж зазначеного доходу на одного члена домогосподарства рівень оплати праці виявиться значно меншим - у місті у 2,6 раза, у сільській місцевості - у 2,9 раза.

Певною мірою можна погодитись із тим, що збільшенню вільного грошового ресурсу, який населення може спрямовувати на споживчий ринок чи інвестиційні цілі, можуть сприяти отримані з інших джерел доходи у негрошовій формі. Така можливість найбільше пов’язується із жителями села, де 19% сукупних ресурсів домогосподарств формується за рахунок особистого підсобного господарства (у місті цей показник становить всього близько 4%). Водночас абсолютне значення доходу, отриманого за цим джерелом, становить менше половини прожиткового мінімуму на місяць, знову ж таки з розрахунку на домогосподарство (у місті ж значення цього показника у шість разів менше).

На селі вагомим джерелом формування грошових доходів до- могосподарств могли б виступати доходи від власності, зокрема від надання в оренду земельних паїв. Проте чинна на сьогодні система оренди таких паїв, а також загальний складний фінансовий стан переважної більшості орендарів - сільськогосподарських товаровиробників - не забезпечують достатній рівень орендної плати. Рівень загальних доходів від власності, в тому числі й від здачі в оренду земельних паїв, що для селян є основним видом діяльності серед операцій з власністю, становить на сьогодні усього 1,92 грн. на місяць на одне домогосподарство. У містах же на доходи від власності припадає 5,15 грн. на місяць на одне домогосподарство.

З урахуванням різних джерел загальний рівень грошових доходів по всій сукупності домогосподарств України становить 1412 грн. на місяць на одне таке господарство. Сукупні ж ресурси становлять 1612 грн. на місяць на домогосподарство. При перерахунку на одного члена домогосподарства місячна сума сукупних ресурсів ледь перевищує розмір прожиткового мінімуму (у 2004-2005 рр. цей показник був суттєво меншим за прожитковий мінімум).

Значна диференціація в рівнях, передусім грошових, доходів домогосподарств проглядається в регіональному розрізі, а також між типами поселень. У великих містах, наприклад, грошові доходи на одне домогосподарство в місяць в 1,3-1,4 раза перевищують аналогічні показники у малих містах та селах, в тому числі доходи від оплати праці - в 1,5 та 2,5 раза відповідно. Серед регіонів безперечним лідером за рівнем як грошових доходів, так і сукупних ресурсів на одне домогосподарство виступає м. Київ, де зазначені показники перевищують середньоукраїнські значення відповідно в 1,5 та 1,4 раза. Проте навіть у столиці середнє значення сукупних ресурсів в розрахунку на одного члена домогосподарства не набагато перевищує розмір прожиткового мінімуму (у 2004-2005 рр. цей показник знаходився на рівні, нижчому за прожитковий мінімум).

Наведені дані, таким чином, дозволяють зробити висновок, що існуюча на сьогодні легальна доходна база забезпечує досить низький рівень доходів значної маси населення, передусім їх грошової складової. Серед загального контингенту домогосподарств (17417,5 тис.), згрупованих за рівнем середньодушових сукупних витрат на місяць, у 40% доходи, отримані у вигляді заробітної плати на одне домогосподарство, не перевищували рівня прожиткового мінімуму (у 2004 р. цей показник становив 80%). Аналогічною є ситуація і з рівнем сукупних ресурсів на одного члена домогосподарства. Якщо ж врахувати, що в нове тисячоліття Україна ввійшла з індексом реальних грошових доходів населення по відношенню до 1990 р. 22,5%, індексом реальної заробітної плати - 26,2%, індексом реальної пенсії - 15,3%, можна зробити висновок, що за нинішньої політики доходів населення останнє в основній своїй масі ще досить тривалий час матиме утруднений доступ до повноцінної системи банківського кредитування, в тому числі й іпотечного. На сьогодні, як показують результати соціологічних обстежень, проведених різними фахівцями та інституціями, основний контингент потенційних споживачів іпотечних кредитів (83% опитуваних) представлений громадянами, які мають можливість і готові сплачувати щомісячні внески за кредитом на рівні до 800 гривень. При цьому група громадян, що може платити внески за кредитом в розмірі до 200 грн., серед них займає третину. Ще третина готова сплачувати щомісячно від 200 до 400 грн., решта - від 400 до 800 гривень [259, с.24]. Звісно, що першу групу взагалі можна не брати до уваги, оцінюючи контингент потенційних споживачів іпотечних кредитів. Що ж до інших двох, то тут дозволимо собі зробити деякі розрахунки. Якщо припустити, що громадянин сплачуватиме щомісячно 400 грн. за кредитом, то для повного погашення зовсім недорогої, за столичними мірками, квартири вартістю 25 тис. дол. США, йому знадобиться щонайменше 25 років. І це без урахування відсотків, які за нинішньої вартості іпотечних кредитів в кінцевому підсумку трансформуються ще в одну таку квартиру.

Можна, певно, зробити деяку поправку на так звані «тіньові» (необліковані, сірі) доходи населення, а такі дійсно мають місце. Досліджуючи проблему впливу тіньових доходів на активність іпотеки, ми цілком погоджуємося з думкою, що «основна причина недостатнього розвитку іпотеки ... - великий відсоток сірих доходів. Банки віддають перевагу наданню кредиту людям з підтвердженими доходами. ... лише 10% з бажаючих отримати кредит все ж таки його отримують» [476]. Однак значні обсяги «тіньових» доходів мають місце переважно у великих містах і поширюються, головним чином, на незначне коло осіб, які, як показують монографічні дослідження, у переважній своїй більшості не відчувають потреби у поліпшенні житлових умов або ж вирішують цю проблему без залучення банківських кредитів. Основний же обсяг потенційного попиту на житло існує саме в громадян з невисоким рівнем достатку, а саме такі складають основну масу населення України.

До необлікованих доходів слід віднести доходи, отримані закордонними трудовими мігрантами, яких, за окремими оцінками, в Україні налічується близько 7 млн. чоловік. При середньомісячному доході одного працюючого в розмірі 500 дол. США річний фонд оплати праці становить 42 млрд. дол. США. Водночас слід враховувати, що таким видом бізнесу займається, як правило, один з членів сім’ї, решта є безробітними. Тому перерахований одержаний у такий спосіб доход на одного члена сім’ї виявляється не таким вже й великим. Що ж до вільної частини одержаного доходу, яка може бути використана на інвестиційні цілі, то вона може виявитися досить незначною, а враховуючи переважно сезонний характер такого роду закордонних робіт - і взагалі відсутньою.

Аналіз доходів населення, як можна побачити з наведених лише окремих особливостей їх формування, вимагає зваженого підходу до оцінки реальних перспектив розвитку іпотеки в сучасних умовах, привабливості даного сегмента діяльності для банківських установ.

Слід зазначити, що низькі доходи зумовлюють низькі витрати, передусім інвестиційного характеру та на заощадження у тій чи іншій формі. На сьогодні (станом на 2006 р.) частка домогосподарств із середньодушовими грошовими витратами в місяць, які є нижчими за прожитковий мінімум, становить 51% (у 2004 р. - 83%), в тому числі у великих містах - 37% (у 2004 р. 76%), у малих містах - 54% (у 2004 р. - 85%), у сільській місцевості - 68% (у 2004 р. - 91%). За таких умов доходи домогосподарств України дозволяють спрямовувати на заощадження (купівля акцій, сертифікатів, валюти, вклади у банках) не більше 2% (у 2004 р. - 1,3%) їх грошових витрат. Ще біля 1% (у 2004 р. - 1,3%) цих витрат спрямовується на купівлю нерухомості, капітальний ремонт, будівництво житла та інших будівель. В абсолютному вимірі ці обсяги витрат становлять мізерні суми - не більше 20 грн. на місяць.

За відсутності заощаджень у будь-якій формі, сформованих у попередні періоди, за нинішніх обмежених можливостей населення щодо спрямування власних доходів на приріст поточних заощаджень сподіватися на формування значного тимчасово вільного фінансового ресурсу у приватному секторі марно. Заощадження ж населення слід розглядати з двох важливих позицій: по-перше, як ресурс банку для подальшого його спрямування на кредитування, в тому числі й іпотечне (у випадку здійснення таких заощаджень у вигляді банківського вкладу); по-друге, як ресурс, який у будь-який момент часу може бути використаний на придбання житла, в тому числі й через механізм банківського іпотечного кредитування. За таких умов заощадження населення становлять інтерес з наступних позицій: заощадження населення в банківських установах; заощадження населення в цінних паперах; заощадження населення в іноземній валюті; заощадження населення через нагромадження нефінансових активів. Коротко зупинимось на кожній із них з точки зору їх взаємозв’язку з питаннями іпотеки.

Передусім слід зазначити, що чинна система статистичної інформації забезпечує досить обмежені можливості повноцінного аналізу наведених показників. Так, наприклад, якщо загальний обсяг заощаджень населення у банках України на конкретну дату можна оцінити за показником залишків заборгованості на кінець аналізованого періоду, то три наступні показники наростаючим підсумком не представлені. По них наводяться лише щорічні суми, які населення витрачає на ті чи інші напрями заощаджень. Тому дати оцінку загальній накопиченій за попередні періоди за рахунок цих напрямів сумі заощаджень фактично неможливо.

Ще одне застереження, яке слід враховувати при підрахунку потенційного ресурсу, що знаходиться у населення у тій чи іншій формі заощаджень, - частина їх постійно використовується на поточне споживання. Якщо по першому показнику - заощадження населення у банках - ще можна певною мірою оцінити такий обсяг, зважаючи на наявність показників - «обсяг вкладів до запитання», а також «обсяги строкових, в тому числі довгострокових, вкладів», то по заощадженнях у формі іноземної валюти поза банками - досить складно. Хоча можна припустити, що структура таких заощаджень є наближеною до структури заощаджень у банківських вкладах.

Дещо ускладнює аналіз і зміна методики відображення окремих показників, що характеризують витрати населення на заощадження через банківські депозити, придбання іноземної валюти та цінних паперів. Кілька останніх років такі показники наводяться не в абсолютному вимірі, а як приріст відповідних фінансових активів.

Слід зазначити, що однією з реальних загроз, передусім для банків - операторів іпотечного ринку, є неможливість залучення «довгих» ресурсів як основи подальшого розширення ресурсної бази для надання іпотечних кредитів. «Короткі» ж гроші, залучені переважно від населення, є значно дорожчими, а відтак роблять значно дорожчими й іпотечні кредити. Як вірно зазначають фахівці, «відсутність довгострокового фінансування у банківському секторі ... заганяє ставки за кредитами на високий рівень, недоступний середньому класу» [476]. Це, у свою чергу, обмежує доступ до останніх певного (в Україні значного, з огляду на загальну бідність) контингенту можливих позичальників, рівень доходів яких не дозволяє їм сформувати платоспроможний попит на іпотечні кредити. Особливо така ситуація характерна для периферійних територій, рівень доходів населення в яких, як вже було проілюстровано, суттєво відстає від великих урбанізованих та промислово розвинутих центрів, кількість яких в Україні досить незначна.

У цьому контексті корисно поглянути на ситуацію з формуванням ресурсної бази банківських установ, яка, незважаючи на суттєві позитивні зрушення в ній за останні роки, при більш детальному і глибокому її вивченні оцінюється як складна і досить нестабільна з прогнозованими можливими негативними наслідками - як безпосередньо для банків, так і для їх клієнтів.

У перші роки 21-го століття можна спостерігати суттєве підвищення привабливості для населення банківських вкладів як джерела здійснення заощаджень, захищених (хоча б частково) від інфляції, не остання роль у чому належить тривалому стабільному курсу основної валюти прив’язки - долара США. В умовах високої (реальної, а не статистичної) інфляції стабільний долар не спроможний виконувати функцію захисту від знецінення заощаджень громадян, що, власне, і є основною причиною зміни пріоритетів у виборі ними форми здійснення заощаджень на користь банківських вкладів (табл. 4.8).

Таблиця 4.8. Трансформація пріоритетів у виборі населенням форм заощаджень у 1992-2007 рр.

|

Роки |

Офіційний курс гривні щодо долара США, середній за період |

Індекс споживчих цін, у % грудень до грудня попереднього року |

Придбання населенням іноземної валюти, |

Зобов’язання банків за коштами, залученими на рахунки фізичних осіб, |

Частка в грошових витратах витрат на придбання іноземної валюти, % |

||

|

млн. грн. |

% до попереднього періоду |

млн. грн. |

% до попереднього періоду |

||||

|

1992 |

- |

21,0 р. |

0,02 |

- |

3 |

300 |

|

|

1993 |

- |

102,6р. |

16 |

785,0 р. |

30 |

1000 |

0,1 |

|

1994 |

- |

5,0 р. |

156 |

9,9 р. |

214 |

713 |

3,1 |

|

1995 |

- |

2,8 р. |

1997 |

12,8 р. |

615 |

287 |

3,3 |

|

1996 |

1,83 |

139,7 |

4928 |

246,7 |

1231 |

200 |

8,1 |

|

1997 |

1,86 |

110,1 |

7758 |

157,4 |

2305 |

187 |

12,6 |

|

1998 |

2,45 |

120,0 |

9614 |

123,9 |

3119 |

135 |

16,2 |

|

1999 |

4,13 |

119,2 |

4864 |

50,6 |

4319 |

139 |

18,0 |

|

2000 |

5,44 |

125,8 |

3971 |

81,6 |

6780 |

154 |

8,2 |

|

2001 |

5,37 |

106,1 |

3532 |

88,9 |

11338 |

167 |

4,7 |

|

2002 |

5,33 |

99,4 |

-825* |

- |

19302 |

170 |

3,4 |

|

2003 |

5,33 |

108,2 |

-3884* |

- |

32396 |

167 |

2,1 |

|

2004 |

5,31 |

112,3 |

13219* |

- |

41611 |

128 |

- |

|

2005 |

5,05 |

110,3 |

7200* |

- |

73202 |

176 |

- |

|

2006 |

5,05 |

111,6 |

* |

- |

106715 |

146 |

- |

|

І півр. 2007 |

5,05 |

104,2 |

У 2,8 р.б. |

- |

126795 |

- |

- |

Позитивний бік такої тенденції очевидний і характеризується двоякою спрямованістю: по-перше, забезпечується захист заощаджень громадян від інфляційного знецінення, по-друге, збільшується ресурсна база банків, що дозволяє підвищити пропозицію кредитних, в тому числі й іпотечних, ресурсів потенційним клієнтам.

Одночасно слід відмітити, що перенесення акцентів у формах здійснення заощаджень з придбання іноземної валюти на банківські вклади аж ніяк не означає повну відмову населення від іноземної валюти як форми заощаджень. Відбувається лише зміна механізму переведення заощаджень в іноземну валюту - замість її придбання на готівковому ринку населення дедалі більше віддає перевагу банківським вкладам в іноземній валюті (табл. 4.9).

Таблиця 4.9. Трансформація форм здійснення населенням України заощаджень в іноземній валюті у 1995-2007 рр.

|

Роки |

Придбання населенням іноземної валюти, млн. грн. |

Зобов’язання банків за коштами, залученими на рахунки фізичних осіб в іноземній валюті, млн. грн. |

Відношення зобов’язань банків за коштами, залученими на рахунки фізичних осіб в іноземній валюті, до обсягу придбання населенням іноземної валюти, % |

Частка вкладів населення в іноземній валюті у загальних зобов’язаннях банків за коштами, залученими на рахунки фізичних осіб, % |

|

1995 |

1997 |

111 |

5,6 |

18,0 |

|

1996 |

4928 |

276 |

5,6 |

22,4 |

|

1997 |

7758 |

685 |

8,8 |

29,7 |

|

1998 |

9614 |

1265 |

13,2 |

40,6 |

|

1999 |

4864 |

2115 |

43,5 |

49,0 |

|

2000 |

3971 |

3299 |

83,1 |

48,7 |

|

2001 |

3532 |

4772 |

135,1 |

42,1 |

|

2002 |

-825 |

7701 |

- |

39,9 |

|

2003 |

-3884 |

13521 |

- |

41,7 |

|

2004 |

13219 |

19495 |

- |

46,9 |

|

2005 |

7200 |

31026 |

- |

42,4 |

|

2006 |

48878 |

- |

45,8 |

|

|

І півр. 2007 |

У 2,8 р.б. |

55274 |

- |

43,6 |

Як можна побачити з даних табл. 4.9, останнім часом частка заощаджень в іноземній валюті у формі банківських вкладів становить в межах 39-49% від загального обсягу банківських вкладів, на відміну від інфляційних років та періодів нестабільного валютного курсу, коли цей показник не перевищував 20 відсотків. З 2002 р. цей показник має стабільну позитивну динаміку росту.

Що ж стосується співвідношення між формами здійснення заощаджень в іноземній валюті, то на відміну від інфляційних років і періодів нестабільного валютного курсу, коли відношення заощаджень у формі банківських вкладів в іноземній валюті до обсягу придбання населенням іноземної валюти становило усього 5,6% (1995-1996 рр.), у 2001 р. цей показник склав 135,1%, тобто банківські вклади населення в іноземній валюті перевищили обсяг придбання ним іноземної валюти на готівковому ринку. З огляду на від’ємне значення приросту заощаджень в іноземній валюті при позитивній динаміці депозитних банківських вкладів в іноземній валюті, можна зробити висновок, що у 2002-2003 рр. даний розрив суттєво збільшився. Позитивний бік такої тенденції полягає не лише у збільшенні ресурсної бази банків для кредитування економіки, але й у створенні стабільної тенденції до легалізації доходів населення, підвищення рівня монетизації економіки, поліпшення структури грошової маси.

Розподіл пріоритетів у населення щодо банківських депозитів залежно від валюти та терміну вкладу ілюструють дані табл. 4.10.

Як засвідчують дані табл. 4.10, і серед банківських вкладів населення дедалі більше віддає перевагу вкладам в іноземній валюті. Якщо в 2001 р. співвідношення між вкладами населення в іноземній та національній валютах порівняно з 2000 р. зменшилось з 0,95 до 0,73 коефіцієнта, а в 2002 р. ще до 0,66, то надалі можна було спостерігати стійку зворотну тенденцію - у 2003 р. таке співвідношення вже становило 0,71, а в 2004 р. - 0,88 коефіцієнта. Надалі хоча у 2005 р. і відбулося певне зниження цього показника до 0,74, у 2006 р. його значення зросло до 84,5 коефіцієнта.

В цілому можна відмітити загальну позитивну динаміку росту депозитних вкладів населення, яке, за оцінками фахівців, «все більше стає основним джерелом ресурсів банків» [231, с.49]. І прогрес тут значний - якщо ще у 2000 р. на 1 грн. зобов’язань банків за коштами, залученими на рахунки суб’єктів господарювання, припадало 0,57 грн. зобов’язань банків за коштами фізичних осіб, то у 2005 р. це співвідношення змінилось на протилежне і склало 1,23 грн. до гривні, а в 2006 р. та за І півріччя 2007 р. - відповідно на 1,38 та 1, 43 коенфіцієнта. При цьому якщо перші за цей період зросли у 7,4 раза, то другі - у 18,7 раза.

Таблиця 4.10. Зобов’язання банків за коштами, залученими на рахунки фізичних осіб в Україні в 1998-2007 рр.

|

Період |

Усього |

в тому числі: |

|||||||

|

у національній валюті |

в іноземній валюті |

||||||||

|

Всього |

у тому числі: |

Всьо го |

у тому числі: |

||||||

|

до запи тання |

стро кові |

з них довгострокові |

до запи тання |

стро кові |

з них довгострокові |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

млн. грн. |

|||||||||

|

1998 |

3119 |

1853 |

610 |

1243 |

1265 |

253 |

1012 |

||

|

1999 |

4319 |

2204 |

780 |

1423 |

2115 |

507 |

1608 |

||

|

2000 |

6780 |

3481 |

1259 |

2222 |

494 |

3299 |

860 |

2439 |

445 |

|

2001 |

11338 |

6566 |

2107 |

4458 |

1554 |

4772 |

1055 |

3717 |

1098 |

|

2002 |

19302 |

11601 |

3526 |

8076 |

4085 |

7701 |

1475 |

6226 |

3083 |

|

2003 |

32396 |

18875 |

5220 |

13655 |

7448 |

13521 |

1972 |

11549 |

6212 |

|

2004 |

41611 |

22116 |

6000 |

16115 |

11302 |

19465 |

1911 |

17584 |

11061 |

|

2005 |

73202 |

42176 |

14008 |

28168 |

19187 |

31026 |

3177 |

27848 |

17859 |

|

2006 |

106715 |

57837 |

18519 |

39319 |

29714 |

48878 |

5501 |

43377 |

30243 |

|

І півр. 2007 |

126795 |

71522 |

22575 |

48947 |

37718 |

55274 |

6410 |

48864 |

35391 |

|

у відсотках до попереднього року |

|||||||||

|

1998 |

135 |

114 |

104 |

120 |

185 |

153 |

195 |

||

|

1999 |

139 |

119 |

128 |

115 |

167 |

200 |

159 |

||

|

2000 |

154 |

153 |

158 |

151 |

154 |

169 |

150 |

||

|

2001 |

167 |

189 |

167 |

201 |

314 |

145 |

123 |

152 |

247 |

|

2002 |

170 |

177 |

167 |

181 |

263 |

161 |

140 |

168 |

281 |

|

2003 |

167 |

162 |

148 |

168 |

181 |

175 |

133 |

185 |

201 |

|

2004 |

128 |

117 |

115 |

118 |

152 |

144 |

97 |

152 |

178 |

|

2005 |

176 |

191 |

233 |

175 |

170 |

159 |

166 |

158 |

161 |

|

2006 |

146 |

137 |

132 |

140 |

155 |

158 |

173 |

156 |

169 |

Позитивні зрушення відбулися і в структурі депозитів фізичних осіб, проявом яких стало зростання як обсягу, так і частки їх строкової складової. При цьому «вони переважають у 96 банків в рейтингу АУБ (за винятком Ощадбанку)» [231, с.50]. За зобов’язаннями за коштами фізичних осіб строкові депозити з 2000 по І півріччя 2007 р. зросли у 21 раз за обсягом та з 68,7 до 77,1% за часткою. В структурі строкових депозитів можна спостерігати зростання довгострокової складової. За обсягом і часткою довгострокові депозити фізичних осіб за аналізований період зросли відповідно у 63,9 раза та з 20,1 до 61,3%, або утричі (що важливо з точки зору мінімізації ризику ліквідності іпотечного кредитора).

Водночас ситуація не є такою позитивною і сприятливою, як може здатися на перший погляд.

По-перше, бажання банків змінити структуру зобов’язань за коштами, залученими від суб’єктів господарювання та фізичних осіб, на користь останніх, що, зрештою, і відбулося, було реалізоване шляхом підвищення процентних ставок за строковими депозитами. Останні, порівняно із процентними ставками за вкладами до запитання, були (станом на І півріччя 2007 р.) вищими у національній валюті - у 4,5 раза, в іноземній - у 6,1 раза, в тому числі по короткострокових - відповідно у 4,2 та 5,7 раза, по довгострокових - відповідно у 4,6 та 6,4 раза. Відповідно це зумовлювало збереження високої ціни на кредити: у червні 2006 р. вони становили для фізичних осіб 19,6% за кредитами у національній валюті та 13,0% - в іноземній.

По-друге, у 2003 р. вперше, принаймні за останні п’ять років, відбулося зменшення темпів росту вкладів населення: у 1998 р. - 135%, 1999 р. - 139, 2000 р. - 154, 2001 р. - 167, 2002 р. - 170, 2003 р. - 167, 2004 р. - 128, 2005 р. - 176, 2006 р. - 146 відсотків. Найприкріше, що така ж ситуація склалася і в частині строкових та, особливо, довгострокових (крім 2006 р. за вкладами в іноземній валюті) вкладів. При цьому зменшення темпів росту останніх відбувалося впродовж 2002-2004 рр., а в іноземній валюті впродовж 2002-2005 років. Одним із чинників формування і збереження такої тенденції, як зазначають фахівці, є зростання обсягів споживчого кредитування населення, яке, «будучи досить впевненим у рівні майбутніх доходів, активно використовувало (вилучало) депозитні заощадження як первинні внески за кредитами» [231, с.51].

По-третє, українські банки зіткнулися з надзвичайно гострою проблемою - невідповідності строків розміщення активів і строків погашення пасивів [231, с.51]. Попри сталу тенденцію зростання строкових депозитів населення, досить високу частку довгострокових вкладів у них (61,3% за підсумками І півріччя 2007 р.), все ж строк таких вкладів залишається незначним - усього рік-два. Що ж до термінів кредитування, зокрема житлового, то такі становлять 5-10 років. За такої ситуації, як оцінюють фахівці, «якщо через два роки населення припинить робити вклади на депозити, банкам загрожує банальне банкрутство, оскільки житлові кредити достроково ніхто повертати не буде» [231, с.51]. Це, у свою чергу, змушує банки опрацьовувати різноманітні програми залучення заощаджень населення на довгостроковій основі, тобто на термін понад 5-10 років. Це, зокрема, відкриття рахунків на новонароджених та неповнолітніх, відповідні законопроекти щодо цього, до речі, вже знаходяться на розгляді Верховної Ради України, відкриття пенсійних рахунків тощо. Основний бар’єр, який мають подолати банки на цьому шляху, - це ліміт довіри населення до банківської системи. Другий за номером, проте не за значенням, - це бар’єр низького рівня життя населення, який визначає ступінь схильності останнього до заощаджень, у першу чергу через акумулювання вільних коштів у банках, особливо довгострокових. Якщо подолання першого бар’єра знаходиться в цілковитій компетенції банків, то другого - аж ніяк. Для банку платоспроможний попит населення є своєрідним форс- мажором, який в умовах загальної бідності та нестабільної економіки сам виявляється досить нестабільним та непередбачуваним, а отже містить високий потенціал ризику.

В контексті останнього положення хотілося б акцентувати увагу на тому, що в Україні інвестиційний потенціал населення внаслідок загальної бідності знаходиться на значно нижчому рівні, ніж в розвинутих країнах, зокрема Росії. Наприклад: за показником «співвідношення заощаджень населення країни до ВВП» в Україні він у 103 рази нижчий від США, у 51 раз - від Франції та Німеччини, у 77 разів - від Японії, у 4 рази - від Росії; за показником «кількість місяців, протягом яких населення може здійснювати споживчі витрати за рахунок заощаджень без додаткових надходжень коштів» - у 44 рази нижчий від США, у 26 разів - від Франції та Німеччини, у 35 разів - від Японії, у 4 рази - від Росії; за показником «співвідношення купівельної спроможності заощаджень до річних споживчих витрат населення країни» - у 44 рази нижчий від США, у 25 разів - від Франції та Німеччини, у 35 разів - від Японії та у 4 рази - від Росії [301].

По-четверте, висока активність населення в частині збільшення обсягу банківських депозитів притаманна досить обмеженому колу регіонів. На сьогодні майже 33% усіх строкових депозитів населення акумулює банківська система м. Києва. Ще 10% регіонів, головним чином обласних центрів, акумулюють майже половину таких вкладів. Решта, а це 50% регіонів, акумулює усього 24% строкових депозитів фізичних осіб. Фактично половина регіонів, як можна побачити, має досить обмежені можливості банківського кредитування, в тому числі й іпотечного. Якщо ж взяти до уваги, що 63% усіх залучених ресурсів фізичних осіб акумулюють 10 найбільших банків України, можливості решти банків щодо здійснення ефективного іпотечного житлового кредитування на периферійних територіях оцінюються як незначні.

Одним із засобів заощаджень населення є вкладання коштів у цінні папери. Водночас можливості такого вкладання в корпоративні цінні папери на сьогодні обмежені нерозвиненістю фондового ринку. Вкладання ж у державні цінні папери є хоча й надійними, проте малоприбутковими (а за низького рівня дохідності, як це має місце нині, - 7-10% річних за облігаціями внутрішньої державної позики, не захищеними від інфляційного знецінення).

Як можна побачити, кожна з форм заощаджень не є ідеальною в сучасних досить мінливих умовах економічного розвитку. Безліч чинників формують ризикове середовище, що змушує громадян диверсифікувати свої активи з метою мінімізації ризиків, які загрожують знеціненню, а то й повній втраті власних заощаджень.

За таких умов найбільш привабливою формою заощаджень є вкладання коштів у нефінансові активи - передусім у нерухомість, землю, а також у коштовності, автомобілі. Щодо житла погоджуємося з думкою Н.Орлової, що «нерухомість - добрий замінник інших типів заощаджень» [242]. Офіційні дані з цього питання почали наводитися лише з початку 2003 р., і тому зробити якісь узагальнення щодо цього напрямку досить складно. Одночасно слід зауважити, що подібного роду вкладання коштів також мають свої переваги та недоліки. До переваг можна віднести: відсутність загрози втрати заощаджень внаслідок неможливості, наприклад, банкрутства збе- рігача вкладу; відсутність прямої прив’язки до форми валюти; позитивна цінова динаміка, головним чином в урбанізованих центрах (особливо у короткостроковому та середньостроковому періоді) тощо. Недоліками такої форми заощаджень можна вважати: необхідність підтримання такого об’єкта (нерухомості, землі, транспортного засобу) в належному стані; необхідність сплати податків, зборів; ймовірність знецінення під впливом можливого цінового обвалу (як приклад, обвал цін на ринку житла в 1998-1999 рр.), фізичного та морального зносу тощо.

Як можна побачити з викладеного, процес формування пропозиції житла та іпотечних кредитів, а також платоспроможного попиту на такі в перехідних, як правило, нестабільних економіках, до того ж із значною строкатістю регіональних соціально-економічних умов, відбувається надзвичайно складно, часто суперечливо. Усе це закладає цілий комплекс ризиків, з якими учасники іпотечного ринку постійно стикатимуться в процесі участі в іпотечних схемах.

Аналізуючи економічні передумови запровадження іпотечних механізмів у житлову сферу, не можна обійти увагою проблему доступності іпотечних продуктів, які пропонують на ринку іпотечні кредитори, передусім банки. Характер таких продуктів може частково або повністю знівелювати ті переваги, які визначально властиві іпотеці. Такими, зокрема, є наступні.

Насамперед, за відсутності наявної повної суми для придбання (будівництва) нерухомості (переважно житла) іпотека дозволяє суттєво (залежно від умов договору іпотеки) скоротити термін існування так званого відкладеного попиту. Адже придбану на умовах іпотеки нерухомість майбутній власник одержує у користування з моменту оформлення договору купівлі-продажу. В умовах інфляційного знецінення як національної, так й іноземної валюти, нестабільної цінової ситуації на ринку нерухомості, яка в останні часи супроводжується постійним зростанням вартості житла, це надзвичайно важливо. При застосуванні механізму іпотеки фактично усі ризики, пов’язані з можливим знеціненням наданого кредиту, що має бути повернутим (за умови незмінності умов іпотечного договору протягом усього терміну його дії), бере на себе банк.

При помірній ціні іпотечного кредиту з’являється також можливість зменшення відпливу фінансових ресурсів у більш дешеві сегменти ринку нерухомості, передусім в периферійні регіони. На сьогодні досить поширеною є практика продажу дорогого житла (чи іншої нерухомості) у великих містах та придбання на виручені кошти значно дешевшого у приміській зоні, а також на віддалених територіях.

За умови доступності для широких верств населення іпотечного кредиту з’являється можливість зменшення обсягів так званого взаємного кредитування (за рахунок позик у родичів, друзів тощо) та спрямування відповідних грошових ресурсів на ринок нерухомості через банківську систему, тим самим сприяючи розширенню можливостей останньої щодо нарощування обсягів та здешевлення іпотечних кредитів.

На сьогодні реалізація зазначених переваг іпотеки досить ускладнена. Як показує аналіз чинної практики іпотечного кредитування в Україні, ефективним іпотечний кредит для більшості громадян за нинішньої його ціни у банківській системі України та реальних доходів населення виявляється за умови оформлення іпотечного договору на суму не більше 2-3 тис. дол. США. При сумі кредиту, наприклад, в 5 тис. дол. США та кредитній ставці 15% річних кінцева вартість оформленої на 5 років позики зростає щонайменше у півтора раза. При купівлі в кредит квартири вартістю 30 тис. дол. США терміном на 15 років при ставці 14% річних у валюті кінцева вартість придбаної квартири становитиме 42-45 тис. дол. США [466]. Та й місячні суми виплат не є такими вже незначними для сімейного бюджету. Додавши до цього загалом завищені ціни на ринку нерухомості, а також забезпечення кредиту на рівні 60-70% від вартості предмета застави з метою мінімізації ризику банку, доходимо невтішного висновку - іпотечний кредит за великим рахунком є досить малопривабливим для нинішнього середньостатистичного українця.

З рівнем ціни іпотечного кредиту тісно пов’язана проблема терміну кредитування. Взаємозв’язок між цими двома елементами проявляється таким чином, що про подовження строків кредитування коректно говорити за умови здешевлення іпотечного кредиту. У світі, як відомо, терміни іпотечного кредитування становлять 15-30, а в окремих країнах і до 40 років. У країнах Євросоюзу, зокрема, де до 80% кредитів видаються виключно під заставу нерухомості, терміни їх повернення сягають 40 років [456, с. 41] (проте й ставки не перевищують 7%).

Тенденція до збільшення термінів надання банками іпотечних кредитів (без урахування програм іпотечного кредитування окремих пільгових категорій населення) спостерігається і в Україні - з 1-3 років у 2000 р. до 10-15 років у 2004 р., до 25-31 років у 2007 році. Водночас у вітчизняних умовах таке збільшення відбувається на фоні стабільно високої (а в окремі періоди зростаючої, як це трапилось восени 2004 р., наприклад, коли кредитні ставки за іпотечними кредитами зросли з 14 до 16%) ціни іпотечних кредитів, що, у свою чергу, призводить до значного подорожчання їх кінцевої вартості.

У даному контексті варто відзначити дослідження, проведене у 2003 р. групою російських вчених на замовлення української сторони, доступності житлових іпотечних кредитів для окремих груп міського населення, а також величини платоспроможного попиту на них [354]. В процесі проведеного дослідження було отримано дані, згідно з якими лише одна з десяти доходних груп міських домогосподарств має можливість в нинішніх умовах придбати квартиру більшого розміру за допомогою іпотечного кредиту. Це при тому, що основною умовою придбання нового житла є продаж наявного у власності, що, відповідно, суттєво зменшує загальну потребу в коштах, в тому числі й у розмірі позики. Загальний розрахунковий контингент таких домогосподарств оцінений в межах 5300-5700 одиниць з числа міських жителів. Проведені розрахунки дозволили зробити висновок, що платоспроможний попит в Україні на іпотечні житлові кредити існує, хоча і є обмеженим.

Цілком логічно, що продовження термінів іпотечного кредитування повинно супроводжуватись зменшенням вартості іпотечного кредиту. Як зазначає П.Самуельсон, «з полегшенням і здешевленням кредиту можуть зрости інвестиції» [333, с.365]. Водночас можна спостерігати і зворотний процес, за якого високі процентні ставки знижують суму позики і попит на житло. Як зазначає Н.Грегорі Манків, «збільшення процентної ставки зменшує попит на житло, що, в свою чергу, знижує ціни на житло та інвестиції у житлове будівництво» [214, с.497-498].

В процесі аналізу формування платоспроможного попиту на житло заслуговує на увагу питання оцінки суб’єктів, які формують такий попит.

Сьогодні можна спостерігати зростаючий в останні роки інтерес до категорії елітного (в тому числі індивідуального) житла, і небезпідставно. На думку У.Алієвої, «інвестування в елітне житло за ступенем надійності вважається одним з найбільш привабливих ... Таке вкладання коштів гарантує термінове отримання прибутку, у перший же місяць після придбання квартири», термін окупності вкладень становить 7-9 років [476]. Перспективність цінової пропозиції у цьому сегменті житлового ринку характеризується досить високою ймовірністю. Запас росту цін тут, можна передбачити, достатній, хоча б із тих позицій, що українські ціни на елітне житло щонайменше у 1,5-2 рази відстають від їх російських аналогів. За оцінками В.Демура, «іпотека викличе додатковий попит і ріст цін на рівні 10-15% в рік» [476]. При цьому зростання попиту на елітне житло в Україні очікується як у столиці, так і в окремих регіонах, зокрема у Дніпропетровську, Донецьку, Львові, Одесі. Підвищений попит на таку категорію житла зумовлений низкою переваг, які отримує його власник, завдяки належному рівню інфраструктурного облаштування такого житла.

Трансформація в структурі попиту на житло відбувається і в бік звичайного житла, проте з сучасним плануванням, кращим оздобленням, якіснішими будівельними матеріалами. Крім того, така категорія житла оснащується сучасними економними системами водо-, тепло- та енергопостачання, що забезпечує можливість суттєвого зниження експлуатаційних витрат в процесі безпосереднього проживання у такому житлі. Такі об’єкти створюють суттєву конкуренцію житлу, збудованому навіть 10 років тому. Крім того, відбувається вирівнювання цінової пропозиції на первинному та вторинному ринках житла. Тому майже за однакової ціни придбання житла на первинному ринку забезпечує мінімізацію різноманітних правових ризиків так званої сумнівної «чистоти» житла. Житло на первинному ринку є більш привабливим для кредитора з точки зору ліквідності предмета застави. При заставі житла первинного ринку позичальник іпотечного кредиту має усі підстави сподіватися на кращі умови кредитування (зокрема, в частині встановлення більших значень коефіцієнтів LTV та PTI, а також більшого розміру позики та тривалішого терміну кредитування). За оцінками фахівців, саме завдяки цим факторам щорічний відплив покупців житла з вторинного на первинний ринок становить близько 20% від їх загальної кількості, чому не в останню чергу сприяє постійне підвищення рівня привабливості умов придбання такого житла, в тому числі і через систему іпотечного житлового кредитування.

І в перспективі можна очікувати вилучення населенням значних грошових ресурсів із вторинного ринку житла та переключення їх на первинний ринок. За таких умов попит на новозбудоване житло зростатиме не лише з боку контингенту населення, що відчуває потребу у поліпшенні житлових умов, але й з боку громадян, які оберуть саме такий спосіб вкладення заощаджень. Надалі саме останній чинник виступатиме одним із тих, що стримуватиме падіння цін на вторинному ринку житла через небажання втрати заощаджень. За оцінками аналітиків, основна причина зростання цін - бажання вкласти кошти, накопичені у валюті, в нерухомість і позбутися паперових грошей [476]. Певних цінових поступок можна буде очікувати лише на вторинному ринку вживаного житла, в тому числі такого, що змінило більше як одного власника тощо.

Не в останню чергу переливу заощаджень населення на первинний ринок житла сприятиме чинна система оподаткування доходів громадян, отриманих ними від продажу новозбудованого житла. Адже така схема, як вже було проілюстровано, дозволяє практично ухилятися від оподаткування, сплачуючи лише податок в розмірі мінімальної заробітної плати. А це у будь-якому випадку буде менше, ніж 1% при продажу житла, набутого у власність до набуття чинності Закону України «Про податок з доходів фізичних осіб».

Така ситуація закладає основи для зворотної тенденції - зменшення темпів припливу грошових ресурсів у банківську систему у вигляді депозитних вкладів з одночасним зростанням попиту на іпотечні кредити. За таких умов зацікавленість банків у підвищенні власної привабливості з точки зору джерела заощаджень для населення в умовах зростання цін на житло, валютної стабільності, високої інфляції зумовлюватиме необхідність підвищення процентних ставок за депозитами, що призведе до подорожчання кредитів або ж зниження рентабельності активів з метою утримання ціни на кредитні ресурси для споживачів на незмінному рівні.

Перед банками, таким чином, постають досить складні завдання у сфері управління активно-пасивними операціями, кінцевою метою яких є вирішення двоєдиної проблеми - збереження стійкої позиції на ринку кредитних ресурсів та збільшення прибутковості як об’єктивної передумови розширення послуг з іпотечного кредитування на ринку житла, а також підвищення конкурентного статусу у сфері збільшення депозитної бази. Це важливо, зважаючи на те, що на вирішення цих проблем у найближчій перспективі з розвитком інфраструктури іпотечного ринку здійснюватимуть вагомий вплив додаткові чинники, такі, наприклад, як експансія зарубіжних банків, часткове перебирання на себе функцій іпотечного кредитування інститутами страхування, безпосередньо забудовниками, інститутами спільного інвестування тощо. У даному випадку слід звернути увагу, що в Росії усі ці чинники вже мають місце і найближчим часом їх поширення варто очікувати і в Україні. Ці та інші питання становлять значний інтерес для подальших досліджень, без врахування яких банкам досить складно буде опрацьовувати тактичні та стратегічні напрями власного розвитку в умовах посилення конкуренції у сфері житлової іпотеки, що серед інших видів іпотеки є найбільш привабливою завдяки високій ліквідності та прибутковості її об’єктів.