Іпотека: сучасні концепції, тенденції та суперечності розвитку

§ 8. Економіко-правові засади розвитку іпотечного кредитування в Україні

Ефективність функціонування такого важливого інституту як іпотека, в першу чергу, визначається рівнем законодавчого забезпечення його становлення та функціонування. В системі факторів середовища, в якому функціонують іпотечні механізми, правова база є основоположною. Вона, як правило, оформлює вже існуючі відносини (на сьогодні такими є відносини у сфері іпотечного житлового кредитування, наприклад) або ж визначає напрями та параметри розвитку відносин, які ще не склалися (дворівнева модель вторинного іпотечного ринку, іпотека сільськогосподарських земель тощо).

Процес становлення системи правового регулювання іпотечних відносин в Україні умовно можна поділити на два етапи: І - 19912002 рр., ІІ - з 2003 року.

Першому етапу загалом властиві досить повільні і неактивні практичні кроки у напрямі формування іпотечного законодавства. Даний етап характеризував в основному проголошенням намірів держави щодо необхідності і доцільності становлення іпотеки, які знаходили своє документальне оформлення у різноманітних нормативно-правових актах, що певною мірою заповнювали «вакуум» у відповідному сегменті законодавчого поля, намагаючись розвинути визначальні положення щодо іпотеки, сформульовані у єдиному чинному на той час, прийнятому ще у 1992 р., Законі України «Про заставу», а також сформулювати перспективні напрями розвитку іпотечного законодавства та іпотечних відносин (Додаток Й). Лише наприкінці етапу активізувалась робота у напрямі розробки проектів законів про іпотеку, про іпотечне кредитування та факторингові операції з консолідованим іпотечним боргом, про фінансово- кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю. Водночас логічне завершення, хоча і часткове, у цьому процесі мав лише один із них - Закон України «Про іпотечне кредитування та факторингові операції з консолідованим іпотечним боргом», прийнятий у 2002 р., проте згодом ветований Президентом України.

Другий етап можна вважати періодом здійснення суттєвих практичних кроків у напрямі переходу іпотечного законодавства на якісно новий рівень, активного наближення його до певної завершеної форми, що відзначається системністю та комплексністю. На нього припадає прийняття нової редакції Цивільного та Господарського кодексів України, а також таких важливих законів як: про іпотеку, про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю, про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати, про іпотечні облігації.

На сьогодні основоположним актом законодавства, положення якого поширюються на відносини, пов’язані з іпотекою, і на підставі яких стали можливими розробка та прийняття базових законів, що регулюють питання іпотеки та іпотечного кредитування, є Цивільний кодекс України [377]. Саме цей документ визначає поняття застави, підстави її виникнення, окремі види застав, предмет застави, вимоги щодо нотаріального посвідчення договору застави та реєстрації застави, застави майна, що є у спільній власності, страхування предмета застави, його оцінки, моменту виникнення права застави, користування та розпоряджання предметом застави, обов´язків його власника, наступної застави, правових наслідків невиконання зобов´язання, забезпеченого заставою, звернення стягнення на предмет застави, його реалізації, припинення права застави, передання в управління майна, що є предметом договору застави, звернення стягнення на майно, передане в управління, за вимогою кредитора установника управління, черговості задоволення вимог кредиторів тощо. Іпотеку Цивільний кодекс України відносить до окремого виду застав і визначає її як заставу нерухомого майна, що залишається у володінні заставодавця або третьої особи.

Наступний основоположний правовий акт - Господарський кодекс України [69], в системі спеціалізованих банків, виділяє іпотечні банки, а в системі форм та видів банківського кредиту - іпотечний кредит.

Подальший розвиток іпотечне законодавство отримало з прийняттям базового Закону України «Про іпотеку» (введений в дію з 1 січня 2004 р. і який сьогодні зазнав суттєвих змін у зв’язку з прийняттям Закону України «Про внесення змін до деяких законодавчих актів» у грудні 2005 року [117]), який, власне, визначатиме перспективи формування системи правового забезпечення функціонування іпотечного ринку в Україні.

Зазначений Закон суттєво розвиває і розширює поняття іпотеки, що тривалий час визначалося Законом України «Про заставу» та нині визначене Цивільним кодексом України. Ним іпотека трактується як вид забезпечення виконання зобов´язання нерухомим майном, що залишається у володінні і користуванні іпотекодавця, згідно з яким іпотекодержатель має право в разі невиконання боржником забезпеченого іпотекою зобов´язання одержати задоволення своїх вимог за рахунок предмета іпотеки переважно перед іншими кредиторами цього боржника.

Закон визначає особливості передачі нерухомого майна в іпотеку, врегульовує взаємовідносини між позичальником, кредитором та власником предмета іпотеки у разі, якщо останнім є третя особа, встановлює особливості іпотеки земельних ділянок, в тому числі сільськогосподарського призначення, а також об’єктів незавершеного будівництва.

Закон вводить поняття «заставна», яка, як зазначає Д.Журавльов, являє собою «глобально новий інститут і новий вид цінних паперів» і «може впливати на ринок цінних паперів і надати йому нових обертів», створюючи реальні можливості іпотекодержателю (власнику заставної) рефінансування власної діяльності [108, с.54-55]. Заставну Закон визначає як борговий цінний папір, що засвідчує безумовне право його власника на отримання від боржника виконання за основним зобов’язанням, за умови, що воно підлягає виконанню в грошовій формі, а в разі невиконання основного зобов’язання - право звернути стягнення на предмет іпотеки.

Закон регулює умови використання заставної для рефінансування та його способи [326, с.246], визначає підстави для звернення стягнення на предмет іпотеки, порядок визначення ціни продажу предмета іпотеки, порядок реалізації предмета іпотеки на прилюдних торгах, порядок проведення розрахунків за майно, придбане на прилюдних торгах, порядок оформлення результатів прилюдних торгів та розподіл доходів від реалізації предмета іпотеки тощо.

Закон України «Про іпотеку», таким чином, можна розглядати, з одного боку, як стартову сходинку, а з другого - як обов’язковий елемент завершеної правової системи, що визначає параметри середовища функціонування повноцінного іпотечного ринку. Разом із тим, окремі положення Закону та оцінки таких окремими фахівцями видаються дискусійними.

В контексті предмета нашого дослідження найбільшої уваги заслуговують оцінки положень даного Закону, що стосуються перспективної моделі іпотечного ринку. За оцінками фахівців,

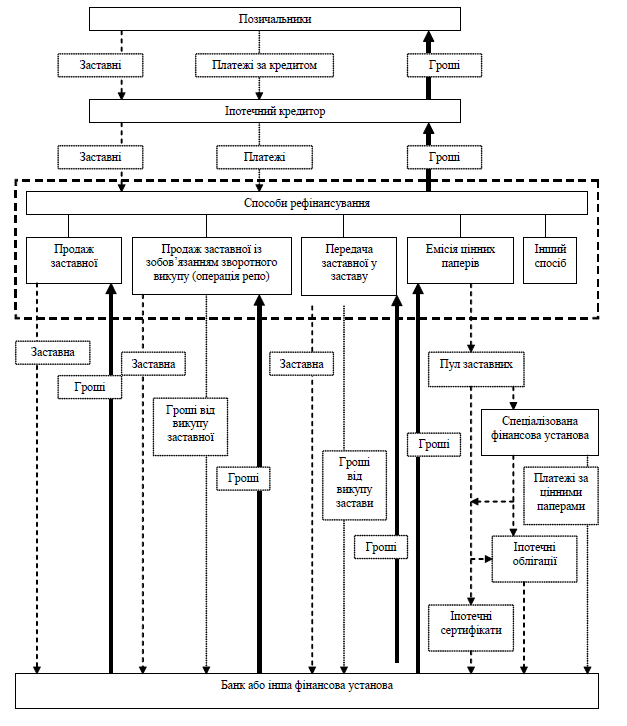

Закон України «Про іпотеку» «містить правовий механізм і фінансові схеми лише первинного іпотечного ринку», оскільки «не визначає порядок випуску та обігу зазначених іпотечних цінних паперів» [151, с.59]. З таким висновком загалом можна погодитися, проте лише в частині перших трьох способів рефінансування - продажу заставної, продажу заставної із зобов’язанням зворотного викупу та передачі заставної у заставу. Що ж до такого способу як емісія цінних паперів, то він, виходячи з норм Закону, дійсно більше тяжіє до первинного іпотечного ринку, оскільки передбачається можливість випуску іпотечних облігацій та їх продажу банкам або іншим фінансовим установам, проте містить елементи і однорівневого вторинного іпотечного ринку в частині можливості продажу іпотечних цінних паперів - крім іпотечних облігацій, ще й іпотечних сертифікатів - через спеціалізовану фінансову установу. Схематично механізми рефінансування іпотечних кредитів через використання заставних, відповідно до Закону України «Про іпотеку», можна представити наступним чином (рис. 3.6).

Серед інших дискусійних положень Закону можна відмітити акцентування уваги на необхідності приведення іпотечного законодавства у відповідність з положеннями базового Закону України «Про іпотеку», передусім в частині процедурних питань, тим часом залишаються поза увагою базові категорії, серед яких першочерговими є безпосередньо поняття «іпотека» та «предмет іпотеки». Частково несумісними, на нашу думку, виглядають норми, які визначають поняття «іпотека» та «предмет іпотеки». Даний Закон, зокрема, визначає іпотеку як вид забезпечення виконання зобов´язання нерухомим майном, до якого відносить земельні ділянки, а також об´єкти, розташовані на земельній ділянці і невід´ємно пов´язані з нею, переміщення яких є неможливим без їх знецінення та зміни їх призначення. Водночас цей же Закон поширює правовий режим нерухомого майна і на повітряні та морські судна, судна внутрішнього плавання, космічні об´єкти, які жодній з ознак нерухомості не відповідають. За аналогією до такого різновиду нерухомого майна можна було б віднести і автомобілі, трактори, а в сільському господарстві - продуктивну худобу, які належать до основних виробничих фондів, проте жодними законодавчими нормами до предмета іпотеки не відносяться [326, с.312].

Законом передбачено взаємозалежність між будівлями і земельною ділянкою при передачі їх в іпотеку. Разом із тим, у даному випадку ми погоджуємося з О.Грибановою, «не завжди передача нерухомого майна в іпотеку буде автоматично поширюватися і на земельні ділянки, на яких знаходяться будівлі (споруди).

Рис. 3.6 Способи рефінансування іпотечних кредитів через використання заставних відповідно до Закону України «Про іпотеку»

Так, квартира є об’єктом права власності (ст. 382 ЦК) і є предметом іпотеки, але немає правового механізму, який надавав би власнику квартири право власності на земельну ділянку у дво- або багатоквартирному житловому будинку, в якому знаходиться квартира» [73, с.17]. У цьому ж контексті виникає ще одне питання: чи виникне право у власника квартири у багатоквартирному будинку на земельну ділянку під цим будинком у випадку його знищення внаслідок якогось форс-мажору? Для позичальника іпотечного кредиту це мало б певне значення в плані додаткового джерела доходу для розрахунку з кредитором. Проте і в даному випадку Закон не визначає правового механізму оформлення такого права. [326, с.312-313]

Зниження заставної привабливості нерухомості (у даному випадку йдеться про індивідуальний будинок), у першу чергу для потенційного кредитора, відбуватиметься і у випадку відсутності у її власника права власності на земельну ділянку, на якій така нерухомість розташована. Іпотечний договір у такому разі повинен передбачати вимогу щодо зобов’язання власника будинку врегулювати питання власності на земельну ділянку. Проте реалізація такої процедури вимагатиме певного часу, а в окремих, можливо, і не поодиноких випадках можливе ускладнення такої процедури через відсутність згоди щодо правонаступництва між реальними власниками такої земельної ділянки.

Закон встановлює однією з істотних умов іпотечного договору для іпотекодавця та іпотекодержателя обов’язковість надання громадянами України відомостей про індивідуальний ідентифікаційний номер у Державному реєстрі фізичних осіб - платників податків та інших обов’язкових платежів. У такому вигляді для певної категорії громадян може виникнути формальна перешкода при зверненні за іпотечним кредитом, адже Закон України «Про Державний реєстр фізичних осіб - платників податків та інших обов’язкових платежів» дозволяє громадянам, які мають релігійні або інші переконання, відмовитись від прийняття ідентифікаційного номера (у разі офіційного повідомлення ними про це відповідних державних органів), а відтак унеможливлює включення їх до Державного реєстру [91]. А згідно із Законом України «Про іпотеку» у разі відсутності в іпотечному договорі однієї з істотних умов він вважається неукладеним [326, с. 313-314].

У практичній діяльності можуть виникати певні ускладнення при передачі в іпотеку нерухомого майна, що є у спільній власності. Закон, як вже було зазначено, чітко врегульовує ситуацію з майном, частка кожного співвласника якого виділена в натурі і на яке зареєстровані права власності як на окремий об’єкт нерухомості. Згода співвласників інших часток майна при передачі такої частки майна в іпотеку таким співвласником не потрібна. Натомість згода, до того ж обов’язково нотаріально посвідчена, є необхідною при передачі в іпотеку частки майна, що є у спільній власності, проте не виділена в натурі і на неї відсутні зареєстровані права власності як на окремий об’єкт нерухомості. Закон у такому разі чітко не визначає, у якому вигляді така згода повинна бути надана іншими співвласниками майна - «або у вигляді заяви, або співвласники повинні виступити іпотекодавцями (майновими поручителями) в договорі іпотеки» [108, с.53].

Певні складнощі при передачі в іпотеку частки в спільному майні виникатимуть для співвласників індивідуальних будинків. На сьогодні поширена практика спорудження саме таких будинків для двох і більше сімей, головним чином утворених близькими родичами. Однак при цьому виникає невідповідність між нормою Закону України «Про іпотеку» щодо обов’язковості виділення частки в спільному майні в натурі та реєстрації права власності на неї як на окремий об’єкт нерухомості та нормою Тимчасового положення про реєстрацію прав власності на нерухоме майно, яка унеможливлює проведення такої реєстрації, оскільки такі об’єкти нерухомого майна розташовані за однією адресою і мають єдиний реєстраційний номер. У такому разі можливі два варіанти - або перереєстрація частки за номером основного об’єкта, що призведе до ліквідації останнього і припинить спільну часткову власність [456, с.45], або ж виділення кожної частки майна в натурі з реєстрацією прав власності на кожну із часток як на окремий об’єкт нерухомості з присвоєнням кожному із них окремих адрес і окремих реєстраційних номерів.

Закон встановлює умови, за яких можливе виселення мешканців у випадку звернення стягнення на предмет іпотеки. Так, звернення стягнення на передані в іпотеку житловий будинок чи житлове приміщення є підставою для виселення всіх мешканців, за винятком наймачів та членів їх сімей. Після прийняття рішення про звернення стягнення на передані в іпотеку житловий будинок чи житлове приміщення всі мешканці зобов´язані на письмову ви- могу іпотекодержателя або нового власника добровільно звільнити житловий будинок чи житлове приміщення протягом одного місяця з дня отримання цієї вимоги. В протилежному випадку їх примусове виселення здійснюється на підставі рішення суду. Одночасно встановлено, що особи, які проживають у зазначених приміщеннях на умовах договору найму (оренди), не підлягають виселенню, якщо: договір найму (оренди) був укладений до моменту укладення іпотечного договору і про наявність такого договору було доведено до відома іпотекодержателя або такий договір був зареєстрований у встановленому законом порядку; договір найму (оренди) був укладений після укладення іпотечного договору за згодою іпотеко- держателя. У такому разі виникає питання: у який спосіб має бути реалізований предмет застави при невиконанні іпотекодавцем умов іпотечного договору, якщо договір найму (оренди) за першим варіантом був укладений на тривалий (наприклад, на 10 років) термін? На практиці можна очікувати, що така нерухомість навряд чи становитиме інтерес в плані предмета іпотеки для іпотечного кредитора [326, с.314-315].

Слід зазначити, що дана норма була розвинута в Концепції створення національної системи іпотечного кредитування. Цим документом, зокрема, визначено, що виходячи з норм чинного законодавства, згідно з якими з метою захисту соціальних прав фізичної особи, яка з різних причин не повернула житловий кредит і її квартира/будинок була відчужена та яка не має достатніх коштів для існування, такій особі та її сім´ї надається на умовах користування з відшкодовуванням комунальних та інших витрат тимчасове житло, що забезпечує мінімальні соціальні норми з розрахунку на одного члена сім´ї позичальника, та на визначеній законодавством відстані від її попереднього місця проживання. При цьому зазначено, що формування фонду житла для тимчасового проживання, його функціонування та підтримання у належному стані повинно здійснюватися за кошти місцевих бюджетів та інших джерел. На сьогодні, як можна побачити із змісту щорічних законів про Державний бюджет, спеціальне фінансування зазначених видатків не здійснюється. До того ж не створений правовий механізм поточного утримання такого житла, особливо в умовах, коли тривалий час воно не використовуватиметься за своїм цільовим призначенням.

Після прийняття Закону України «Про іпотеку» за ініціативою Національного банку України та Української національної іпотечної асоціації 10 липня 2003 р. рішенням спільної наради Національного банку України та комерційних банків-членів Української національної іпотечної асоціації прийнято Меморандум щодо становлення сучасного ринку іпотечного кредитування в Україні [476]. Ним, зокрема, було сформульоване завдання до кінця 2003 р. сформувати законодавство у сфері іпотеки та іпотечного кредитування, яке б забезпечувало розвиток основних положень Закону України «Про іпотеку». Як засвідчує практика, у встановлений термін вирішити це питання так і не вдалося.

Продовженням поступального руху у напрямі розбудови правового поля, що регулює сферу іпотечних відносин, передусім у сфері становлення вторинного дворівневого іпотечного ринку, стало прийняття у червні 2003 р. Закону України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» [127]. Даний Закон, який вступив у дію з 1 січня 2004 р., регулює відносини в системі іпотечного кредитування, відчуження кредитором зобов’язань боржників (факторингу), які виникли при наданні середньо- та довгострокових кредитів під забезпечення нерухомим майном, а також перетворення платежів за іпотечними активами у виплати за іпотечними сертифікатами із застосуванням механізмів управління майном. Закон, як відзначає О.Головков, «об’ємний та різноплановий. ... правовідносини, які він регулює, відносяться до різних сфер діяльності» [68, с.73]. Об’єктами регулювання в ньому виступають іпотечний кредит, реформування та обслуговування іпотечних активів, іпотечні сертифікати, процедура їх емісії, довірча власність і управління іпотечними активами, забезпечення виконання зобов’язань за сертифікатами, вимоги до емітентів іпотечних сертифікатів.

Безпосередньо Закон та окремі зміни до нього містять певні новації, спрямовані на мінімізацію ризиків кредитора. Зокрема, до лютого 2005 р. Закон встановлював верхню межу LTV на рівні 70 відсотків. Проте у лютому 2005 р. така межа була відмінена законодавцем. Крім того, Закон встановлює обов’язкову вимогу щодо передбачення в договорі про іпотечний кредит інфляційного застереження, в якому можуть використовуватися індексуючі умовні розрахункові одиниці або інші механізми, застосування яких не заборонено цим Законом. Такий механізм нині застосовується ХК «Київміськбуд» та АКБ «Аркада».

Закон суттєво розширює перелік предметів іпотеки, встановлений Цивільним кодексом України та Законом України «Про іпотеку». Ним, зокрема, іпотека встановлюється не лише щодо нерухомого майна, об´єктів незавершеного будівництва, а й щодо прав на нерухомість та користування нею, а також майнових прав на нерухомість, будівництво якої не завершено.

Законом передбачено створення правових основ формування одно- та дворівневого іпотечних ринків, які значною мірою є прообразами апробованих і тривалий час застосовуваних у світі моделей.

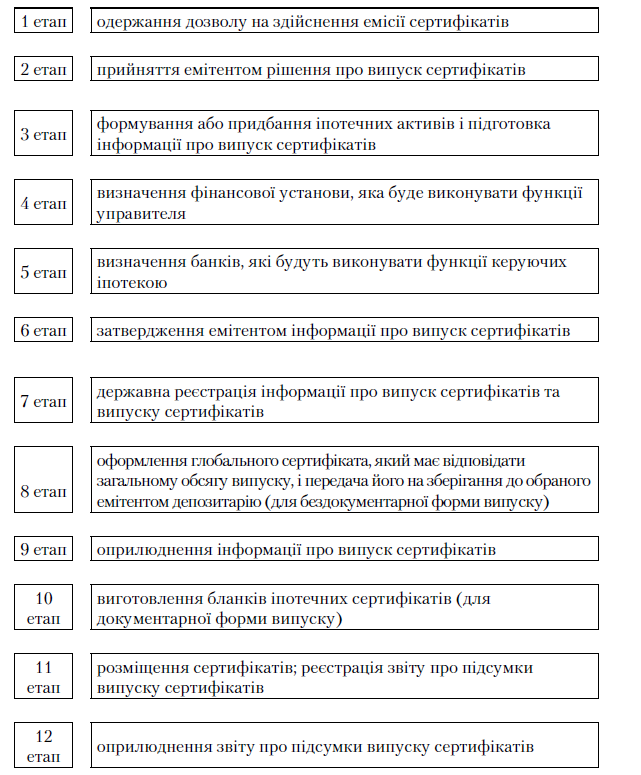

Новацією в законодавчому полі, яка запропонована Законом, є введення в обіг різновиду цінних паперів - іпотечних сертифікатів. Останні можуть бути випущені у вигляді: сертифікатів із фіксованою дохідністю; сертифікатів участі. Закон врегульовує процедуру емісії іпотечних сертифікатів, встановлюючи умови їх випуску та обігу та виділяючи етапи емісії (рис. 3.7).

Сертифікати, випущені одним емітентом, можуть підлягати конвертації. Конвертації також підлягають цінні папери, випущені емітентом з метою придбання (набуття) права вимоги за договорами про іпотечний кредит, забезпеченими іпотекою, які були в обігу до набрання чинності цим Законом.

Забезпеченням виконання зобов´язань за сертифікатами з фіксованою дохідністю є іпотечні активи, за сертифікатами участі - іпотеки, які становлять іпотечний пул та забезпечують виконання зобов´язань, реформованих у консолідований іпотечний борг.

Закон вводить у сферу іпотечних відносин інститут довірчої власності, якою є особлива форма договірних майнових відносин, що регулює розпорядження платежами за іпотечними активами, переданими установником у володіння, користування і розпорядження управителю.

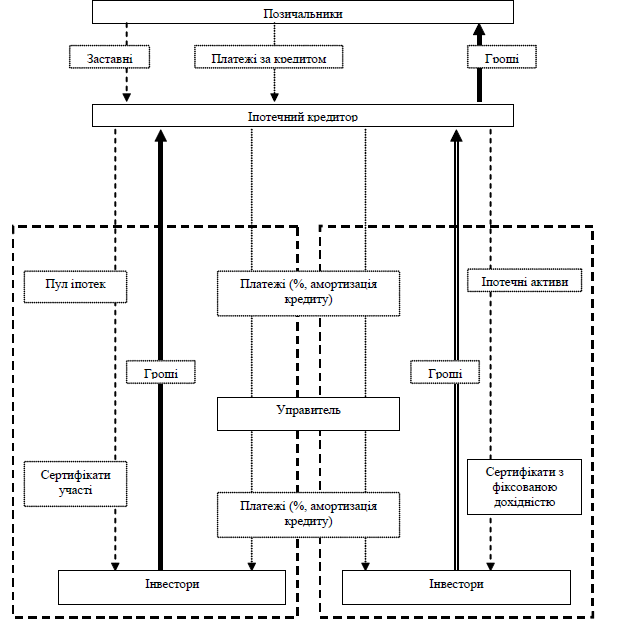

Схематично механізми випуску різних типів іпотечних сертифікатів у відповідності з Законом України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» можна представити наступним чином (рис. 3.8).

Рис. 3.7. Етапи емісії іпотечних сертифікатів відповідно до Закону України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати»

Серед останніх законодавчих новацій у сфері правового регулювання іпотечних відносин, нового сегмента ринку цінних паперів можна назвати Закон України «Про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю» [137] (набув чинності з 1 січня 2004 року). В загальних рисах Закон передбачає дві схеми залучення інвестицій у сферу житлового будівництва - через утворення фонду фінансування будівництва (ФФБ) та фонду операцій з нерухомістю (ФОН). Іпотека у даному випадку виступає складовим елементом системи фінансово-кредитних механізмів при будівництві житла та операціях з нерухомістю.

Рис. 3.8 Схема випуску іпотечних сертифікатів у відповідності з Законом України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати»

Суб’єктами такої системи є довірителі, управителі, забудовники, страхові компанії, емітенти та власники сертифікатів ФОН. Об’єктами управління майном у системі фінансово-кредитних механізмів є ФФБ та ФОН. Об’єкт управління майном знаходиться в довірчій власності управителя, який є довірчим власником отриманого ним в управління майна.

Забезпечення, за даною схемою, здійснюється із застосуванням двох елементів - страхування та іпотеки. Предметом іпотеки за іпотечним договором є майнові права на нерухомість, яка є об’єктом будівництва.

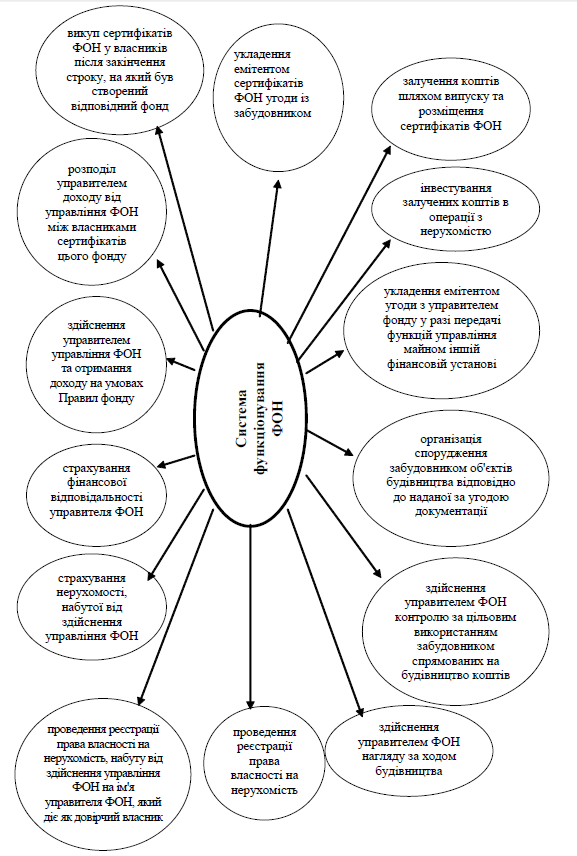

Основні блоки системи функціонування ФОН представлені на рис. 3.9.

Фонд фінансування будівництва може бути двох видів - ФФБ виду А та ФФБ виду Б. Різниця між цими двома видами ФФБ полягає у тому, що: для першого - поточну ціну вимірної одиниці об´єкта будівництва, споживчі властивості об´єктів інвестування, коефіцієнти поверху та комфортності визначає забудовник, який при цьому приймає на себе ризик щодо недостатності залучених коштів на спорудження об´єкта будівництва; для другого - забудовник бере на себе зобов´язання дотримуватися рекомендацій управителя щодо споживчих властивостей об´єктів інвестування, здійснювати спорудження об´єктів будівництва без порушення графіків будівництва та відповідно до проектної документації і кошторису на будівництво, погодженого з управителем; управитель визначає поточну ціну вимірної одиниці об´єкта будівництва, коефіцієнти поверху і комфортності та приймає на себе ризик щодо недостатності залучених коштів на спорудження об´єкта будівництва. Управитель по кожному забудовнику може створити окремий ФФБ кожного виду. При цьому управитель може створити ФФБ виду Б лише за наявності відповідного дозволу на прийняття управителем на себе комерційних ризиків, який надає спеціально уповноважений орган виконавчої влади у сфері регулювання ринків фінансових послуг.

Рис. 3.9 Основні блоки системи функціонування Фонду операцій з нерухомістю

Закон визначає особливості надання довірителям кредиту для участі у ФФБ, невід’ємним елементом чого виступає іпотека. Предметом іпотеки за іпотечним договором є об´єкт інвестування, який стане власністю позичальника в майбутньому, та/або майнові права на нього. Після закінчення будівництва об´єкт інвестування продовжує бути предметом іпотеки відповідно до умов іпотечного договору.

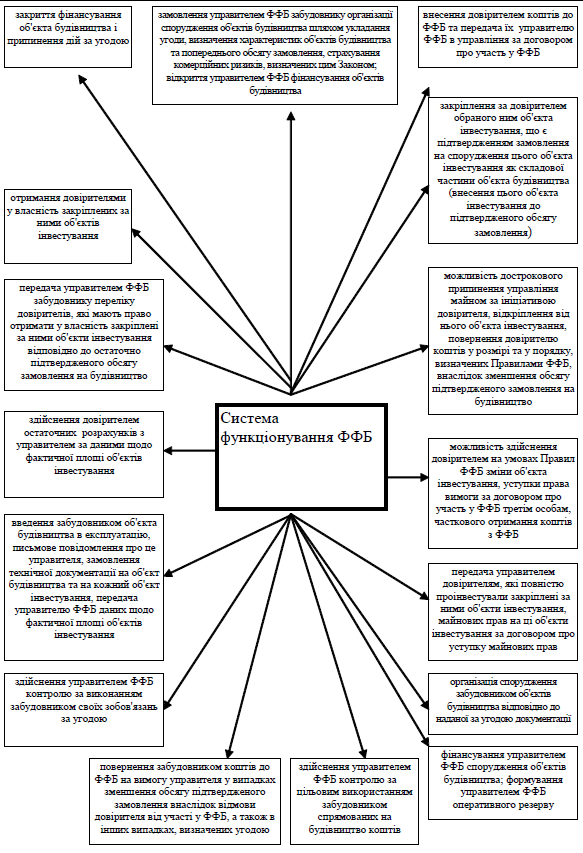

Основні блоки системи функціонування ФФБ представлені на рис. 3.10.

Аналіз окремих положень даного Закону дає підстави висловити деякі міркування щодо них [326, с. 316-320].

Реалізація представленої в ньому схеми дозволяє вирішити два важливих завдання - диверсифікації ринку цінних паперів та залучення інвестиційних ресурсів (що важливо - виключно у грошовій формі) у житлове будівництво. Аналіз наведеної схеми дозволяє зробити припущення про загострення питання подорожчання вартості новозбудованого житла для кінцевого споживача виходячи з того, що основна мета створення фонду операцій з нерухомістю, як було зазначено вище, полягає в отриманні доходу власниками сертифікатів ФОН. У такому випадку цілком очевидним є бажання недопущення необгрунтованого подорожчання об’єкта нерухомості на стадії його будівництва. Реальність вирішення такої проблеми досить висока, зважаючи на те, що система функціонування ФОН передбачає організацію спорудження забудовником об’єктів будівництва відповідно до наданої за угодою документації, здійснення управителем ФОН контролю за цільовим використанням забудовником спрямованих на будівництво коштів, нагляду за ходом будівництва. Крім того, в результаті виявлення управителем в процесі здійснення таких контрольних функцій факту зростання вартості об’єкта будівництва більше ніж на 5% забудовник на вимогу управителя змушений уступити першому майнові права на об’єкт будівництва, який є об’єктом іпотеки. Водночас кінцева мета створення і функціонування ФОН провокуватиме бажання суттєвого підвищення реалізаційної ціни збудованого на залучені від розміщення сертифікатів фонду кошти об’єкта нерухомості, щодо якого управитель ФОН здійснюватиме операції з продажу з метою максимізації прибутку як основи максимізації, у свою чергу, доходу власників сертифікатів фонду.

У даній схемі доцільно було б розширити основні позиції щодо страхування фінансової відповідальності управителя ФОН, зокрема щодо видів такої відповідальності, переліку осіб, перед якими вона встановлюється.

Рис. 3.10 Основні блоки системи функціонування Фонду фінансування будівництва

З цією ж проблемою значною мірою пов’язана інша - черговість розподілу грошових коштів, отриманих від реалізації майна фонду. З нашої точки зору, така черговість мала б передбачати наступну послідовність: у першу чергу вносяться обов’язкові платежі до держбюджету, у другу - здійснюються виплати власникам сертифікатів ФОН, у третю - здійснюються виплати щодо виконання зобов’язань, які виникли внаслідок управління ФОН, у четверту - сплачується винагорода управителю фонду. Перенесення виплат власникам сертифікатів ФОН у другу чергу обгрунтоване, на нашу думку, самою природою та основною метою створення фонду - отримання доходу власниками сертифікатів, ризик яких щодо отримання такого доходу має бути мінімізованим. Крім того, Законом передбачене страхування фінансової відповідальності управителя за збитки, що можуть бути завдані власникам сертифікатів своїми діями або бездіяльністю. Що ж до зобов’язань перед третіми особами, то гарантією повернення їм коштів у даному випадку має виступати страхування фінансової відповідальності управителя фонду перед ними. Основний же ризик має нести управитель ФОН як такий, що хоча і здійснює свої функції відповідно до Правил та інвестиційної декларації фонду, які визнає майбутній власник сертифікатів шляхом їх придбання, все ж свої функції управитель здійснює на власний розсуд, що не виключає можливості допущення тактичних та стратегічних помилок, наслідком чого може бути зниження доходності розміщених сертифікатів, операцій з нерухомістю. Додатковий ризик для власників сертифікатів також може виникнути у разі прийняття рішення управителем фонду щодо передачі функцій управителя іншій фінансовій установі або ж передачі об’єкта нерухомості у платне користування третім особам.

Законом передбачена можливість використання банком-управителем при здійсненні банківських операцій, тобто на власний розсуд, вільних коштів на поточних рахунках фонду, які тимчасово не передані на фінансування будівництва, проте не визначені гарантії повернення цих коштів. Як було зазначено, банк-управитель несе відповідальність за збереження таких коштів власними коштами. Разом із тим, за певних обставин, банку може виявитися недостатньо власних коштів для відшкодування використаних ним при здійсненні банківських операцій тимчасово вільних коштів фонду. Особливо висока ймовірність виникнення такої ситуації за умови здійснення управління банком кількома фондами, коли сукупні обсяги вільних коштів таких фондів перевищуватимуть власні кошти банку. У такій ситуації, на нашу думку, має бути передбачене обов’язкове страхування даного виду фінансового ризику для банку як одна з форм забезпечення, що є необхідною умовою забезпечення безперебійного процесу фінансування будівництва житла і, на цій основі, стабільності взаємовідносин із забудовником.

У даному випадку також потребує уточнення норма, згідно з якою лише банк-управитель несе відповідальність за збереження вільних коштів фонду. Адже управителем, відповідно до Закону, може бути будь-яка фінансова установа, що відповідає спеціально встановленим вимогам.

Законом визначено, що забудовник повинен виконати свої зобов’язання за угодою щодо організації спорудження об’єкта будівництва та своєчасного введення його в експлуатацію незалежно від обсягу фінансування. У такому разі, на нашу думку, закладається певна невідповідність з іншою нормою, згідно з якою у разі, якщо обсяг фактично залучених від довірителів коштів менше обсягу, визначеного графіком фінансування, управитель здійснює фінансування будівництва за рахунок інших джерел та звертається до страховика з вимогою про виплату страхового відшкодування за договором страхування комерційного ризику. Тобто така норма фактично унеможливлює зрив процесу фінансування управителем об’єкта будівництва, тим самим страхуючи забудовника від неможливості виконання зобов’язань з будівництва об’єкта у зв’язку з відсутністю коштів.

Закон встановлює відповідальність забудовника перед управителем у разі невиконання визначених угодою зобов’язань, зокрема у вигляді обов’язкового характеру передачі майна та майнових прав на нерухомість, яка є об’єктом будівництва, як передбачено договором іпотеки. Разом із тим Законом зовсім не передбачено ніякої відповідальності управителя у разі зриву останнім фінансування будівництва.

Законом не врегульоване питання правонаступництва функцій управителя у разі настання об’єктивних (для фонду форс-мажорних) обставин, за яких управитель припиняє свою діяльність (наприклад, банкрутство), незважаючи на те, що на етапі затвердження фінансової установи управителя вона відповідала встановленим законом вимогам. У цьому ж контексті актуальними є і питання передачі майна та майнових прав на об’єкт нерухомості новому управителю, особливо у випадку, коли управитель припинив свою діяльність за цілком об’єктивними обставинами після передачі йому майна та майнових прав на нерухомість, що є об’єктом будівництва, проте новий забудовник ще не визначений.

Закон визначає суб’єктів відповідальності за комерційними та фінансовими ризиками для фондів обох видів - А і Б, які підлягають обов’язковому страхуванню, проте не врегульовує ситуацію, за якої виникають підстави для страхового випадку, але страхувальник банкрутує.

Незрозумілою видається норма, згідно з якою поточна ціна вимірної одиниці об’єкта будівництва не може бути встановлена нижче, ніж попередня ціна для цього об’єкта. Таким чином декларується постійна тенденція до подорожчання одиниці об’єкта будівництва. У даному випадку не допускається ситуація, хоча дещо теоретично, коли відбувається ціновий обвал на ринку будівельних матеріалів, що неминуче має призвести до здешевлення такого об’єкта. Аналогічна реакція має бути і у випадку зниження податкового навантаження в економіці, наслідком чого, зокрема в цивілізованих країнах ринкової економіки, також має бути здешевлення товарів та послуг на ринку.

Крім зазначених законів, у 2003 р. Верховна Рада України прийняла низку змін до Закону України «Про нотаріат», якими суттєво удосконалила норми, що регулюють порядок посвідчення угод про відчуження та заставу майна. Кабінет Міністрів України, у свою чергу, на виконання вимог Закону України «Про іпотеку» у 2004 р. прийняв Постанову «Про затвердження Тимчасового порядку державної реєстрації іпотек» [268].

У березні 2004 р. загальними зборами членів Української національної іпотечної асоціації затверджені Стандарти житлового іпотечного кредитування [347]. Зазначені Стандарти мають на меті встановлення єдиних стандартних вимог до надання житлових кредитів, стандартизацію процедур їх надання, сприяння запровадженню типових форм документів й методик, які використовуються при наданні житлових іпотечних кредитів, та визначення єдиних критеріїв відповідності суб’єктів ринку іпотечного кредитування функціям, що ними виконуються. Вони мають рекомендаційний характер, не є обов’язковими для застосування суб’єктами ринку іпотечного кредитування, не поширюються на житлові кредити, забезпечені іпотекою об’єктів незавершеного будівництва, визначають мінімально необхідні стандартні вимоги, дотримання яких дозволяє кваліфікувати ті чи інші житлові іпотечні кредити як стандартні. Основні положення Стандартів викладені у Додатку К.

Черговий вагомий крок у напрямі диверсифікації та розширення ємності фінансового ринку України за рахунок іпотечних цінних паперів зроблено у грудні 2005 р. з прийняттям Закону України «Про іпотечні облігації» [128]. Закон вводить звичайні та структуровані іпотечні облігації. Емітентом перших є іпотечний кредитор, що несе відповідальність за виконання зобов’язань за такими іпотечними облігаціями іпотечним покриттям та всім іншим своїм майном, на яке відповідно до законодавства може бути звернено стягнення. Емітентом других є спеціалізована іпотечна установа, яка несе відповідальність за виконання зобов’язань за такими іпотечними облігаціями лише іпотечним покриттям.

Даним Законом також внесено суттєві зміни в чинне законодавство, зокрема у: Закон України «Про відновлення платоспроможності боржника або визнання його банкрутом» [116], в якому визначено, що активи, включені до складу іпотечного покриття іпотечних облігацій, не включаються до ліквідаційної маси емітента іпотечних облігацій та управителя іпотечним покриттям, а відчуження цих активів, у тому числі примусове, здійснюється в порядку, передбаченому Законом України «Про іпотечні облігації»; Закон України «Про банки і банківську діяльність», де визначено, що активи банку, включені до складу іпотечного покриття іпотечних облігацій, не включаються до ліквідаційної маси банку.

У грудні 2005 р. було прийнято важливий Закон України «Про внесення змін до деяких законодавчих актів України» [117], спрямований на приведення законодавчих актів України у відповідність із Законом України «Про іпотеку».

У Господарському кодексі України [69], зокрема, перелік цінних паперів доповнено сертифікатами фондів операцій з нерухомістю (сертифікати ФОН), іпотечними сертифікатами (сертифікати з фіксованою дохідністю, сертифікати участі). Тут же передбачена норма, що фінансові установи, які створили фонд операцій з нерухомістю та здійснюють залучення коштів фізичних та юридичних осіб в управління з метою фінансування будівництва житла, мають право випускати сертифікати фонду операцій з нерухомістю.

Суттєві зміни внесені у Закон України «Про державне регулювання ринку цінних паперів в Україні» [119]. Зокрема, запроваджена система рейтингування за національною шкалою кредитних рейтингів. Національна шкала використовується для оцінки кредитного ризику позичальника - органу місцевого самоврядування, суб´єкта господарювання та окремих боргових інструментів - облігацій, іпотечних цінних паперів, позик. Закон вводить також поняття «рейтингова оцінка емітента», яка характеризує рівень спроможності емітента цінних паперів своєчасно та в повному обсязі виплачувати відсотки і основну суму за борговими зобов´язаннями відносно боргових зобов´язань інших позичальників, а також «рейтингова оцінка цінних паперів емітента», яка характеризує рівень спроможності позичальника (емітента) своєчасно та у повному обсязі обслуговувати зобов´язання за цінними паперами.

Одночасно Закон доповнено новою статтею «рейтингові агентства та рейтингова оцінка». Згідно з цією статтею, рейтингові оцінки, отримання яких відповідно до закону є обов´язковим, мають право визначати виключно уповноважені рейтингові агентства та/ або міжнародні рейтингові агентства. При визначенні рейтингової оцінки, визначення якої є обов´язковим за законом, уповноважене рейтингове агентство зобов´язане використовувати Національну шкалу. Національна шкала поділяється на дві групи рівнів - інвестиційний та спекулятивний. Визначення рейтингової оцінки міжнародним рейтинговим агентством здійснюється за шкалою, яка прийнята таким агентством. Визначення рейтингової оцінки, якщо інше не встановлено законом, потребують усі види емісійних цінних паперів, які не розподіляються між засновниками або серед заздалегідь визначеного кола осіб і можуть розповсюджуватися шляхом підписки, купуватися та продаватися на біржі або іншому організованому ринку, крім: державних цінних паперів; акцій; цінних паперів недиверсифікованих інститутів спільного інвестування; цінних паперів, емітованих Державною іпотечною установою. Обов´язковість визначення рейтингової оцінки цінних паперів не залежить від емітента, способу їхньої емісії, порядку розміщення чи інших ознак.

Крім основної функції запровадження системи рейтингування - підвищення рівня безпеки ринку цінних паперів, в тому числі іпотечних, ідею запровадження рейтингування слід сприймати позитивно також в контексті зниження кредиторами витрат на проведення андерайтингу, тим більше, якщо хтось із них такою методикою не володіє або володіє досить слабо.

Змінами до Закону України «Про банки і банківську діяльність» встановлено, що іпотечні активи, що перебувають в управлінні банку або є забезпеченням виконання зобов´язань за сертифікатами з фіксованою дохідністю, емітентом яких є банк, а також кошти на рахунку фонду фінансування будівництва або майно фонду операцій з нерухомістю, в тому числі кошти на його рахунку, що перебувають в управлінні банку, не включаються до ліквідаційної маси банку.

Підсумовуючи, можна зробити висновок, що прийняття цілої низки нових нормативно-правових актів створило підстави для виникнення на іпотечному ринку нових правовідносин, зокрема [73, c.11]: поширення правового режиму нерухомого майна на повітряні, морські судна внутрішнього плавання, космічні об’єкти; можливість оформлення у вигляді одного документа іпотечного договору та договору, що обумовлює основне зобов’язання; взаємне поширення іпотеки на будівлю та земельну ділянку при передачі в іпотеку одного з цих об’єктів; можливість одночасного укладання договору купівлі-продажу нерухомого майна та іпотечного договору; включення до об’єктів іпотеки об’єкта незавершеного будівництва або іншого нерухомого майна, яке стане власністю іпотекодавця після укладення іпотечного договору; запровадження заставної як виду цінного паперу, іпотечних сертифікатів, іпотечних облігацій; виключення обов’язковості проведення експертної оцінки майна при передачі його в заставу; встановлення обов’язковості державної реєстрації іпотеки, змін і доповнень до іпотечного договору та припинення іпотеки; можливість нотаріального посвідчення іпотечного договору за місцезнаходженням цього майна або місцезнаходженням іпо- текодержателя чи іпотекодавця. Законодавче врегулювання таких правовідносин забезпечуватиме розширення ємності іпотечного ринку, його суттєву, в тому числі територіальну, диверсифікацію, удосконалення процедур оформлення договорів іпотеки, зниження рівнів ризику учасників іпотечних угод, збільшення активів різних суб’єктів ринку за допомогою іпотечних фінансових інструментів, збільшення інвестування реального сектору економіки тощо.

Слід зазначити, що становлення іпотеки в Україні відбувається в надзвичайно ризиковому середовищі. Тому основа для мінімізації ризиків у даній сфері має бути закладена вже на стадії розробки та прийняття нормативно-регулюючих актів. Разом із тим, як показує аналіз процесу становлення системи житлової іпотеки в Україні, у сфері її правового оформлення чітка послідовність кроків простежується досить слабо. Взяти хоча б той факт, що згадувана вже Концепція створення національної системи іпотечного кредитування схвалена розпорядженням Кабінету Міністрів України лише на початку серпня 2004 року. Проте на момент прийняття даного документа вже були прийняті і діяли такі визначальні закони як «Про іпотеку», «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати», «Про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю», які, власне, законодавчо закріпили перспективне бачення іпотечної системи країни, механізми реалізації її основних елементів. Ще раніше були прийняті інші важливі акти законодавства, які створили правове середовище формування мотиваційної поведінки громадян щодо здійснення заощаджень, участі в схемах банківського іпотечного кредитування тощо. Це, насамперед, податкові закони. Серед таких найбільше заслуговує на критичний аналіз Закон України «Про податок з доходів фізичних осіб» [133], норми якого безпосередньо зачіпають сферу іпотечних відносин, оскільки закладають стимулюючу складову чинної податкової системи, зокрема в частині оподаткування доходів громадян, з точки зору позитивного впливу на можливості інвестиційної діяльності банків у сегменті іпотечного житлового кредитування, а також формування у населення зацікавленості в участі в іпотечних схемах.

Аналіз податкового законодавства, як вже зазначалося, корисно проводити у двох напрямах - з точки зору впливу на формування довгострокової ресурсної бази іпотечних кредиторів та в контексті створення у населення зацікавленості в участі в іпотечних схемах.

Щодо першого положення зауважимо, що на сьогодні не викликає особливої дискусії теза про пряму і досить тісну залежність між рівнями інвестиційної діяльності банку та довгострокових вкладів населення. Це підтверджено дослідженнями багатьох фахівців. Серед останніх, зокрема, моделювання інвестиційної діяльності банків, проведене Г.Карчевою. За її висновком, «... основними чинниками, які позитивно впливають на зростання інвестицій в економіку, є підвищення рівня капіталізації та зростання довгострокових вкладів...» [162, с.13]. Впродовж останніх років банківській системі України загалом притаманна досить стійка тенденція нарощування депозитної маси населення. Разом із тим темпи такого нарощування, передусім депозитів у національній валюті (на які припадає більше половини депозитних вкладів населення), а тим більше довгострокових, в останні (за винятком 2005 р.) роки мають стійку тенденцію до зниження (див. табл. 4.10).

Певну загрозу для подальшого посилення такої негативної тенденції містив у собі Закон України «Про податок з доходів фізичних осіб», адже з 1 січня 2005 р. мала набути чинності його норма щодо оподаткування відсотків на банківських рахунках громадян. Водночас на найближчі кілька років проблему вдалося зняти з прийняттям законодавцем рішення щодо відстрочення терміну введення в дію відповідної норми.

Другий блок проблем податкового характеру пов’язаний із стимулюванням населення до участі в іпотечних програмах і стосується, головним чином, оподаткування операцій, пов’язаних з іпотечним житловим кредитуванням та купівлею-продажем житла. Найбільш актуальними у даному випадку видаються наступні моменти [326, с. 325-329].

Законом України «Про податок з доходів фізичних осіб» встановлені певні, на перший погляд стимулюючі, норми з оподаткування операцій, пов’язаних з іпотечним житловим кредитуванням. Зокрема, платник податку - резидент має право включити до складу податкового кредиту частину суми процентів за іпотечним житловим кредитом, фактично сплачених протягом звітного податкового року. Таке право виникає у випадку, якщо за рахунок такого іпотечного житлового кредиту будується чи придбається житловий будинок (квартира, кімната), визначений таким платником податку як основне місце його проживання. При цьому іпотечний житловий кредит даним Законом визначається як фінансовий кредит, що надається фізичній особі, товариству співвласників квартир або житловому кооперативу строком не менше п’яти повних календарних років для фінансування витрат, пов’язаних з будівництвом або придбанням квартири (кімнати) або житлового будинку (його частини) (з урахуванням землі, що знаходиться під таким житловим будинком, чи присадибної ділянки), які надаються у власність позичальника з прийняттям кредитором такого житла (землі, що знаходиться під ним, чи присадибної ділянки) у заставу. Житловий кредит, таким чином, може вважатися іпотечним лише за умови його отримання на термін не менше як п’ять років. Лише у такому разі позичальник такого кредиту може скористатися податковою пільгою. Разом із тим Законом України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» іпотечний кредит трактується як правовідносини, які виникають на підставі договору про іпотечний кредит між кредитодавцем і боржником з приводу надання коштів у користування з встановленням іпотеки. Як можна побачити з такого визначення, іпотечний кредит не передбачає будь-якого часового обмеження свого існування, що дає підстави трактувати його власне як іпотечний. Таким чином, існує правова колізія, яка на практиці може знівелювати стимулюючу норму основного податкового закону, що врегульовує питання оподаткування доходів громадян в частині віднесення до податкового кредиту частини витрат на обслуговування іпотечної позики. На нашу думку, Закон України «Про податок з доходів фізичних осіб» не повинен втручатись у процес визначення основоположних категорій в іпотечній сфері, що має бути прерогативою спеціального іпотечного законодавства.

Малоефективними з точки зору створення належних стимулів видаються й інші норми чинного законодавства, що врегульовують питання оподаткування операцій, пов’язаних з іпотечним житловим кредитуванням. Так, тим же Законом України «Про податок з доходів фізичних осіб» передбачено, що частина суми процентів, яка включається до складу податкового кредиту платника податку - позичальника іпотечного житлового кредиту, дорівнює добутку суми процентів, фактично сплачених платником податку протягом звітного податкового року у рахунок його погашення, на коефіцієнт, який розраховується шляхом ділення мінімальної загальної площі житла, яка дорівнює 100 кв. м, на фактичну загальну площу житла, яке будується (придбається) платником податку за рахунок іпотечного кредиту. Якщо цей коефіцієнт більший за одиницю, то до складу податкового кредиту включається сума фактично сплачених процентів за іпотечним кредитом без застосування такого коефіцієнта. Такий підхід, на нашу думку, носить певною мірою характер напівміри в контексті створення реальних стимулів для залучення громадян до схем іпотечного житлового кредитування. Крім того, існують певні об’єктивні причини, які реально не дадуть можливості скористатися зазначеною податковою пільгою. Взяти хоча б існуючі площі житла, що нині будується. З кожним новим будинком площа квартир збільшується і залишається все менше квартир, у першу чергу трикімнатних, площа яких є меншою за 100 квадратних метрів. У переважній своїй більшості до цієї межі наближаються і двокімнатні квартири. Зовсім недалеко - однокімнатні. Крім того, наявність такого обмеження ставитиме в нерівні умови громадян, що мають різні за розміром сім’ї. Цілком очевидно, що передбаченою законодавством податковою пільгою ніколи не зможуть скористатися великі сім’ї, які, вочевидь, схочуть придбати велике житло. Така ж ситуація матиме місце і у випадку придбання квартир у різних за рівнем елітності районах міста. Очевидно, що в центральних районах, в інших елітних частинах міста житло виявиться більшим за площею, ніж у віддалених або малопрестижних. На нашу думку, той критерій, що податкова пільга надається у разі придбання житла для власного проживання, вже є достатнім для надання права користування нею. Встановлення будь-яких інших обмежень, на кшталт граничного розміру площі такого житла, видається зайвим і шкідливим з точки зору забезпечення належного ефекту передбаченої законом податкової пільги.

Не досить прийнятним видається інше обмеження на право користування зазначеною податковою пільгою, згідно з яким право на включення до складу податкового кредиту суми надається платнику податку не частіше одного разу на 10 календарних років починаючи з року, в якому об’єкт житлової іпотеки придбається або починає будуватися. Така норма не враховує виникнення нагальної необхідності поліпшення власних житлових умов у випадках збільшення чисельності сім’ї. Такими, зокрема, можуть бути: одруження дитини, необхідність поселення хворих батьків, які потребують догляду, збільшення сім’ї внаслідок народження дитини тощо. Крім того, може виникнути ситуація, за якої існуватиме потреба вирішення житлової проблеми внаслідок вимушеної зміни місця роботи, що супроводжується необхідністю зміни території (міста, регіону) проживання.

Серед інших перспективних напрямів удосконалення чинного законодавства у сфері іпотечних відносин можна відзначити такі основні. Насамперед, законодавчого врегулювання потребує питання удосконалення механізмів захисту прав фізичних та юридичних осіб-вкладників грошових коштів у будівництво житла. Згідно з чинним законодавством громадяни мають можливість вкладання коштів у будівництво житла через численні компанії-забудовники, житлові кооперативи та інші організації. Водночас недосконалість чинного законодавства створює об’єктивну підставу для формування значних ризиків, передусім для фізичних осіб, пов’язаних із самостійною зміною забудовниками вартості житла в процесі будівництва, технічних характеристик та розмірів житлових приміщень, використанням ними будівельних матеріалів, не передбачених проектом будівництва, що в кінцевому підсумку призводить до подорожчання новозбудованого житла, порушення строків будівництва. Чинне ж законодавство досить слабо регулює сферу взаємовідносин між учасниками реалізації житлових проектів, залишає поза межами законодавчого регулювання сферу прав та обов’язків сторін у договорах між компанією-забудовником, організатором і виконавцем житлового проекту та громадянином-інвестором. Зазначені чинники виступають вагомим гальмом на шляху прийняття рішення щодо інвестування коштів у будівництво житла, в тому числі, і передусім, шляхом залучення для цих цілей іпотечного кредиту. Ризик втрати заставленого майна в такій системі неврегульованих дво- та тристоронніх відносин є надзвичайно високим для інвестора.

Наявність таких обставин зумовлює гостру необхідність законодавчого врегулювання порядку та умов реалізації житлового проекту, визначення умов і повноти розкриття інформації, що стосується житлового проекту, а також відносин, що виникають між організаторами та учасниками житлового проекту в процесі його реалізації, процедури реєстрації документів, необхідних для реалізації житлового проекту, встановлення контролю відповідних органів за будівництвом житла. Доцільним є створення єдиного реєстру договорів на будівництво житла. Деталізація зазначених блоків представлена у Додатку Л.

Серед законів, які необхідно прийняти, можна виділити: про державний земельний кадастр (прийнятий Верховною Радою України навесні 2007 року, проте ветований Президентом України); про обтяження майна та забезпечення виконання зобов’язань; про іпотечні банки; про ринок земель (прийнятий у першому читанні); про ріелторську діяльність.

Підсумовуючи, вважаємо доцільним зазначити, що усіх цих непорозумінь можна було б легко позбутися, визначивши концептуальні напрями створення національної системи іпотечного кредитування своєчасно. Формування правового поля, що регулює систему відносин на іпотечному ринку, у такому випадку мало б бути підпорядковане одному з визначальних положень згадуваної вже Концепції створення національної системи іпотечного кредитування - «держава забезпечує режим найбільшого сприяння суб’єктам ринку іпотечного кредитування та створює законодавчі та економічні умови для стимулювання ефективного розвитку цього ринку» [273]. Нині ж слід пройти досить складний шлях коригування чинного законодавства, щоб усунути існуючі правові перешкоди на шляху запровадження ефективних іпотечних схем у житловій сфері.