Іпотека: сучасні концепції, тенденції та суперечності розвитку

§ 2. Економічна природа іпотеки як форми кредитних відносин в ринковій економіці

Досліджуючи проблему іпотеки та іпотечного кредитування, необхідно виділяти їх вплив на індивіда та суспільство.

На певному етапі свого розвитку суспільство відкрило і запровадило феномен іпотеки, який з розвитком цивілізації, втіленням в систему господарювання ринкових механізмів дедалі глибше проникав у соціально-економічні відносини, інтегрував у взаємозалежну систему різні типи ринків, тим самим сприяючи стабільності загальноекономічної системи як цілісного організму.

Варто подивитись лише на сегмент житлової нерухомості, де іпотечний ринок зінтегрував навколо себе кредитний, фондовий та страховий ринки, ринки житла та землі, ринки праці, товарів і послуг, грошовий ринок, ринок капіталу, ринки будівельних матеріалів, підрядних робіт та сировини, споживчих товарів, інвестиційний ринок. Іпотечні механізми у даному випадку виступають сполучною ланкою в загальному ланцюгу суспільного відтворення, активізуючи кожну з його складових через ефект мультиплікаційної дії. Такий ефект, зокрема, проявляється в активізації будівельної індустрії («за підрахунками фахівців, використання іпотечних кредитів може в 5-6 разів збільшити попит на житло» [176, с.60]), транспортної галузі, сфери металовиробництва, диверсифікації ринку цінних паперів та інвестиційного ринку, підвищенні рівня зайнятості населення та впорядкуванні міжгалузевого розподілу трудових ресурсів, відкритті нових ринків для банківських (в тому числі й нових) продуктів тощо, в кінцевому плані - у стимулюванні економічного зростання (за різними оцінками, одна гривня, вкладена в житлове будівництво, трансформується у 3-6 грн. ВВП [179, с.13; 278, с.138]).

Інтегруючи різні види ринків, іпотека створює передумови диверсифікації інвестиційних потоків у численних сегментах національної економіки. При цьому забезпечуються можливості мінімізації негативного впливу на інвестиційну активність таких факторів макроекономічного характеру як високі девальваційні та інфляційні очікування, зміна системи оподаткування тощо.

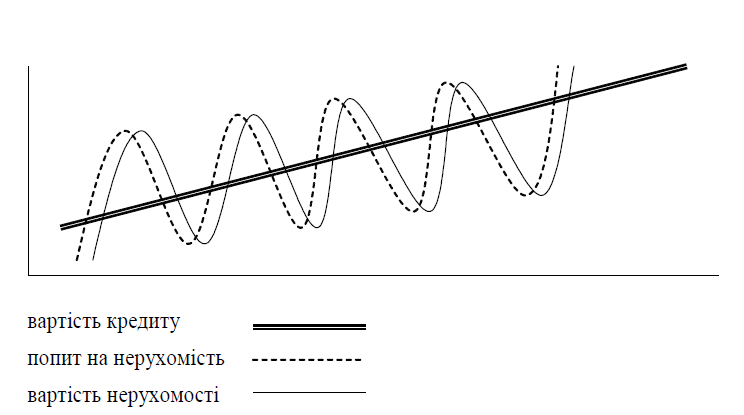

Поява в системі суспільних відносин феномену іпотеки супроводжується об’єднанням через іпотечні механізми ринків нерухомості і капіталу, а на їх основі - формуванням ринку іпотечного капіталу. Взаємозв’язок між ринками капіталу і нерухомості проявляється через трансформацію грошових потоків, вартості кредитних ресурсів, їх вплив на вартість нерухомості. Прийнято, зокрема, вважати, що «ріст грошових потоків призводить до росту вартості нерухомості, ріст вартості кредитів призводить до зниження вартості нерухомості...» [101, с. 68]. Хоча в такій закономірності можуть бути винятки. Не завжди, зокрема, ріст вартості кредитів призводить до зниження вартості нерухомості. Взаємозв’язок між цими двома елементами слід розглядати, передусім, в контексті зміни платоспроможного попиту на житло, який, по-перше, розвивається за циклічним сценарієм, а, по-друге, має чітко виражений регіональний аспект.

Схематично закономірність між ростом вартості кредиту і зміною вартості нерухомості ілюструє рис. 1.1.

Як можна побачити з рис. 1.1, в умовах постійного зростання вартості кредитних ресурсів (хоча така ситуація може відбуватися і за умови іншого вектора цього показника, зокрема, знаходження у стабільному стані) вартість нерухомості може як зростати, так і знижуватися. В основі такої закономірності лежить динаміка зміни платоспроможного попиту на нерухомість.

Рис. 1.1. Залежність між зміною вартості нерухомості та зміною вартості кредиту

Зростання вартості нерухомості в умовах зростання вартості кредиту відбуватиметься до тих пір, доки позитивна динаміка рівня доходів суб’єктів, які формують потенційний попит на таку нерухомість, виявлятиметься спроможною формувати платоспроможний попит на неї. В сумарному обсязі зростаючий платоспроможний попит на нерухомість визначає параметри ємності ринку такої нерухомості, в умовах розширення якої остання завжди залишатиметься високоліквідною. За таким сценарієм розвивається ринок нерухомості у м. Києві, якому властива постійна позитивна динаміка росту. Дорогий кредит на цьому локальному ринку жодним чином не сприяє здешевленню нерухомості, навпаки - цінова пропозиція на ринку нерухомості не в останню чергу формується таким чином, щоб покрити попередні витрати на придбання нерухомості, складовою частиною яких є витрати на погашення дорогого кредиту. Тобто безпосередньо кредит зумовлює зростання вартості нерухомості. Падіння ж вартості нерухомості можна очікувати лише з моменту неможливості фактичного доходу сформувати платоспроможний попит на неї. Цьому, до речі, не в останню чергу сприятиме зростання вартості кредитів, що впливає на кінцеву ринкову ціну нерухомості. У такому разі ліквідність нерухомості знижується, ринок або завмирає на певній ціновій відмітці, або ж відкочується назад.

Слід зазначити, що загальна закономірність «зростання вартості кредитів спричиняє здешевлення нерухомості» на сьогодні в Україні характерна для периферійних територій, рівень платоспроможного попиту на нерухомість в яких у кілька разів нижчий порівняно із столичним. Що ж до іпотечних кредитів, то вони, не в останню чергу, внаслідок відсутності конкуренції з боку іпотечних кредиторів, у таких територіях досить часто виявляються навіть дорожчими за столичні. У такому випадку, власне, загалом можна говорити про відсутність тісної ув’язки між ринками капіталу та нерухомості через сполучну ланку - ринок іпотечного капіталу, принаймні на іпотечному ринку, який знаходиться на етапі формування, тим більше, якщо цей процес відбувається в перехідній нестабільній, галузево та регіонально строкатій економіці.

З огляду на зазначене, можна зробити висновок, що основне завдання, яке стоїть перед ринком іпотечного капіталу, якраз і полягає у забезпеченні цінової оптимізації як основи інтеграції ринків капіталу та нерухомості. Своїм наслідком така інтеграція сприяє: підвищенню капіталізації ресурсів обох ринків; ефективному використанню вільних грошових ресурсів і нерухомого майна; створенню самовідтворювального механізму в системі фінансування іпотечних кредитів; зниженню ризиків інвесторів і кредиторів; стабілізації та розширенню кредитного і фондового ринків [101, с. 70].

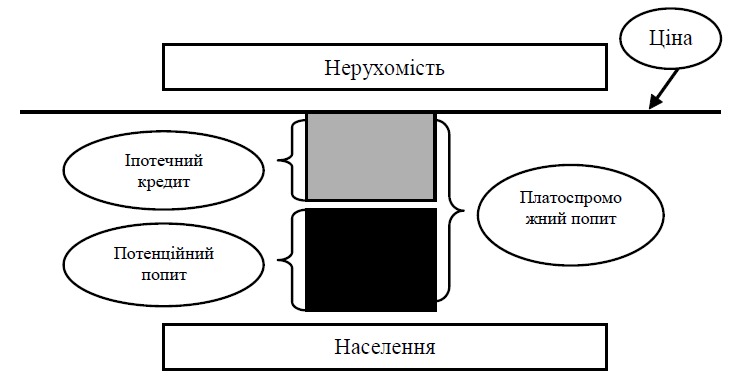

Рис. 1.2. Роль іпотечного кредиту у формуванні платоспроможного попиту на житло

Іпотечний кредит дає можливість трансформувати потенційний попит в платоспроможний попит (рис. 1.2).

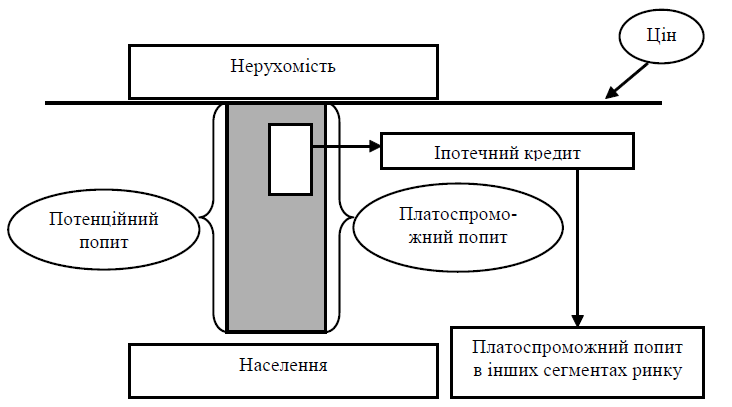

У даному випадку, ми розглянули ситуацію, коли в громадянина відсутня достатня сума коштів для придбання житла. Водночас можливий варіант, за якого громадянин має кошти, достатні для придбання чи будівництва житла, тобто потенційний попит урівноважений з платоспроможним. Проте присутність іпотечного кредиту у разі його використання означає формування платоспроможного попиту в інших сегментах ринку завдяки створеній можливості використати вивільнені кошти на інші цілі. Тим самим підсилюється дія мультиплікаційного ефекту іпотечного кредиту (рис. 1.3).

Рис. 1.3. Роль іпотечного кредиту у формуванні платоспроможного попиту в інших сегментах ринку

В контексті питання співвідношення іпотеки та інтересів громадянина, прив’язуючись до іпотечного житлового кредитування, варто зазначити, що механізм придбання житла за рахунок іпотечних кредитів дозволяє громадянину реалізувати цілу низку переваг, зокрема: відразу набути житло у власність, виплачуючи його вартість у розстрочку; отримати податкові пільги упродовж усього періоду кредитування; використати як заставу житло, саме на придбання якого береться позика; отримати можливість фіксації стабільного розміру щомісячних платежів за кредитом, незмінного в умовах зміни цін на нерухомість та зростання процентних ставок на ринку банківських послуг (якщо кредитним договором не передбачено встановлення плаваючих або фіксовано-плаваючих процентних ставок), що дозволяє планувати сімейний бюджет та мінімізувати ризик неплатоспроможності.

Іпотечне кредитування дозволяє також вирішити низку важливих для громадянина проблем виходячи з його тактичних чи стратегічних інтересів, зокрема: забезпечення житлом або поліпшення житлових умов; вигідної форми заощаджень (завдяки позитивній динаміці цін на нерухомість забезпечується більший приріст капіталу, ніж від розміщення коштів на депозитному рахунку у банку; більше того, за таких умов, а також при стабільній і реальній ставці відсотка на ринок нерухомості залучається значно більша кількість людей, які обирають саме такий спосіб вкладення заощаджень, в тому числі використовуючи для цього іпотечний кредит - як зазначає Н.Грегорі Манків, «навіть та невелика кількість людей, яка не бере позики для купівлі свого будинку, відреагує на зміну процентної ставки, оскільки процентна ставка є альтернативною вартістю нагромадження майна у вигляді житла, а не зберігання грошей у банку» [214, с. 495-496]); вигідної форми створення стартових умов для організації бізнесу у сфері оренди житла (який дедалі більше набирає поширення).

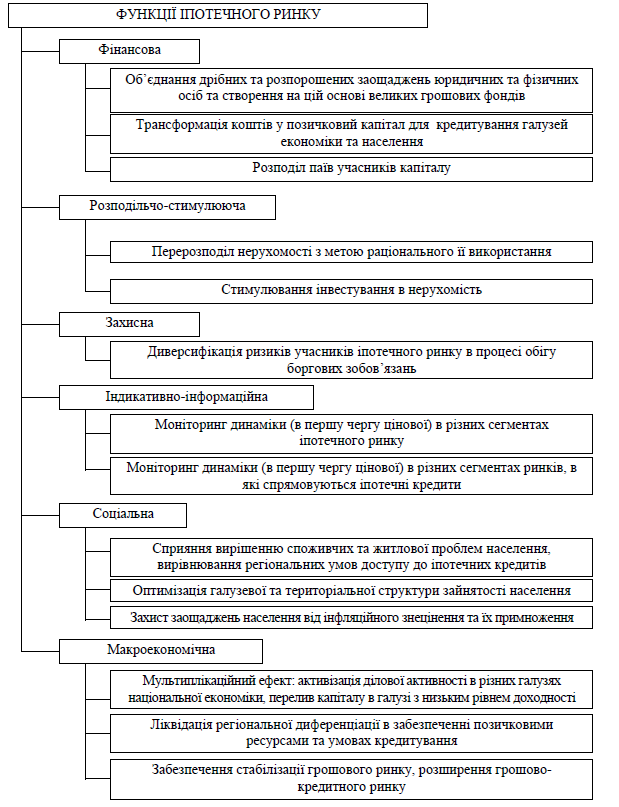

Досліджуючи характер взаємозв’язку між розвитком іпотечної системи і параметрами соціально-економічного розвитку держави чи регіону, логічно виділити функції, які виконує іпотечний ринок. Такими, зокрема, є наступні.

Фінансова - зводиться до об’єднання дрібних та розпорошених заощаджень юридичних та фізичних осіб і створення на цій основі великих грошових фондів, з подальшою трансформацією їх ресурсів у позичковий капітал, для кредитування галузей економіки та населення. У цьому ж блоці слід виділити і такий напрям як розподіл паїв учасників ринку.

Розподільчо-стимулююча - полягає у перерозподілі нерухомості з метою її раціонального використання. У даному випадку, про такий перерозподіл слід говорити в наступних аспектах: використання наявної нерухомості як засобу для отримання позичкового ресурсу; створення чи придбання нової нерухомості; можливості використання новоствореної чи придбаної нерухомості в іпотечних схемах тощо. Крім того, розподільчо-стимулююча функція іпотечного ринку зводиться до стимулювання інвестування в нерухомість, що забезпечується, передусім, доступністю іпотечного позичкового ресурсу. Стимулювання інвестування в нерухомість реалізується також в контексті досягнення наступних цілей: примноження власності, яка використовується для вирішення нагальних проблем виробничого (поповнення основних фондів) та особистого (вирішення житлової проблеми) характеру; примноження власності з метою збереження капіталу; примноження власності з метою отримання прибутку (для перепродажу) тощо.

Захисна - полягає у диверсифікації ризиків учасників іпотечного ринку в процесі обігу боргових зобов’язань. Розмаїття моделей іпотечного ринку створює достатньо ефективні системи захисту його учасників від втрати коштів та заставного майна, а також майбутніх прибутків від інвестування в іпотечні інструменти.

Індикативно-інформаційна - забезпечує відслідковування тенденцій в зміні активності у різних сегментах іпотечного ринку, в трансформації співвідношення попиту і пропозиції на ньому, у векторності інвестиційних потоків. Тим самим створюється підґрунтя для формування учасниками ринку власних стратегій поведінки на ринку, продуктових стратегій тощо.

Соціальна. Про прояв соціальної функції іпотечного ринку можна говорити в контексті сприяння вирішенню споживчих та житлової проблем населення, вирівнювання регіональних умов доступу до іпотечних кредитів, оптимізації галузевої та територіальної структури зайнятості населення, захисту заощаджень населення від інфляційного знецінення та їх примноження.

Макроекономічна - проявляється в мультиплікаційному ефекті, який забезпечується активізацією ділової активності в різних галузях національної економіки, переливом капіталу в галузі з низьким рівнем доходності. Можна говорити також про усунення регіональної диференціації в забезпеченні позичковими ресурсами та умовах кредитування. Безперечним результатом прояву макроекономічної функції слід вважати забезпечення стабілізації грошового ринку, розширення грошово-кредитного ринку, диверсифікацію фінансових інструментів.

У систематизованому вигляді функції іпотечного ринку можна представити наступним чином (рис. 1.4).

Рис. 1.4 Функції іпотечного ринку (згруповано на підставі узагальнення підходів різних дослідників [151, с. 21-24; 39] та результатів дослідження, отриманих особисто автором)

Водночас, теза про пряму залежність між іпотекою та макроекономічними показниками не є такою однозначною, як здається на перший погляд, що особливо проявляється на початковій стадії становлення іпотечного ринку. Розглядаючи, наприклад, напрями впливу іпотеки на подолання кризи, О.Т.Євтух зазначає, що «розвиток системи іпотечного кредиту на ринковій основі здатний вивести країну не лише з інвестиційної, але й інфляційної кризи, відволікаючи ресурси з поточного обороту у внутрішнє накопичення» [101, с. 17].

Як показує практичний досвід розвитку іпотечного житлового кредитування та житлового будівництва, так відбувається не завжди, чому є свідченням поточна ситуація у м. Києві та його приміських територіях. Тут, незважаючи на щорічні значні прирости обсягів іпотечного кредитування, збільшення масштабів житлового будівництва, на ринку нерухомості впродовж останніх років, навіть за стабільної ціни кредитів, панує «ціновий бум», причому як на первинному, так і на вторинному (який автоматично «підтягується» за первинним) ринках (ріст цін склав 1,5-5 разів, і цей процес триває).

Причин тут декілька.

По-перше, даному регіону властивий високий міграційний приплив трудових ресурсів, з боку яких формується постійно високий потенційний попит на житло. Підвищеним попитом столична нерухомість користується у регіонального бізнесу, який дедалі інтенсивніше проникає у м. Київ, і цей процес об’єктивно супроводжується вирішенням житлової проблеми для працівників нових фірм. Як результат - на ринку фактично відсутній розрив між попитом та пропозицією на житло первинного ринку - як правило, на завершальний етап будівництва новий будинок виходить практично з усіма проданими квартирами.

По-друге, у населення відбулося значне зміщення пріоритетів щодо форм вкладення заощаджень. Дедалі більше операцій з купівлі-продажу на ринку житла відбувається не з метою вирішення житлової проблеми, а виходячи з інтересів отримання поточної та майбутньої вигоди, шляхом наступного його продажу за вищою ціною або ж для організації квартирного орендного бізнесу.

Жодний банк на сьогодні не в змозі забезпечити подвоєння чи потроєння капіталу за 2-3 роки, як це робить ринок нерухомості. Причому подібна ситуація спостерігається навіть в периферійних територіях, де за останні роки ціни на житло зростали досить високими темпами (хоча в абсолютному вимірі вони все ще відстають від столичних та окремих обласних центрів).

По-третє, не слід відкидати і тезу щодо зацікавленості суб’єктів, що формують пропозицію житла та іпотечних кредитів, в отриманні в період цінового підйому надприбутків. Перші, цієї цілі досягають, завдяки ціновим ножицям (собівартість одиниці об’єкта будівництва - реалізаційна ціна), другі - завдяки термінам кредитування (кінцева вартість нерухомості, як вже зазначалося, зростає з подовженням термінів кредитування) та вартості кредиту (чим дорожчий кредит, тим більший прибуток кредитора).

По-четверте, зростаючий первинний ринок житла формує зростаючий попит на будівельні матеріали (цегляні вироби, металопродукцію тощо), що спричиняє відповідне їх подорожчання (прибутковість переважної частини суб’єктів вітчизняного бізнесу, на жаль, забезпечується не стільки за рахунок обороту, скільки завдяки ціновому фактору). До цього слід додати, намагання окремих виробників будівельних матеріалів, утримувати ситуацію «штучного дефіциту», наслідком чого є, також, суттєве подорожчання їх продукції (наприклад, за останні три роки ціна силікатної цегли Обухівського цегельного заводу, що в Київській області, зросла більш як у 4 рази).

По-п’яте, надмірний ціновий ріст на ринку житла, значною мірою, спричинений участю у формуванні попиту на нього з боку великої маси «тіньових» (неоподаткованих) доходів громадян.

Мінімізувати вплив зазначених факторів на інфляційні процеси можна за умови вирівнювання ситуації на ринку праці в масштабах усієї країни, а не лише в його окремому територіальному сегменті, створення дійового і реального конкурентного середовища на ринку виробників будівельних матеріалів, легалізації доходів населення тощо.

Дещо дискусійною, в контексті особливостей окремого етапу суспільного розвитку, видається і теза, що «розвиток іпотечного кредитування здійснює позитивний вплив на подолання соціальної нестабільності, яка зазвичай супроводжує економічну кризу» [101, с.17]. Такий вплив пов’язується, насамперед, із залученням у сферу будівництва житла місцевих трудових ресурсів, а також підвищенням рівня мобільності робочої сили інших регіонів, що дійсно має місце. Разом із тим, за умови високої вартості кредитних ресурсів, з одного боку, та постійної тенденції до зростання цінової пропозиції на ринку житла, з другого боку, дедалі більше зростає диференціація між громадянами з різним достатком за рівнем доступу до ринку житла, в тому числі й через систему іпотечного житлового кредитування.

Цілком вірною є позиція, згідно з якою «природа іпотеки така, що вона дозволяє на основі принципу дохідності здійснювати постійний пошук щодо залучення в кругообіг факторів раніше слабо капіталізованих чи зовсім некапіталізованих» [101, с.15]. В Україні таким фактором нині є землі сільськогосподарського призначення, які ще й донині не включені в систему іпотечних відносин. Одночасно, з деяким застереженням, ми ставимося до висновку, що «в іпотеці закладений такий механізм, який з допомогою економічного важеля дозволяє найбільш ефективно перерозподіляти нерухомість в інтересах суспільства. З допомогою іпотеки відбувається перерозподіл землі, основних фондів і т.д. у власність тих, хто може і бажає краще працювати, виробляти більше високоякісної продукції з найменшими витратами» [101, с.15]. Суть іпотеки, на нашу думку, полягає передусім у залученні дефіцитного, на певному етапі, фінансового ресурсу для більш ефективного використання у виробничому процесі саме тієї нерухомості, яка вимушено передається в заставу для отримання такого ресурсу. Для багатьох сфер діяльності в силу об’єктивних обставин залучення позичкового капіталу є звичайною практикою. До того ж, це стосується виключно нерухомості, яка як застава використовується виключно для обслуговування виробничого процесу і не має жодного відношення до нерухомості, що перебуває у власності громадян і використовується ними виключно у невиробничих цілях (їх приватного житла, наприклад). Крім того, ставити питання про іпотеку, в контексті, визнання її як ефективного механізму перерозподілу нерухомості до більш ефективних власників, означає, завчасно, визнати неминучість невиконання позичальником умов кредитного договору, вже на стадії укладання останнього, наслідком чого є втрата заставленої нерухомості. Іпотека жодним чином таку мету не ставить, навпаки - вона, як вже було зазначено, компенсує тимчасові дефіцити фінансових ресурсів для здійснення як поточної, так й інвестиційної діяльності позичальника таких ресурсів. Крім того, іпотека забезпечує прибутки банкам, а також запобігає знеціненню їх активів, створюючи підґрунтя безпечного функціонування інвестиційного та фондового ринків. Тому, на нашу думку, більш логічно говорити про іпотеку в контексті активізації руху вартості в «різних її формах з метою отримання прибутку чи досягнення соціального ефекту», на чому, власне, і акцентує увагу О.Т.Євтух, характеризуючи соціально-економічну природу іпотеки [101, с.18].

І ще один аспект, на якому хотілося б акцентувати увагу: невиконання позичальником зобов’язань з погашення кредиту зовсім не означає того, що такий позичальник є неефективним господарем. Бізнесова діяльність, особливо в перехідних економіках та, передусім, в такій галузі як сільське господарство, здійснюється в надзвичайно ризиковому середовищі, де той чи інший форс-мажор (зміна цінової кон’юнктури, стихійне лихо, відмова від держзамовлення тощо) може виникнути у будь-який момент. До того ж, не можна прогнозувати, що навіть при продажу кредитором заставленого майна потенційному новому власнику останній через певний проміжок часу, можливо, через незалежні від нього ті ж самі форс-мажорні обставини, виявиться таким самим неефективним, як і його попередник.

Розглядаючи питання впливу інституту іпотеки на стан економіки, з достатнім ступенем впевненості можна стверджувати, що «розвиток іпотечного ринку України - це інвестиції в майбутнє національної економіки, насамперед, у житлове будівництво та сільське господарство» [280, с.5], а також суттєве доповнення внутрішнім та вагома альтернатива іноземним інвестиціям. Потенційна ж ємність іпотечного ринку, як житлового, з огляду на те, що «забезпеченість житлом у нас на сьогодні в 2-3 рази нижча, ніж в інших країнах» [280, с.6], «в Україні на квартирному обліку перебуває кожна десята сім’я» [176, с.60]), так й особливо земельного (враховуючи той факт, що іпотека сільськогосподарських земель в Україні взагалі донині відсутня, а «грошова оцінка сільськогосподарських угідь з врахуванням індексації становить близько 400 млрд. грн. [317, с. 113]), до того ж «сукупний обсяг ринку іпотечного фінансування не перевищує 1% ВВП» [43] (при тому, що у розвинених країнах частина іпотечного фінансування становить 30-75% ВВП [207; 278, с. 137-138]), оцінюється як надзвичайно велика.

Одночасно слід враховувати і той факт, що (і в даному випадку ми цілком поділяємо таку точку зору) «іпотечний кредит - це одна із можливих форм кредиту, один із складників фінансового ринку. Це потрібно підкреслити, щоб перед іпотекою не ставилися глобальні завдання, які вона виконати не спроможна. Надмірні сподівання щодо фінансово-господарських можливостей іпотечного кредитування можуть призвести до неадекватної оцінки результатів його запровадження. Так, очевидно, що на основі лише іпотечного кредиту неможливо, наприклад, розв’язати таке глобальне завдання як фінансування модернізації парку сільгосптехніки в аграрному секторі вітчизняної економіки. Розв’язання цієї проблеми під силу лише усій фінансовій системі. Майбутній іпотечний ринок не стане й не може стати панацеєю від усіх наших нинішніх фінансових негараздів» [196, с.76]. Це необхідно мати на увазі хоча б із тих позицій, що до розв’язання будь-якої проблеми, яка потребує обов’язкової присутності фінансових ресурсів, а такі, як правило, в дефіциті, особливо в країнах з перехідною економікою, необхідно підходити комплексно, мобілізувавши усі наявні механізми з її фінансового забезпечення. Саме такий підхід, кінцевим своїм наслідком, покликаний забезпечити високий синергічний соціально-економічний ефект.