Інвестознавство

7.1. Загальні положення проектування

Система господарських рішень, що визначають обсяг, структуру і напрями інвестицій як усередині господарчого об´єкту (підприємства, фірми, компанії і т.д.), регіону, країни (республіки), так і за їх межами, метою розвитку виробництва, підприємництва, отримання прибутку або інших кінцевих результатів складає основу інвестиційної політики, за допомогою якої досягається рішення багатьох задач, наприклад вдосконалення структури виробництва і прискорення темпів його розвитку, збалансованості і ефективності галузей економіки, отримання найбільшого приросту продукції і доходу (прибутку) і ін. Особливого значення набувають вкладення засобів до підвищення кваліфікації працівників, їх знань і досвіду, зростання творчого потенціалу суспільства, в соціальні, природоохоронні та інші заходи.

В умовах широкого вживання економічних методів управління, подолання кризових ситуацій і переходу до ринкових відносин належить забезпечити наукову обґрунтованість інвестиційної політики на перспективу, пов´язати практику планування і прогнозування інвестицій з новим господарським механізмом і забезпечити раціональне використання вкладень, підвищення їх ефективності як одного з важливих напрямків соціально-економічного розвитку країни.

Особливістю інвестиційної політики в сучасних умовах є збільшення долі зарубіжних інвестицій, вкладень в технічне переозброєння і реконструкцію діючих підприємств (виробництв) і відповідно їх зниження на нове будівництво; напрям інвестицій переважно в базові галузі машинобудування, сільського господарства; покращення структури капітальних вкладень в ресурсовидобувні, переробні і споживні галузі (на користь останніх); збільшення долі довготривалих вкладень в активну частину основних фондів. Державне регулювання інвестиційної діяльності повинне здійснюватися економічними методами через механізм оподаткування, амортизаційну політику надання бюджетних асигнувань на фінансування інвестицій. Реалізації намічених напрямків інвестиційної політики повинні сприяти нові типи вітчизняних організацій, що працюють в сфері економічної, інформаційної і управлінської підтримки проектів, включаючи і відповідні міністерства; формування нових ринкових структур, що будують свою роботу на проектній основі; активне залучення до реалізації окремих проектів іноземних підрядчиків і інвесторів, що широко використовують світову практику; реорганізація планово-розподільної системи фінансування інвестиційних проектів.

Інвестиційне проектування це розробка комплексу технічної документації, що містить техніко-економічне обґрунтовування (креслення, записки пояснень, бізнес інвестиційного проекту та інші матеріали, необхідні для здійснення проекту). Його невід´ємною частиною є розробка кошторису, що визначає вартість інвестиційного проекту.

Проект - це технічні матеріали (креслення, розрахунки, макети знов створених будівель, споруд, машин, приладів і т.п.), попередній текст його або документа (плану, договору), план, задум. Поняття «проект» може включати задум (проблему), засоби його реалізації (вирішення проблеми).

Розробка і втілення в життя інвестиційного проекту, пов´язана в першу чергу з виробничою спрямованістю, здійснюється протягом тривалого періоду часу - від ідеї до її матеріального втілення будь-який проект, малозначущий без його реалізації.

При оцінці ефективності інвестиційних проектів за допомогою ринкових показників необхідно точно знати початок і закінчення робіт. Для дослідника, вченого, проектувальника початком проекту може бути зародження ідеї, а для ділових людей (бізнесменів) - первинне вкладення грошових коштів в його виконання.

Інвестора, що фінансує проект, цікавить не сам процес його виконання, а прибуток, який він одержуватиме від його реалізації; для організацій, що беруть участь в проекті виконавцями окремих робіт, їх закінчення. Для окремих проектів моментом їх завершення можуть бути припинення фінансування, досягнення заданих результатів, повне освоєння проектної потужності, виведення об´єкта з експлуатації і т.д. Початок і закінчення роботи над проектом повинно підтверджуватися документально. Період часу між початком здійснення проекту і його ліквідацією прийнято називати інвестиційним циклом. Він необхідний для аналізу проблем фінансування робіт за проектом, ухвалення необхідних рішень і підрозділяється на стадії (фази, етапи). На практиці такий розподіл інвестиційних циклів може бути різним. Важливо, щоб вони дозволяли намітити деякі важливі періоди в стані об´єкта проектування, при проходженні яких він істотно змінювався б, і траплялася б нагода оцінки найвірогідніших напрямків його розвитку.

Здійснення проекту вимагає виконання певної сукупності заходів, пов´язаних з його реалізацією, розробкою техніко-економічного обґрунтовування і робочого проекту, висновком контрактів, організацією фінансування, ресурсним забезпеченням, будівництвом і здачею об´єктів в експлуатацію. Тому кожна виділена стадія може у свою чергу ділитися на стадії наступного рівня.

Так, інвестиційний цикл прийнято ділити на три стадії (фази), кожна з яких має свої цілі і задачі:

передінвестиційну - від попереднього дослідження до остаточного рішення про ухвалення інвестиційного проекту;

інвестиційну - проектування, укладення договору або контракту, підряду на будівництво;

виробничу - стадію господарської діяльності підприємства (об´єкту). Кожна з них у свою чергу підрозділяється на етапи, періоди, які мають свої цілі, методи і механізми реалізації.

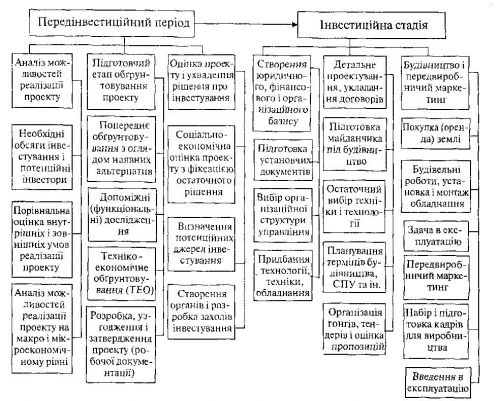

Передінвестиційна і інвестиційна стадії відносяться до сфери інвестиційного проектування (рис. 7.1), а виробнича - до сфери вивчення спеціальних організаційно-управлінських дисциплін (організація виробництва і праці, планування, фінансування, аналіз, менеджмент і ін.).

На передінвестиційній стадії проекту вивчаються можливості майбутнього об´єкта проектування, підприємство (фірма-інвестор, організатор проекту) ухвалює попереднє рішення про інвестиції вибирає (призначає) керівника (керівника, директора об´єкта, що будується). Вивчення різних варіантів здійснення проекту, його техніко-економічне обґрунтовування і оцінка ефективності можуть виконуватися як власними силами підприємства, так і спеціалізованими установами, наприклад проектними, архітектурними, будівельно-консультаційними і ін.

Витрати на виконання передінвестиційної стадії проекту в індустріально розвинених країнах при нормальному збігу обставин складають приблизно 1,5-5,5% від вартості проекту, у тому числі на формування інвестиційних можливостей (задуму, ідеї проекту) - 0,2-1,0%, на обґрунтовування інвестицій - 0,25-1,5%, на техніко-економічні дослідження для невеликих проектів - 1,0-3,0% і для крупних - 0,2-1,2%.

Рис. 7.1. Передінвестиційний і інвестиційний періоди

На початкових стадіях проекту важливо уникнути несподіванок і можливих ризиків на подальших стадіях роботи, знайти найекономічніші шляхи досягнення заданих результатів; оцінити ефективність проекту і розробити його бізнес-план. При цьому слід дотримуватися принципу, що полягає в тому, щоб вчасно зупинитися, тобто більш доцільно відмовитися від невдалого проекту на початку робіт, ніж у кінці, коли інвестиції витрачені, а результат виявився не тим, яким очікувався.

До ухвалення рішення про доцільність здійснення проекту слід розглянути всі його аспекти, що виникають протягом життєвого циклу. Це дозволить уникнути проектів з швидкою віддачею вкладених засобів, але неефективних в часі і проектів, що поволі окупаються, але приносять значні довгострокові вигоди.

Друга інвестиційна стадія проекту включає вибір проектної організації, підготовка проектних креслень і моделей об´єкту, розрахунок вартості, попередні плани проектних і будівельних робіт, детальні креслення і специфікації, схеми будівельного майданчика і т.д., що деталізується. На цій стадії визначаються генеральний підрядник і субпідрядники, затверджується план платежів, оформляються короткострокові позики для оплати субпідрядників і постачальників.

Виконувані на інвестиційній стадії багатоваріантні розрахунки дозволяють вибрати конкретний проект, його технологію і обладнання, організацію будівництва (виробництво нової техніки і т. д.). Ті, що приймаються, на цій. стадії рішення багато в чому зумовлюють технічний рівень, структуру і ефективність виробничих фондів. В процесі детального проектування, вибору обладнання, планування термінів будівництва створюються передумови для прискорення етапів здійснення проектів, оптимізації витрат з метою забезпечення необхідних кінцевих результатів. Від ухвалених рішень залежать не тільки витрати на здійснення проекту, але і витрати на його експлуатацію.

Процес проектування формально можна розбити ще на два етапи: передпроектний (здійснюються попередня оцінка кошторису витрат з урахуванням потреб і фінансових можливостей замовника і вибір найраціональніших технологічних і технічних рішень, сприяючих економії ресурсів і підвищенню ефективності об´єкту) і безпосереднього проектування. Безпосереднє проектування включає також дві стадії: попередню і остаточний проект. На кожному етапі уточнюється кошторис майбутнього об´єкта.

У процесі проектування вирішуються основні питання майбутнього об´єкта, його відповідність своєму призначенню, прогресивним експлуатаційним вимогам, виконання в короткі терміни з якнайменшими витратами праці, матеріальних і грошових коштів. Вітчизняна практика розробки проектів підприємства звичайно включає наступні розділи: загальна записка пояснення, техніко-економічна частина, генеральний план, технологічна частина з розділом по автоматизації технічних процесів, організація праці і системи управління виробництвом, будівельна частина, організація будівництва, кошторисна документація, житлово-цивільне будівництво і ін.

На кожній стадії (кожному етапі) роботи над інвестиційним проектом виконується його вартісна оцінка. В зарубіжній практиці їх нараховується, щонайменше, чотири види і їх ступінь точності зростає в порядку розробки проекту. Так, на стадії (етапі) дослідження інвестиційних можливостей реалізації проекту здійснюється попередня вартісна оцінка, її допустима похибка вважається рівною 25-40 %.

Таким чином, на кожній стадії розробки і реалізації інвестиційного процесу обґрунтовується економічна ефективність проекту, аналізується його прибутковість, іншими словами, проводиться проектний аналіз, що дозволяє співставляти витрати з одержаними (прогнозованими) результатами (вигодами).

Існує два види інвестування - пряме і портфельне, об´єктом вкладання коштів яких є проект.

Різноманітність визначень поняття «проект» пояснюється передусім різними методологічними підходами, і тому проект — це:

• будь-яке велике починання, що планується або замислюється;

• певне підприємство з початково встановленими цілями, досягнення яких означає завершення проекту;

• окреме підприємство з конкретними цілями, які часто включають вимоги до часу, вартості та якості результатів, що досягаються;

• певне завдання з визначеними вихідними даними й встановленими результатами (цілями), що зумовлюють спосіб його вирішення.

На основі аналізу наведених визначень та ознак бізнес-проекту можна сформулювати узагальнене визначення поняття інвестиційного бізнес-проекту. Інвестиційний проект — це обмежена за часом цілеспрямована зміна системи з встановленими вимогами до якості результатів, можливими межами витрат коштів та ресурсів і специфічною організацією з його розробки та реалізації.

Цілями проекту можуть бути економічні і соціальні результати, наприклад, збільшення виробничих потужностей підприємства, створення чи реконструкція інфраструктури, вирішення екологічних і соціальних проблем тощо.

Необхідно розуміти відмінності між поняттями «план», «програма», «проект».

План — це фіксація системи цілей, завдань і засобів, які передбачають спрямовану зміну ситуації при передбаченому стані середовища.

Програма — це запланований комплекс економіко-соціальних, науково-дослідних заходів, спрямованих на досягнення генеральних цілей або реалізацію певного напряму розвитку.

Під інвестиційним проектом розуміють пакет інвестицій і пов´язаних з ними видів діяльності. Відмінними рисами проекту є:

• виникнення, існування та закінчення проекту у певному оточенні;

• зміна структури проекту протягом його життєвого циклу;

• наявність певних зв´язків між елементами проекту як системи;

• можливість відміни вхідних ресурсів проекту.

Виходячи з визначення проекту виділяють такі головні ознаки проекту:

Системне функціонування проекту означає, що елементи проекту взаємопов´язані. Однак склад проекту не завжди залишається незмінним: реалізація проекту завжди пов´язана із змінами у системі і є цілеспрямованим її перетворенням з існуючого стану на бажаний, який визначається метою проекту.

Обмеженість у часі означає, що будь-який проект має термін початку і термін завершення.

Обмеженість ресурсів означає, що будь-який проект має свій обсяг матеріальних, людських та фінансових ресурсів, які використовуються за встановленим і лімітованим бюджетом.

Кількісне вимірювання — це визначення конкретних кількісних витрат і прибутків від проекту, оскільки аналітик дає оцінку проекту, спираючись на цифри.

Неповторність означає, що один проект повинен відрізнятися від іншого (або від програми чи плану) рівнем інновацій, комплексності та структурованості.

Наявність певних зовнішніх умов. Проект існує в певному зовнішньому середовищі, елементи якого впливають на проект. Тому треба аналізувати проект з урахуванням умов середовища, в якому він здійснюється. Життєздатність проекту значною мірою залежить від точного опису оточення проекту з позиції його взаємодії з проектом. Оточення проекту — це чинники впливу на його підготовку і реалізацію.

Зовнішні чинники поділяються на політичні, економічні, суспільні, правові, науково-технічні, культурні та природні.

До внутрішніх чинників належать чинники, пов´язані з організацією проекту. Організація проекту є розподілом прав, відповідальності та обов´язків між учасниками проекту.

Серед головних учасників проекту виділяють ініціаторів, замовників, інвесторів, керуючих та контракторів проекту.

Ініціатор проекту сторона, яка є автором ідеї проекту, його попереднього обгрунтування та пропозицій щодо здійснення проекту. Ним може бути будь-який учасник проекту, але ділова ініціатива щодо здійснення проекту може виходити від замовника проекту.

Замовник проекту - головна сторона, яка зацікавлена у здійсненні проекту та досягненні його мети і буде користуватися його результатами. Замовник висуває основні вимоги до проекту, його масштабу, здійснює фінансування за власні кошти інвесторів, укладає угоди щодо забезпечення його реалізації, керує процесом взаємодії між всіма учасниками проекту.

Інвестор(и) - сторона(и), що вкладає інвестиції в проект і зацікавлена у максимізації вигод від своїх вкладень. Якщо інвестор і замовник не одна й та сама особа, то інвесторами частіше всього виступають банки, інвестиційні компанії та інші організації. Інвестори вступають у ділові відносини із замовником, контролюють виконання контрактів і здійснюють розрахунки з іншими сторонами під час виконання проекту.

Керуючий проектом - юридична або фізична особа, якій замовник та інвестор делегують повноваження щодо управління проектом: планування, контроль та координація дій учасників проекту. Склад функцій і повноважень керуючого проектом визначається контрактом із замовником. Керуючий для виконання своїх функцій утворює команду проекту у складі виконавців, які реалізують ці функції.

Контрактор проекту (генеральний контрактор) — сторона чи учасник проекту, що за угодою з замовником бере на себе відповідальність за виконання певних робіт, пов´язаних з проектом. До функцій генерального контрактора належать укладання контракту із замовником або інвестором, підготовка та укладання угод із субконтракторами, забезпечення координації їх робіт та прийняття виконаного обсягу, оплата праці співвиконавців. Контрактором може виступати керівник проекту чи інші активні учасники проекту.

До учасників проекту відносять також субконтракторів, постачальників, органи влади, споживачів продукції проекту тощо.

Результатом будь-якого інвестиційного проекту є одержання прибутку (доходу) чи зростання вкладеного капіталу. Інакше кажучи, усі учасники проекту повинні бути зацікавлені в його організації та ефективному завершенні. Саме таким чином реалізуються індивідуальні інтереси учасників інвестиційної діяльності:

• інвестори повертають вкладений капітал та одержують передбачені дивіденди;

• замовники одержують реалізований інвестиційний проект та доходи від його виконання;

• керівник проекту та його команда одержують плату за контрактом, додаткову винагороду за результатами роботи та формування прибутку, а також підвищення професійного рейтингу;

• органи влади одержують податки з усіх учасників, а отже, задоволення громадських, соціальних та екологічних потреб і вимог у довіреній їм сфері;

• споживачі мають необхідні їм товари, продукти, послуги, плата за які відшкодовує витрати на здійснення інвестиційної діяльності та формує прибуток;

• інші зацікавлені сторони отримують задоволення своїх інтересів.

Для досягнення найбільшого ефекту від здійснення інвестування необхідно зважити на такі внутрішні та зовнішні фактори, які притаманні нашій економіці:

• нестабільність;

• дефіцит та обмеженість коштів і ресурсів;

• поява та посилення конкуренції;

• соціальні проблеми та вимоги;

• екологічні зміни та вимоги;

• проблеми споживчого ринку;

• зростаючі вимоги до якості робіт.

Оскільки існують фінансові і реальні інвестиції, то, відповідно, і проекти можуть розрізнятися залежно від засобів (коштів) інвестування.

Фінансові проекти передбачають одержання прибутку від вкладень капіталу в інвестиційні (фондові) інструменти - акції, облігації, паї, внески тощо.

З боку інвестора як власника активів, проекти можуть бути споживчі, паперові та підприємницькі (за об´єктами інвестицій).

Споживчі - це плани вкладення заощаджень (нагромаджень) у предмети особистого або сімейного довгострокового використання - житло, засоби транспорту та ін. Ці вкладення безпосередньо не пов´язані з одержанням прибутку, проте в окремих випадках вони можуть використовуватись для цих цілей або брати участь в інвестиційному процесі як гарантія, застава або як засіб захисту від інфляції в періоди спаду інвестиційної активності.

Паперові проекти — це плани придбання активів у вигляді цінних паперів, як майнових, так і боргових (кредитних), які будуть не тільки приносити інвестору прибуток (дохід), але й гарантувати йому певний рівень безпеки вкладених коштів.

Підприємницькі інвестиційні проекти — це плани вкладення капіталу в будь-який вид підприємницької (виробничої або комерційної) діяльності.

За напрямами інвестування розрізняють, у першу чергу: інвестиції прямі, тобто безпосередньо спрямовані на створення виробничих потужностей, і портфельні, тобто зумовлені сукупністю паперових представників (документів), що віддзеркалюють, як правило, права власності на активи, або прибуток, який вони приносять.

Інноваційні проекти - це вкладення капіталів у наукомісткі, високотехнологічні виробництва, які одночасно є високоризиковими і потребують захисту з боку держави. За допомогою ризикового (венчурного) капіталу можуть створюватись мегаполіси, вільні економічні зони, де на пільгових умовах капітали спрямовуються в новітні високі технології, тобто інновації.

За розміром інвестицій проекти можуть бути великі, середні або дрібні. Звичайно, така градація залежить від країни, де реалізується проект. За рівнем ризику проекти також можуть бути ранжовані від позаризикових (придбання державних цінних паперів) до авантюрних.

Нарешті, проекти можна класифікувати за рівнем технологічної готовності і формами відтворення. Так, зародкові і попередні проекти належать до передінвестиційних досліджень і не потребують глибоких обгрунтувань, інші потребують всебічних техніко-економічних обгрунтувань.

Інвестиційні проекти можуть бути класифіковані і за іншими критеріями, наприклад, за формами власності, джерелами фінансування тощо.

У систему оперативного управління інвестиційної програми підприємства входять заходи не тільки за успішною її реалізацією, але і за поточним її коригуванням. Кожний інвестор, який здійснює реальне інвестування в цілях свого розвитку, повинен прямувати до покращення своєї інвестиційної позиції шляхом об´єктивної оцінки ефективності інвестиційних проектів, які реалізуються, та своєчасного реінвестування капіталу при появі несприятливих умов для здійснення окремих проектів у їх інвестиційній чи постінвестиційній (експлуатаційній) стадіях.

Необхідність коригування інвестиційної програми підприємства диктується у сучасних умовах як мінімум двома значними причинами. Перша з них пов´язана з технологічним процесом, появою на інвестиційному ринку більш виробничих інвестиційних товарів та більш ефективних об´єктів вкладення капіталу. Зрозуміло, що в умовах ринкової конкуренції інвестор буде прагнути до реконструкції своєї інвестиційної програми за рахунок ротації окремих інвестиційних проектів чи товарів з метою підвищення загальної її ефективності. Порядок його дій в цьому випадку аналогічний до загальних принципів формування програми реальних інвестицій, виходячи з цілей інвестиційної стратегії та порівнюваної оцінки ефективності, наявних нових інвестиційних активів чи проектів слід оптимізувати склад програми з урахуванням обставин, які змінилися. Друга причина пов´язана із значним зниженням очікуваної ефективності окремих інвестиційних проектів, що реалізуються в умовах зовнішнього інвестиційного середовища чи факторів внутрішнього розвитку підприємства, які змінилися. В цьому випадку підприємство часто повинно приймати рішення про «вихід» окремих реальних проектів з інвестиційної програми. Обґрунтування управлінських рішень що до «виходу» реальних проектів з інвестиційної програми підприємства є дуже відповідальним та складним процесом. Підвищена відповідальність прийняття таких управлінських рішень пов´язана з тим, що вони тягнуть за собою у багатьох випадках втрату не тільки очікуваного інвестиційного доходу, але і частки вкладеного капіталу. Складність прийняття таких рішень складається в тому, що вони повинні базуватися на глибокому аналізі не тільки поточної кон´юнктури інвестиційного ринку, але і на прогнозі її подальшого розвитку, тому що зниження ефективності окремих складових елементів інвестиційної програми може залежати від часу.

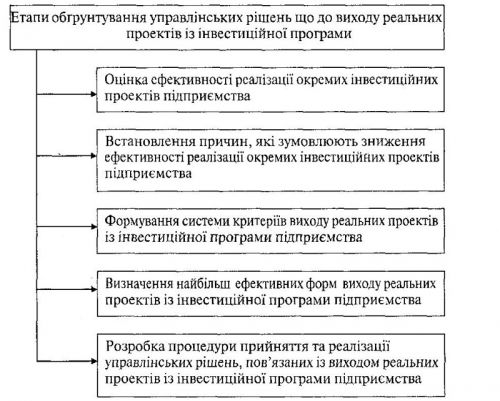

Підвищена відповідальність та складність прийняття управлінських рішень, пов´язаних з «виходом» окремих проектів із інвестиційної програми, визначають високі вимоги до рівня кваліфікації інвестиційних менеджерів, які приймають такі рішення. У великих підприємствах реального сектора економіки, які здійснюють інвестиційну діяльність у великих розмірах, розробляються спеціальні моделі прийняття таких рішень, а також процедури їх реалізації (рис. 7.2).

1. Оцінка ефективності реалізації окремих інвестиційних проектів підприємства здійснюється у процесі моніторингу здійснення кожного з них. Цей моніторинг охоплює звичайно інвестиційну стадію реалізації реального проекту, в процесі якого визначаються показники виконання завдань календарного плану, капітального бюджету та інших параметрів, які спостерігаються. З урахуванням відхилень фактичних показників реалізації проекту на інвестиційній стадії від передбачених, розраховується вплив окремих негативних відхилень на кінцеві показники ефективності та ризику у майбутній стадії його експлуатації.

Рис. 7.2. Основні етапи обгрунтування управлінських рішень щодо виходу реальних проектів із інвестиційної програми підприємства

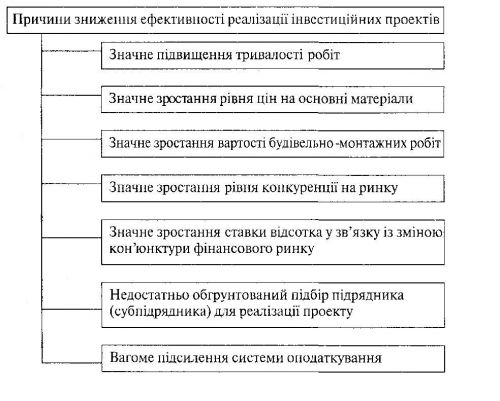

2. Встановлення причин, які зумовлюють зниження ефективності реалізації окремих інвестиційних, проектів підприємства здійснюється, як правило, керівниками проектів та інвестиційними менеджерами (із залученням у необхідних випадках незалежних експертів). До числа основних цих причин належать (рис. 7.3):

1) значне підвищення тривалості виконання робіт. Воно призводить, як правило, до перевитрати інвестиційних витрат, піддає проект додатковим ризикам негативного впливу факторів зовнішнього середовища, визначає термін отримання інвестиційного прибутку;

2) значне зростання рівня цін на основні матеріали. В окремі періоди (будівельного сезону, зниження обсягу пропозиції на ринку тощо) зростання цін на основні види матеріалів може істотно обігнати загальний індекс інфляції. Якщо такий період співпадає з піком будівельного циклу здійснення інвестиційного проекту, ефективність його реалізації значно знизиться через зростання обсягу інвестиційних витрат (при незмінності показників очікуваного інвестиційного прибутку);

Рис. 7.3. Основні причини, які викликають зниження ефективності реалізації окремих реальних інвестиційних проектів підприємства

3) значне зростання вартості виконання будівельно-монтажних робіт. Воно тягне за собою ті ж негативні наслідки для ефективності інвестиційного проекту, який реалізується, що і в попередньому випадку;

4) значне зростання рівня конкуренції на ринку. Це може трапитися за рахунок появи нових вітчизняних виробників аналогічної продукції чи її імпорту. Це може спричинити зниження рівня цін на продукцію, приріст якої підприємство забезпечує за рахунок реалізації інвестиційного проекту. При незмінному рівні інвестиційних витрат це призведе до зниження суми та рівня розрахункового інвестиційного прибутку у процесі наступної експлуатації проекту;

5) значне зростання ставки відсотка у зв´язку із зміною кон´юнктури фінансового ринку. Це викликає негативні економічні наслідки за тими інвестиційними проектами, у складі інвестиційних ресурсів яких позичкові джерела фінансування займають високу питому вагу, збільшуючи інвестиційні витрати, воно призводить одночасно до зростання ризику неплатоспроможності підприємства;

6) недостатньо обгрунтований підбір підрядника (субпідрядника) для реалізації проекту. Технологія здійснення робіт, парк механізмів підрядника (субпідрядника) можуть не відповідати особливостям реалізації конкретного інвестиційного проекту. Це, як правило, призводить до підвищення тривалості виконання робіт, низької якості робіт (яка далі відіб´ється на ефективності експлуатації об´єкта) та незаплановані витрати, що збільшать плановий обсяг інвестиційних витрат;

7) вагоме підсилення системи оподаткування. Це призводить не тільки до зниження суми чистого інвестиційного прибутку, але і взагалі може «стимулювати» припинення відповідної інвестиційної діяльності.

3. Формування системи критеріїв виходу реальних проектів із інвестиційної програми підприємства базується на раніше розглянутому головному критерії та обмежуючих умовах відбору проектів в інвестиційну програму.

Основним критерієм для прийняття такого рішення повинно служити очікуване значення чистого приведеного доходу чи внутрішньої ставки прибутковості за інвестиційним проектом в умовах його реалізації, які змінилися. Продовження реалізації інвестиційного проекту можливе тільки при дотриманні наступних вимог:

а) чистий приведений дохід продовжує залишатися позитивною величиною;

б) внутрішня ставка доходності відповідає наступній нерівності:

ВСД > СВ + Пр + Пл, (7.1)

де ВСД - значення внутрішньої ставки доходності за інвестиційним проектом в умовах його реалізації, які змінюються;

СВ - середня ставка відсотка (яка враховує фактор інфляції) на фінансовому ринку;

Пр - рівень премії за ризик, пов´язаний із здійсненням реального інвестування у відсотках;

Пл - рівень премії за ліквідність з урахуванням прогнозованого збільшення тривалості реалізації інвестиційного проекту.

Разом з основними критеріями може бути використана і система додаткових критеріїв прийняття рішення про вихід із програми. Такими критеріями можуть бути:

• зростання тривалості інвестиційного циклу до початку ефективної експлуатації об´єкта (наприклад, більше трьох років);

• збільшення тривалості періоду-окупності інвестицій за проектом (наприклад, більше п´яти років);

• зниження передбаченого у бізнес-плані строку можливої експлуатації об´єкта (наприклад, більше ніж на 30%);

• зниження іміджу компанії за рахунок раніше не врахованих обставин, пов´язаних з вибором та реалізацією інвестиційного проекту та інші.

Кількісне значення вищенаведених додаткових критеріїв кожна компанія встановлює самостійно з урахуванням цілей та особливостей своєї інвестиційної діяльності.

4. Визначення найбільш ефективних форм виходу реальних проектів із інвестиційної програми підприємства здійснюється у тому випадку, якщо за реалізованим проектом у силу від´ємного впливу окремих з вищеназваних (чи інших) факторів слід очікувати подальше вагоме зниження їх ефективності. Основними з цих форм є:

• відмова від реалізації проекту до початку робіт;

• продаж частково реалізованого інвестиційного проекту у формі об´єкта незавершеного будівництва;

• продаж інвестиційного об´єкта на стадії початку його експлуатації у формі цілісного майнового комплексу;

• залучення на будь-якій стадії реалізації інвестиційного проекту додаткового стороннього пайового капіталу з мінімізацією своєї частки пайової участі в інвестуванні;

• акціонування інвестиційного проекту на будь-якій стадії його реалізації з мінімізацією своєї частки акціонерного капіталу в ньому (якщо проект структурно може бути виділений у цілісний майновий комплекс);

• окремий продаж основних видів активів інвестиційного проекту, який закривається;

• ініційована підприємством процедура банкрутства (на стадії постінвестиційної експлуатації реального проекту).

5. Розробка процедури прийняття та реалізації управлінських рішень, пов´язаних з виходом реальних проектів із інвестиційної програми підприємства передбачає:

• визначення складу власних та незалежних експертів, які приймають участь у підготовці до відповідного інвестиційного рішення; визначення складу вищих менеджерів підприємства, уповноважених приймати такі рішення;

• визначення граничних строків прийняття таких рішень при ефективності окремих реалізованих проектів, яка знижується;

• визначення найкращих форм реалізації таких рішень з позицій забезпечення максимізації ліквідаційної вартості реалізованого інвестиційного проекту;

• вибір найбільш прийнятних строків реалізації таких рішень.

Можливості та форми швидкого «виходу» проекту із інвестиційної програми підприємства повинні розглядатися ще на стадії його розробки (разом з оцінкою та страхуванням інвестиційних ризиків). У процесі вибору конкретних форм такого «виходу» слід виходити із економічних критеріїв і перш за все - із мінімізації втрат інвестиційного капіталу.

В цілях забезпечення формування запланованого інвестиційного прибутку паралельно з обгрунтуванням рішення про «вихід» проекту з інвестиційної програми, повинно готуватися рішення про можливі форми найбільш ефективного реінвестування капіталу.