Гроші та кредит

Ринок цінних паперів, його суть та структура

Сьогодні Україна реалізує свою можливість створити ринок цінних паперів на основі впровадження вищих європейських і світових стандартів.

Він охоплює частину кредитного ринку з його операціями щодо випуску й обігу боргових інструментів і повністю ринок інструментів власності та їхні похідні.

Ринок цінних паперів - це функціональна система фінансового ринку, яка сприяє акумулюванню капіталу для інвестицій у виробничу і соціальну сфери, стимулює структурну перебудову економіки, підвищує добробут громадян коштом доходів від вкладання грошових ресурсів у цінні папери і вільне розпорядження доходами.

В такому розумінні ринок цінних паперів становить частину ринку позичкових капіталів. На ньому здійснюється емісія та купівля-продаж цінних паперів, на основі законів попиту та пропозиції формуються ціни, складаються відносини співволодіння (акції, паї) чи позики (облігації, векселі) й похідні від них.

Міжнародно визнаними стандартами ринку цінних паперів стали принципи прозорості, відкритості й доступності, впорядкованості і конкурентності. У відповідності з цими принципами фондовий ринок в Україні складається з двох сегментів: біржового і позабіржового ринків.

Метою вивчення даної теми є оволодіння основоположними засадами організації фондового ринку, з´ясування суті фондової біржі як самоврядного безприбуткового акціонерного товариства, яке сприяє фізичним і юридичним особам у купівлі-продажу цінних паперів, центрального депозитарію, клірингового банку, організації операцій з цінними паперами у паперовій і нематеріальній формах, з´ясування особливостей функціонування позабіржової торгівельної системи.

Ринок цінних паперів в Україні вже набув такої організаційної структури:

Структура ринку цінних паперів

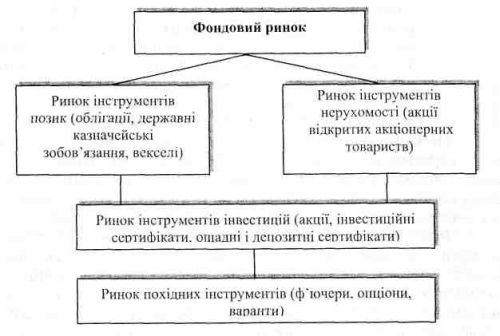

Водночас ринок цінних паперів є також особливим сегментом фінансового ринку, що представляє собою механізм перерозподілу капіталу між кредиторами і позичальниками на основі трансформації тимчасово вільних грошових коштів у грошовий капітал, що надається в позику на умовах повернення і за певну плату у вигляді відсотка. В економічній літературі категорія «ринок цінних паперів» часто виражається терміном «фондовий ринок». Як сегмент фінансового ринку він складається з таких елементів:

Схема показує, що фондовий ринок є багатоаспектною складною економічною системою, на основі функціонування якої ринкова економіка:

1) акумулює капітал для інвестицій у виробничу і невиробничу сфери;

2) відображає сукупність економічних відносин, які виникають під впливом співвідношення попиту і пропонування позичкового капіталу;

3) головним завданням фондового ринку є створення умов для нормального розміщення інвестицій. Ринок об´єктивно висвітлює найефективніші галузі і сфери економіки, в які вливається капітал через купівлю-продаж цінних паперів;

4) для нормального функціонування ринку цінних паперів важливими є два аспекти: саморегулювання і державно-планове регулювання. В свою чергу саморегулювання можна розглядати як індивідуальне - дотримання морально-етичних норм і правил поведінки кожним з учасників ринку, і колективне - відпрацювання правил і положень, які мають виконуватися колективними учасниками ринку цінних паперів. Державне регулювання ринку цінних паперів охоплює формування єдиної державної політики й адаптацію його до міжнародних стандартів, координацію і контроль за випуском в обіг цінних паперів та їх похідних, захист прав інвесторів шляхом здійснення заходів і санкцій проти порушників, сприяння розвитку ринку цінних паперів, узагальнення досвіду і підготовки пропозицій з удосконаленням системи обігу цінних паперів. На відміну від банківського кредитування, яке надає переважно короткострокові позички, цей ринок шляхом розміщення на ньому, скажімо, облігаційної позики дозволяє отримати грошові кошти навіть на кілька десятиліть, а, реалізуючи акції, можна забезпечити капітальне фінансування на безстроковій основі.

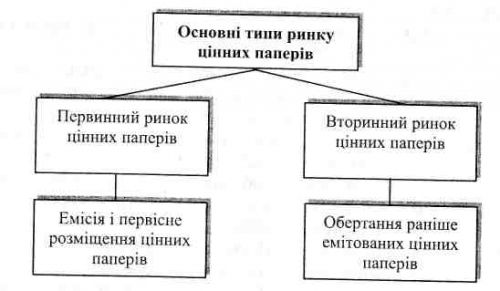

Ринок цінних паперів становить частку ринку позичкових капіталів. На ньому здійснюється емісія та купівля-продаж цінних паперів. Через участь банків, спеціалізованих кредитно-фінансових установ і фондової біржі тут акумулюються грошові нагромадження підприємств, банків, держави і приватних осіб з метою спрямування у виробниче і невиробниче інвестування. Розрізняють два типи ринку цінних паперів первинний і вторинний, їх взаємодію можна відобразити так:

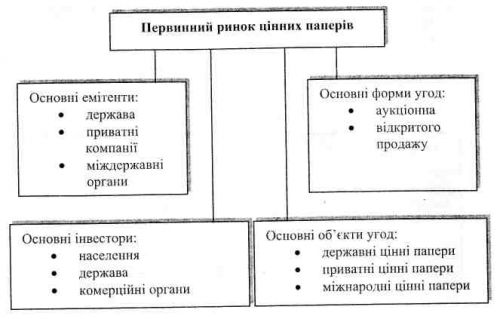

Внаслідок продажу акцій та облігацій на первинному ринку емітент отримує необхідні йому фінансові ресурси, а цінні папери зосереджуються у перших покупців. Провідними елементами первинного ринку є:

Тут емітент проти відповідно узгодженої суми грошей передає свій титул власності для інвестицій іншим особам. Як правило, обіг цінних паперів на первинному ринку охоплює лише нові випуски цінних паперів (переважно торгово-промислових корпорацій). Цим актом через первинний оборот цінних паперів здійснюється фінансування розширеного відтворювального процесу підприємств і фірм. На ньому можуть діяти колективні інвестори, в тому числі комерційні банки, страхові компанії пенсійні та інвестиційні фонди тощо. Але, якщо роль первинного ринку у повоєнний період в Європі швидко зростала, то нині більшу активність проявляють фондові біржі, на яких рух цінних паперів продовжується переважно відособлено від емітентів. Тобто первинний ринок, пропустивши через себе нові випуски акцій та облігацій, забезпечує наступне функціонування вторинного ринку.

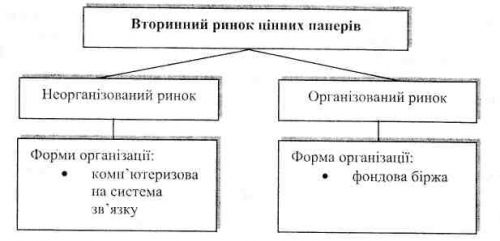

Основу вторинного ринку становить фондовий ринок: біржовий та позабіржовий або організований і неорганізований.

Вторинний ринок діє тому, що первинний інвестор користується своїм правом і перепродує цінні папери іншим особам, а вони - вільні у своєму виборі - перепродують їх наступним вкладникам. Внаслідок цього ті цінні папери, що пройшли випробування первинним ринком і довели свою належну життєздатність, попадають у наступний оборот, що діє без участі того акціонерного товариства, яке їх випустило і започаткувало розміщення.

Вони постійно купуються і продаються, переходять від одних власників до інших, втрачають чи набувають курсову ціну. Навіть дивіденди за ними досить часто за угодою з емітентом сплачує генеральний торгівець. Очевидно, що якби не було повномасштабного вторинного ринку, то не було б ліквідності цінних паперів і ефективного первинного ринку. Діючий механізм вторинного ринку не тільки забезпечує ліквідність цінних паперів, тобто здатність негайно перепродуватись, а і стимулює довіру вкладників та бажання купувати нові фондові папери. Загалом, цим суттєво посилюється процес повнішого акумулювання ресурсів суспільства в інтересах забезпечення динамічного зростання виробництва.

Звичайно, через дрібних і середніх інвесторів і на вторинному ринку здійснюється певна частина фінансування відтворювального процесу. Але спекулятивні біржові операції, в основному, зосереджуються навколо переходу титулу власності й перетасовки контролю між різними фінансовими групами.

Особливістю діяльності сучасної біржі стає реалізація значної частини акцій індивідуальними інвесторами. Водночас створення умов для найширшої торгівлі цінними паперами з метою надання можливостей власникам реалізувати їх у найкоротший час за невеликих варіацій курсів і невисоких реалізаційних витратах - головне у діяльності вторинного ринку. Якби не було вторинного ринку або діяла обмежена чи ускладнена перешкодами організація наступних перепродаж цінних паперів, то це обмежило б бажання інвесторів вкладати тимчасово вільні кошти у всі чи частину цінних паперів, а суспільство втратило б важливе джерело інвестування. Підприємства, особливо нові, не отримали б необхідної грошової підтримки для вдосконалення й розширення виробництва.