Гроші та кредит

Комерційні банки, їх види й правові основи організації

Комерційні банки - кредитні установи, що здійснюють універсальні банківські операції для підприємств, установ і населення головним чином за рахунок грошових коштів, залучених у вигляді внесків і депозитів. Зосереджуючи тимчасово вільні кошти і грошові вклади, комерційні банки надають їх у строкове використання позичальникам у формі кредитів, виступають посередниками у взаємних платежах і розрахунках між підприємствами, установами і фізичними особами, беруть участь у регулюванні грошового обігу країни, в тому числі і у випуску в обіг нових грошей, здійснені операції із золотом, чужоземною валютою тощо. Посередництво у кредитах і платежах робить комерційні банки учасниками безготівкових розрахунків, які акумульовані кошти перетворюють у капітал і створюють додаткові платіжні засоби.

При цьому комерційні банки не можуть самостійно здійснювати емісію готівкових коштів, що є монополією Національного банку. Законодавством України комерційним банкам забороняється брати участь у сфері матеріального виробництва і торгівлі матеріальними цінностями.

Водночас, вони на договірних засадах здатні здійснювати кредитне, розрахунково-касове й банківське обслуговування своїх клієнтів, розміщувати грошові вклади, вести рахунки банків-кореспондентів.

Принципи банківського кредитування

|

Назва принципу |

Економічний зміст |

|

Строковість |

Повернення позики у строки, що передбачені кредитною угодою |

|

Поворотність |

Надання чужої власності у тимчасове користування позичальника і повне повернення вартості основного боргу |

|

Платність |

За користування позикою позичальник сплачує банківській установі додаткову суму у вигляді процентів |

|

Цільовий характер |

Вкладання позичених коштів у конкретно вказані господарські процеси |

|

Забезпеченість |

Відповідність між заборгованістю за позикою і вартістю майна, що є заставою за позику |

|

Диференційований підхід |

Практично індивідуальний підхід до визначення величини позичкового процента для будь-якого |

Провідними аспектами діяльності комерційних банків України стали: а) фінансування капітальних вкладів за дорученням клієнтів; б) випуск платіжних документів і цінних паперів (чеків, акредитивів, векселів, акцій, сертифікатів, облігацій тощо); в) купівля-продаж і зберігання цінних паперів держави й інших емітентів; г) видача гарантій та інших зобов´язань за третіх осіб; д) касове виконання державного бюджету; e) купівля і продаж іноземної валюти і дорогоцінних металів; є) здійснення довірчих і консалтингових операцій; ж) придбання прав вимоги, тощо.

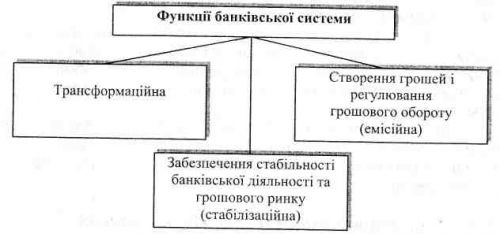

Функції банківської системи в ринковій економіці

Комерційні банки в залежності від різних критеріїв класифікуються так:

1. За формою власності комерційні банки поділяються на унітарні та колективні. Унітарні банки мають одного власника в особі держави чи приватної особи. До унітарних банків України належать Ощадбанк і Ексімбанк, статутні фонди яких сформовано за рахунок бюджетних коштів і коштів державних установ. Створення приватних банків законодавством України не передбачене. Тому всі інші банки засновано як банки з колективною формою.

2. Деталізація і диференціація банків залежно від спеціалізації з обслуговування конкретного типу клієнтури здійснюється так: біржові, страхові, кооперативні та інші банки. Банки з галузевою спеціалізацією переважно обслуговують клієнтів певної галузі. Такими є банки: Промінвестбанк, Укрсоцбанк, Легбанк, Енергобанк, банк «Надра», Автозазбанк, Укрнафтобанк та ін.

3. Функціональна спеціалізація банків формує інвестиційні, інноваційні, ощадні, іпотечні та інші банки. В Україні таким є Укрінбанк. Дуже актуальна проблема створення іпотечних банків, інвестиційних та інших функціональних банків.

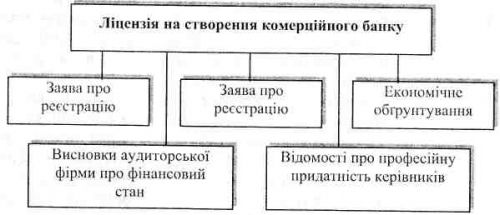

4. У відповідності до ознак надходження акціонерного капіталу, що формує статутний фонд комерційного банку, вони класифікуються як банки без іноземного капіталу, із 100-процентним іноземним капіталом, змішаною формою власності. Дозвіл на створення комерційного банку надає Національний банк України шляхом реєстрації на підставі таких документів:

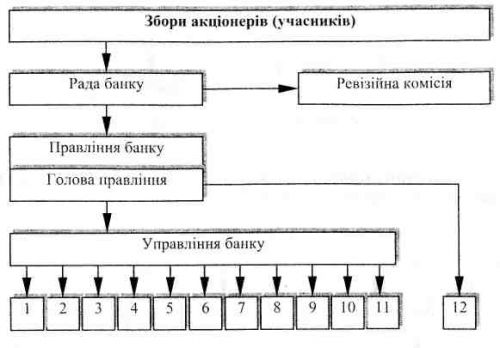

Ефективність діяльності банків, досягнення їх основних цілей значною мірою залежить від рівня управління та організаційної структури комерційного банку. Організаційна структура банку складається як логічний результат взаємовідносин рівнів управління й функціональних підрозділів і визначається, насамперед, характером здійснюваних ним операцій. На цій підставі розрізняють універсальні банки і спеціалізовані. Приміром, типову структуру універсального банку можна зобразити так:

Функціональними підрозділами в даній схемі є:

1. управління, прогнозування діяльності банку;

2. управління маркетингу, розвитку банку і зв´язків з клієнтами;

3. кредитне управління;

4. валютне управління;

5. управління депозитних і вкладних операцій;

6. управління цінних паперів, інвестиційної і біржової діяльності;

7. управління грошового обігу та розрахунково-касового обслуговування;

8. управління посередницьких операцій;

9. управління аналізу і статистики;

10.управління філіями банку;

11.управління автоматизації банківських технологій, інформаційно-комунікаційних систем;

12.служби банку (відділ кадрів, бухгалтерія, юридичний відділ, адміністративно-господарський відділ).

Банківські операції пов´язані з рухом особливого товару -грошей. В сучасній банківській практиці розрізняють чотири групи банківських операцій:

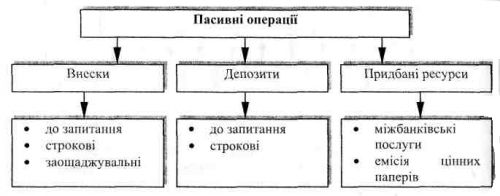

Пасивні операції відображають діяльність банку, за допомогою якої формуються банківські ресурси:

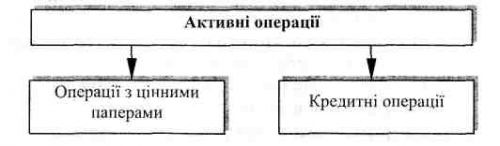

Активні операції проводяться банками з метою прибуткового використання і розміщення залучених у ході пасивних операцій коштів:

Банківські послуги - це певні сукупні дії банків, спрямовані на задоволення потреб клієнтів з метою збільшення доходу від банківської діяльності. Вони здійснюються банком за дорученням клієнта, за його рахунок та, як правило, від його імені. Оскільки банк виступає агентом свого клієнта, то банківські послуги називають агентськими, комісійними. Це тому, що банк за їх виконання отримує комісійну винагороду, розмір якої визначається угодою між банком і клієнтом.

Застосовується кілька класифікацій банківських послуг. Найпоширенішою є їх поділ на:

а) традиційні, що є супутніми традиційним банківським операціям. До них належать:

• розрахунково-касові;

• кредитні;

• валютні;

• депозитні операції тощо;

б) нетрадиційні банківські послуги. Тобто раніше вони не належали до характерних банківських операцій, а з´явилися у практиці відносно недавно. До них відносять:

• гарантійні;

• посередницькі (брокерські);

• трастові (довірчі);

• консалтингові та ін.;

в) інші операції банків. Провідними серед них є:

• операції з векселями;

• факторингові;

• лізингові;

• консорціумні;

• фондові;

• валютні;

• міжбанківські операції;

• операції фінансування капітальних вкладень;

• розрахунково-касові операції.

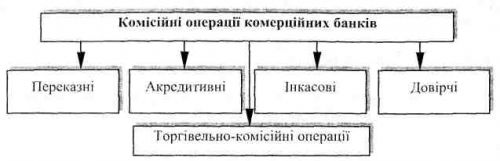

Важливе місце у вартості банківського продукту посідають комісійні операції комерційних банків:

Кредитні операції комерційних банків:

|

Активні |

Пасивні |

|

Торгівельно-промислова позика |

Внески до запитання |

|

Позика під заставу нерухомості |

Ощадні внески |

|

Позика органам влади |

Термінові депозити |

|

Позика приватним особам |

Інші пасивні операції |

|

Позика під цінні папери |

|

|

Інші активні операції |

Рекомендована література

1. Закони України «Про банки і банківську діяльність» // Законодавчі та нормативні акти з банківської діяльності. - К., 1996. - Вип. 1.

«Про фінансові послуги та державне регулювання ринків фінансових послуг» від 12.07.2001. - № 2664 - III; «Про лізинг» від 16.12.1997. - № 723/97 - ВР; «Про відповідальність за несвоєчасне виконання грошових зобов´язань» від 22.11.1996. - № 543/96-ВР. Постанова Кабінету Міністрів України «Про положення про реєстр неплатоспроможних підприємств та організацій» від 25.11.1996. -№ 1403.

Лист Національного банку України «Рекомендації щодо оцінки комерційними банками кредитоспроможності та фінансової стабільності позичальника» від 02.06.1994. - № 23011/79.

2. Бедринець М.Д. Кредитні спілки в системі фінансового забезпечення діяльності малого бізнесу // Фінанси України. - 2001.-№7.

3. Вітлиньський В.В., Пернарівський О.В. Оцінка кредитоспроможності позичальника та ступеня кредитного ризику банку // Фінанси України. - 1999. - №12.

4. Василик О. Проблеми вдосконалення бюджетної та банківської системи України // Банківська справа. - 1998. - № 3. - О 44.

5. Внукова Н. Факторинг: проблеми та шляхи розвитку в Україні // Банківська справа. - № 3. - О 36.