Гроші та кредит

Форми і види кредиту

Складність кредитних відносин і багатовікова історична практика розвитку сформували чисельні форми кредиту. Зокрема, в залежності від об´єкту кредитування розрізняють грошову і товарну форми кредиту.

В товарній формі кредитні відносини виникають між продавцями і покупцями за умов отримання товару чи послуги покупцем з відстроченням платежу. Дана форма кредиту охоплює комерційний кредит, який товаровиробники надають один одному у формі продажу товарів і наданні послуг з відстрочкою платежу. Регулюються відносини комерційного кредиту за допомогою векселів та інших платіжних засобів. Погашення комерційного кредиту здійснюється такими способами:

а) оплатою комерційного кредиту боржником за допомогою векселя;

б) шляхом передачі векселя іншій юридичній особі (крім банків та інших кредитних установ;

в) шляхом переоформлення комерційного кредиту у банківський.

Відродження комерційного кредиту в Україні обмежує монопольне становище банків та дозволяє резидентам самостійно розпоряджатися тимчасово вільними ресурсами, прискорювати збут товарів і зменшувати час перебування капіталу в товарній формі. В ході реалізації Закону України «Про обіг векселів в Україні» втілюються у життя й інші переваги механізму комерційного кредиту: оперативність, технічна простота оформлення, зростання обсягів безготівкового обороту, врегулювання дебіторської й кредиторської заборгованості в рамках договірних відносин і оформлення їх векселем. Водночас зростає взаємозалежність і взаємоконтроль між учасниками кредитних відносин.

Грошова форма кредиту виникає тоді, коли кошти використовуються не як простий посередник в обміні, а як гроші за для отримання прибутку, що набуває форми позичкового капіталу. Основу функціонування грошової форми кредиту становлять закономірності кругообігу капіталу в процесі відтворення, коли в окремих учасників економічних відносин з´являються тимчасово вільні кошти, а в інших виникає потреба в позичкових коштах. Ринок позичкових коштів, зосереджуючи їх у незалежних посередників, надає доступ усім бажаючим до необхідних грошових ресурсів.

За суб´єктами кредитних відносин розрізняють чотири види кредиту:

• комерційний кредит, який надається товаровиробниками один одному у вигляді продажу товарів з відстрочкою терміну платежу, що оформляється переважно векселями;

• банківський кредит надається банками, як правило, у грошовій формі. На кредитному ринку банки виступають одночасно і кредиторами і позичальниками;

• державний кредит надається юридичними та фізичними особами державі в особі її центральних (казначейство, міністерство фінансів тощо) та місцевих органів влади. Реалізується Державний кредит у формі емісії та розміщення державних позик;

• міжнародний кредит надається у формі позичкових капіталів однієї країни іншій у тимчасове використання на засадах поворотності, строковості, платності. Суб´єктами міжнародного кредиту виступають банки, фірми, держави, міжнародні кредитно-грошові організації.

За рівнем розвитку і обсягами провідним видом кредиту в ринковій економіці є банківський кредит. З відомих різновидів доцільно розглянути таку класифікацію банківських кредитів.

|

Види класифікації |

Види банківського кредиту |

|

За призначенням |

• на виробничі цілі (юридичним особам під заставу основних засобів і обігових коштів) • споживацький кредит (фізичним особам) |

|

За строками користування |

• короткострокові (до 1 року) • середньострокові (до 3 років) • довгострокові (понад 3 роки) |

|

За формою забезпечення |

• забезпечені заставою (майном, цінними паперами, майновими правами) • гарантовані (банками, фінансами чи майном третьої особи) • з іншим забезпеченням (поручительське свідоцтво страхової кампанії) • незабезпечені (бланкові) |

|

За ступенем ризику |

• стандартні • нестандартні • сумнівні • незабезпечені • безнадійні |

|

За методами надання |

• у разовому випадку • відповідно до відкритої лінії • гарантійні (за потребою із заздалегідь обумовленою датою надання) |

|

За строками погашення |

• водночас • на виплату • достроково (за вимогою кредитора або за заявою позичальника) • з регресом платежів • після закінчення обумовленого періоду (місяць, квартал тощо) |

В умовах ринкової економіки основними видами матеріального кредиту є вексельний і лізинговий кредит.

Вексельними кредитами реалізуються ділові угоди шляхом видачі векселів у розрахунок за поставлені у кредит товари, надані послуги чи виконані роботи. До цієї форми кредиту відносяться ті підприємства, які не володіють значним вексельним кредитом, але, як правило, потребують додаткових оборотних коштів, а продавець товару не бажає надавати комерційного кредиту, бо в нього самого можуть існувати проблеми ліквідності. Провідними формами вексельного кредиту є: по-перше, отримання банківських векселів і наступні розрахунки за їх допомогою; по-друге отримання грошей під заставу векселів; по-третє, дисконт векселів у банках та ін. Головними перевагами вексельного кредиту є його нижча вартість і спрощений механізм отримання.

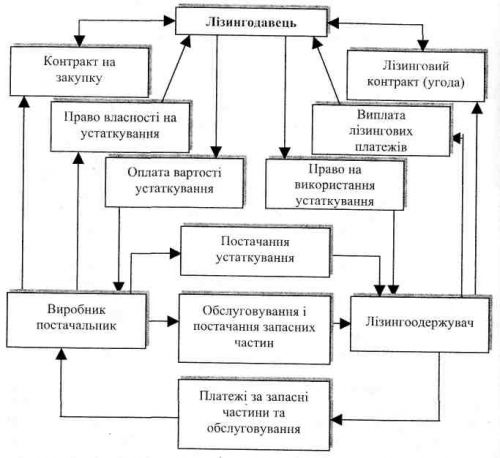

Лізинговий кредит - це відносини між незалежними особами з приводу передачі в оренду засобів праці, а також фінансування набуття рухомого і нерухомого майна на певний строк. Лізинг відноситься до однієї з форм товарного кредиту, що нині стала в країнах з ринковою економікою провідною формою оновлення основного капіталу. Він охоплює участь трьох суб´єктів: ринкові відносини підприємств, що виготовляють обладнання; орендодавців (лізингові компанії); орендарів (підприємства й організації, які отримують у свій оборот матеріальні цінності на певний час. Здебільшого - це довгострокова оренда, яка передбачає в кінцевому підсумку повернення орендованого майна його юридичному власникові або збереження за ним права власності. За деякими формами лізингу передбачено переважний перехід власності до орендаря. Тут лізингова угода подібна продажу товару на виплату, з тією тільки різницею, що власники змінюються не на початку угоди, а на кінець її виконання.

З цих позицій лізингові угоди є своєрідною формою фінансування капітальних вкладень, які можуть поділятися на два види:

1) Оперативний лізинг, що передбачає використання машин, обладнання тощо з неповною його окупністю. В свою чергу оперативний лізинг охоплює наступні різновиди:

• рейтинг - короткострокові угоди оренди строком від одного дня до одного року без права наступного придбання орендованого майна;

• хайринг - середньострокова оренда, що передбачає здачу майна в найом від одного року до трьох. Цим передбачається багаторазова передача майна, машин і обладнання від одного орендаря до іншого аж до завершення повної амортизації.

2) Фінансовий лізинг - оренда з виплатою протягом точно визначеного періоду сум повної амортизації капітальних вкладень і отримання належного прибутку орендодавцем. Фактично, ця форма лізингу означає кредитування купівлі без обмеження можливості товаровиробників використати власні кошти на додаткові закупівлі матеріалів і сировини з метою розширення виробництва.

Особливості взаємозв´язків між учасниками лізингового кредиту розкриває схема.

Взаємовідносини учасників лізингової угоди

Розширення кредитування в процесі зростання збуту забезпечує факторинг.

Факторинг - це різновид товарно-комісійних операцій, пов´язаних з кредитуванням обігового капіталу клієнта, що вимагають інкасування його дебіторської заборгованості, кредитування і гарантію від кредитних і валютних ризиків. Факторингові операції (від англ. factor - комісіонер, посередник) означають продаж неоплаченого рахунку з передаванням прав вимоги погашення боргу і негайною оплатою боргового зобов´язання. В результаті цього клієнт, що продав дебіторський борг, отримує від банку грошові кошти розміром 80-90% суми боргу. Залишок 10-20% суми боргу банк тимчасово депонує до погашення боргу, після чого і у відповідності до умов угоди привласнює як плату за кредит. Цим авансуються боргові кошти клієнта і прискорюється швидкість обертання його капіталу. Впровадження факторингу в кредитно-фінансову сферу України стимулюватиме обіг грошей і товарів, знижує ризик неплатежів й інші економічні та фінансові ризики підприємств.

В сучасних міжнародних розрахунках все частіше використовуються операції кредитування експортерів на основі форфетингу. Форфетинг - це безоборотний дисконт пакету векселів однієї дати видачі, але різних строків погашення, шляхом купівлі їх комерційним банком у експортера. Пред´явника векселів для безоборотного їх врахування і отримання дисконтової суми, називають форфетистом, а банк – форфетором.

Рух вартості в сфері товарного обміну, що визначає зміст кредитних операцій в колишній радянській економіці після так званої кредитної реформи 1930 p., фактично було ліквідовано. Лише у 80-ті роки кредитні відносини обмежено почали відроджуватися. Тільки в той час було започатковано використання комерційного кредиту. Але відсутнім був кредит для капітального будівництва, не існував іпотечний кредит, жорстко централізованим і обмеженим був банківський кредит. Усі кошти для кредитування виділялися централізовано для конкретних позичальників на визначені цілі і в межах вказаних сум (лімітів).

В сучасній перехідній економіці України роль відновлювальних форм кредиту швидко зростає. Розширюються сфери застосування кредитних відносин, формується необхідна інфраструктура кредитного ринку, вдосконалюються методи кредитування й управління кредитним процесом. Розширюються права і можливості комерційних банків та інших клієнтів. Розвиток акціонерних товариств стимулює розширення кредитних операцій з цінними паперами, кредитування під заставу цінних паперів, зростає роль кредиту як провідного джерела інвестицій, прискорення руху й оновлення суспільного капіталу.

Вивчаючи форми та види кредиту, студенти повинні вміти пояснити їх походження і практичне застосування, складність економічної суті кредиту, багатоманітність критеріїв класифікації форм кредитованих коштів, форм власності і розмаїття суб´єктів кредитних відносин та строків використання позички. В залежності від форми і порядку оформлення кредитних відносин провідні види кредиту і механізми їх дії аналізуються так.

|

Товарний кредит |

Комерційний кредит |

|

|

Банківський кредит |

Грошовий кредит |

|

|

Державний кредит |

||

|

Споживацький кредит |

||

|

Міжнародний кредит |

||

Аналіз форм і видів кредиту має охоплювати специфіку їх використання, переваги і недоліки застосування, інфраструктуру реалізації, взаємодію із загальною системою кредитних відносин.