Гроші та кредит

Межі кредиту

Межі кредиту визначаються таким рівнем розвитку кредитних відносин, в якому процес реалізації кредиту врівноважує попит і пропозицію на кредитні ресурси в умовах стабільної, помірної і доступної для переважної більшості нормально функціонуючих позичальників процентної ставки. На мікроекономічному рівні межі кредиту визначаються: а) обсягами попиту на кредит з боку позичальників за номінальної ставки банківського кредиту і доступної ринкової ставки позичкового процента; б) характером коливання потреб позичальника в основному й оборотному капіталі; в) станом забезпеченості позичальника власним капіталом й ефективності його використання; г) ефективністю і окупністю проектів, на реалізацію яких позичаються кошти. За таких умов динаміка банківського відсотка стає основним показником дотримання і порушення меж кредиту. Суб´єктивні спроби підвищити рівень кредитування неминуче ведуть до появи в обороті зайвих платіжних засобів і негативних наслідків для окремих підприємств і економіки в цілому. І навпаки, швидке зростання банківського відсотка свідчить про недостатньо пропозицію кредиту, тобто порушення меж кредиту і недокредитування економіки.

Макроекономічний рівень меж кредиту охоплює об´єктивний обсяг кредитних вкладень в економіку в цілому, охоплюючи усі індивідуальні мікромежі кредиту. Він формується під дією обсягів і темпів зростання ВВП, структури і рівня розвитку фінансової системи і стану державних фінансів, цілей і методів реалізації державної грошово-кредитної політики, розвитку ринкових відносин тощо.

Характерні ознаки кредиту в ринковій економіці

|

Позичальники |

Як правило, ними виступають суб´єкти господарювання, що тимчасово потребують додаткових ресурсів |

|

Кредитори |

Переважно банківські установи, кредитно-фінансові заклади, суб´єкти господарювання |

|

Кредитні ресурси |

Гроші, надані в позику позичальником, використовуються як капітал (на виробничі потреби). Тимчасово вільні матеріальні цінності |

|

Джерело позичкового процента |

Прибуток, що отриманий від використання позичених коштів |

|

Мета використання кредиту |

Як механізм ефективного перерозподілу капіталів у суспільному виробництві для вирівнювання норми прибутку |

За допомогою кредиту відбувається стимулювання економічного зростання, забезпечується перелив капіталу у найефективніші сфери господарського життя суспільства, підвищується ефективність грошового обігу. Він є важливим інструментом державного регулювання економічних процесів.

Поглиблюючи знання, студенти мають з´ясувати особливості фінансової і кредитної сфер грошового обороту, оволодіти фінансовими і кредитними методами перерозподілу коштів, оцінювати переваги і недоліки кожного з них та знати сфери їх застосування. Механізм кредитування склався історично на основі неспівпадіння періодів виробництва і реалізації виробленої продукції, розривів у часі надходження і видатків товаровиробників, сезонності виробничих і збутових періодів. Внаслідок цього у одних товаровиробників тимчасово вивільняються кошти, а в інших виникає нагальна потреба у додаткових ресурсах для задоволення потреб підтримання безперервності виробничих процесів. Так на основі реальних процесів склалася система мобілізації тимчасово вільних коштів та їх спрямування туди, де склалася тимчасова нестача або виникла потреба у додаткових коштах на розширення виробництва і реалізації товарів, що в сукупності складає економічну суть одного з найскладніших понять - кредиту.

Студенти мають засвоїти, що передумовами виникнення кредитних відносин були достатньо високий рівень розвитку продуктивних сил і товарного виробництва, що забезпечило високу ефективність господарювання економічних агентів і сформувало високу довіру взаємовідносин між ними. Можливості для використання чужої власності у господарському обороті іншого суб´єкту економічних відносин сформувалися на основі здатності капіталу в процесі свого руху розділятися на капітал-власність, який і породив суб´єкта кредитних відносин - кредитора, та капітал-функцію, що творить позичальника.

Кредитором стає суб´єкт кредитних відносин, який надав позичку іншій особі у тимчасове використання. Джерелами позички можуть бути як власні, так і позичені кошти. На певному етапі розвитку кредитних відносин кредитні функції зосередилися у спеціалізованих фінансових закладах - банках, які здатні акумулювати тимчасово вільні кошти багатьох кредиторів.

Позичальником виступає той суб´єкт кредитних відносин, який отримав позичку. Ним може стати будь-яка юридична або фізична особа, яка потребує додаткових коштів. Економічна роль позичальника суттєво відмінна від функції кредитора. Насамперед позичальник не є власником позичених коштів. Отриманням кредитованих цінностей він лише реалізує право тимчасового їх використання. На основі цього склалися загальні принципи кредитування: поворотності, строковості, платності, забезпеченості, цільовий характер використання позички і диференційований підхід до позичальників.

Взаємодія кредитора з позичальником виникає навколо позиченої вартості, яка стає об´єктом кредиту, має бути наявною і фактично передаватися у розпорядження і використання позичальника. Позичена вартість є реальною величиною у формі грошової суми, товарів, виконаних робіт чи наданих послуг і має бути збережена, але не в первісній формі, а за своїм обсягом. Запорукою збереження позиченої вартості є її ефективне використання позичальником. Це стосується і вживання позиченої вартості на виробничі цілі і на особисте споживання. Їх взаємодія на основі передачі і повернення кредитованих ресурсів сформувала механізм захисту інтересів кредитора та забезпечила дієздатність кредитних відносин.

Принципи кредитування - це визначальні правила поведінки банку і позичальника в процесі реалізації кредитних операцій.

Основні принципи банківського кредитування

|

Назва принципу кредиту |

Економічний зміст принципу |

|

Строковість |

Повернення позики в строки, що передбачені кредитною угодою |

|

Довершеність |

Надання позики чужої власності у тимчасове кредитування позичальника і повне повернення вартості основного боргу |

|

Платність |

За користування позикою клієнт сплачує банкові додаткову суму у вигляді процентів |

|

Цільовий характер |

Вкладення позичених коштів у конкретно вказані господарчі процеси |

|

Забезпеченість |

Відповідність між заборгованістю за позикою і вартістю майна, що є заставою за позикою |

|

Диференційований підхід |

Практично, індивідуальний підхід до визначення величини позичкового процента для будь-якого позичальника |

На основі дотримання принципів кредитування виник особливий кредитний механізм, який включає також кредитне планування і управління кредитом, умови і методи кредитування, способи їх кількісного регулювання. В умовах інфляційної нестабільності кредит і механізм його реалізації здатний стати провідним структурним елементом антиінфляційного комплексу заходів досягнення стабільності грошей і економіки.

Реалізація норм кредитного процесу здійснюється на основі наявності матеріальної відповідальності учасників кредитних угод за тимчасово позичену чужу власність, чіткого виконання взятих зобов´язань, економічної відособленості суб´єктів кредитних відносин як власників, що володіють юридичною самостійністю і функціонують на основі комерційного розрахунку, співпадіння економічних інтересів кредиторів і позичальників.

Особливостями кредиту, що відрізняють його від інших економічних категорій, є:

1) позичальник, отримавши кредит, лише реалізує право тимчасового користування наданими коштами чи цінностями (об´єкт кредиту залишається у власності кредитора);

2) суб´єкти кредитних відносин здатні одночасно почергово виступати в ролі кредитора і позичальника;

3) позичальник, щоб отримувати позичку, зобов´язаний пред´явити кредиторові економічні та юридичні гарантії повернення боргу;

4) повернення кредиту (боргу) здійснюється позичальником, а у виключних випадах - третьою особою - гарантом, якщо позичальник неспроможний це зробити сам;

5) конкретний термін повернення кредиту залежить від двох обставин: - особливостей і часу кругообігу коштів і ефективної діяльності самого позичальника. Він розраховує, на який час необхідні кошти і коли він зможе нагромадити їх, щоб погасити позику;

6) можливостей кредитора. На який час у нього з´являються тимчасово вільні кошти, які й стають предметом кредитування;

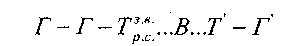

7) характерної рисою кредиту є сплата процентів за користування кредитованими ресурсами як товаром. Формула руху позичкового капіталу має вигляд:

Кредитні відносини реалізуються тоді, коли інтереси кредитора і позичальника відносно конкретних параметрів позики співпадають, насамперед цільового призначення, забезпечення терміну та величини процента.

Основна маса кредитів надається під забезпечення. Захист майнових інтересів кредиторів на випадок можливого невиконання зобов´язань позичальника забезпечується у кредитах під заставу чи під фінансові гарантії. Комерційні банки використовують такі форми забезпечення:

У кредитних угодах студентам важливо з´ясувати складність функціонування відносин передачі власності одних власників у тимчасове використання на зворотній основі повернення і принципах строковості, платності, забезпеченості, цільового характеру і диференційованого підходу до кожного з позичальників. Внаслідок цього укладання кредитної угоди та підписання кредитного договору є серйозним і відповідальним актом для обох сторін угоди. На цій же основі формується єдність інтересів учасників кредитного процесу, забезпечується безперервність їх виробничо-збутової діяльності і можливості розширеного відтворення.

Історично першою формою кредиту став лихварський кредит.

Категорія «лихварство» походить від давньоукраїнського «лихва» - відсоток - і означає надання в позику грошей під великий процент з метою отримання значного зиску (спекулятивних відсотків). Студентам важливо з´ясувати, що навіть сучасні нерівноправні кредитні угоди відображають залишки принципів лихварського кредиту. Приміром, у 2002 р. комерційні банки надавали кредити українським аграріям під ставку 35% річних відсотків. Заставою кредиту повинна ставати сума вартості майна, що у 2 рази перевищує суму наданого комерційного кредиту. При цьому допускалося, що половину заставної суми можна забезпечити майном позичальника, а решту - врожаєм за ціною: 1 т пшениці вартістю 250-300 грн., що у 2 рази нижча від загальноприйнятої світової ціни. Хоч державні дотації дещо обмежували агресивність цих драконівських ставок, але, як правило, їх не вистачало для всіх позичальників.

Комерційним банкам України операція надання позик, що наближають її до лихварства, має бути неприйнятною. Адже ще у процесі еволюційного розвитку капіталістичного виробництва лихварство втратило свою впливовість, а панівні позиції в кредиті посів позичковий капітал. Важливо зрозуміти суттєві відмінності між цими категоріями та відносинами, що складаються на їх основі. Хоч позичковий капітал у банках набуває грошової форми, але фактично він є відокремленою формою виробничого капіталу (промислового чи аграрного). Він формується в процесі обороту продуктивного і торгового капіталу та трудових заощаджень населення, тому банківський прибуток має стимулювати виробників ефективніше використовувати позичені кошти та запобігати їхньому банкрутству.

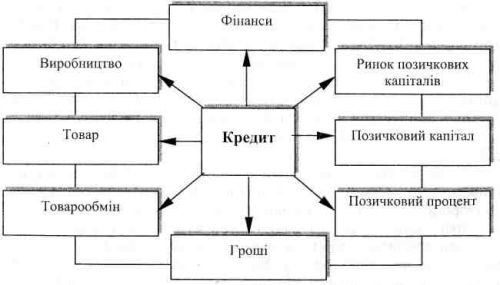

В ринковій економіці кредит на основі позичкового капіталу тісно взаємодіє з категоріями «фінанси», «проценти», «товар».

Цей зв´язок можна розглянути на прикладі схеми.

Слід наголосити, що тут рух вартості визначається взаємодією кредиту з іншими економічними категоріями на основі еквівалентного обміну між юридично відокремленими товаровиробниками. Якими б особливими формами не були кредитні угоди, але на завершальній стадії кредитного процесу в них завжди є грошова форма вартості, та й самі кредитні відносини специфічно модифіковані грошовими відносинами.

При цьому у кредитних операціях:

• позичальниками, як правило, виступають суб´єкти господарювання, а кредиторами - банківські установи;

• гроші, що надані в позику, використовуються позичальником як капітал (на виробничі потреби);

• джерелом позичкового процента є прибуток на позичені кошти;

• кредит використовується як механізм перерозподілу капіталів у суспільному виробництві та як спосіб вирівнювання норми прибутку.

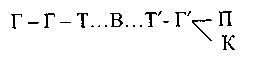

Кредитному процесові властиві: економічність, комплексність, добровільність, свобода вибору партнерів та їх рівноправність, повага прав і обов´язків сторін, взаємовигода та економічна доцільність партнерських відносин. Важливо володіти закономірностями і механізмом руху кредиту на макро- і мікроекономічному рівні, розглядати кредит як динамічно змінюваний процес, починаючи зі стадії формування кредитних ресурсів як позичкового капіталу, далі розміщення нагромаджених засобів і, завершаючи, погашенням заборгованості та сплатою процентів. Важливо з´ясувати економічні межі кредиту, чітко розрізняти суть категорій «гроші» та «позичковий капітал». Механізм руху кредитованих ресурсів доцільно розглянути на прикладі формули:

де Г - грошова позичка; Т - товар у формі виробничого капіталу; В - процес виробництва нової вартості; Т´ - новий виріб, що висувається на ринок як товар; Г´ - грошова виручка внаслідок реалізації товару; К - позичений капітал; П - прибуток позичальника.

З´ясовуючи еволюційний характер процесу розвитку кредитних відносин, важливо знати місце і роль спеціалізованих кредитно-фінансових закладів у формуванні середньорегіональних і загальнонаціональних ставок позичкового процента, централізованого регулювання кредиту з боку держави та її органів у формуванні високоорганізованої системи безготівкового грошового обігу, становленні ринку позичкових капіталів і використанні кредитних важелів для ефективного регулювання механізму ринкової економіки. Загалом, роль кредиту і сфери його застосування з поглибленням суспільного поділу праці та зростанням масштабів суспільного виробництва постійно зростає. Зокрема, в процесі відходу від обігу повноцінних грошей до паперово-кредитних зростала залежність грошей в обігу від застосування кредитних операцій. Ще важливішою стає роль кредиту в умовах інфляції. Кредитні, операції за цих умов стають основою досягнення стабілізації купівельної сили грошей.