Гроші та кредит

Модель грошового ринку

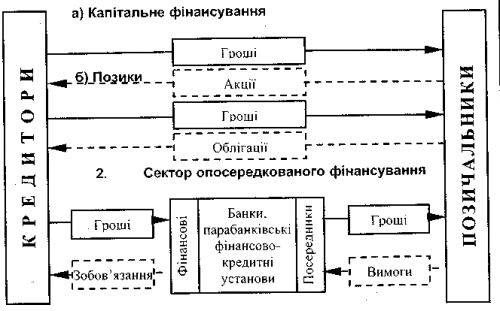

Основною функцією грошового ринку є формування і спрямування грошових потоків у сектори і галузі суспільного виробництва. Взаємодію грошових потоків та інструментів між трьома групами суб´єктів економічного життя можна зобразити у вигляді інституційної моделі грошового ринку

Інституційна модель грошового ринку

1. Сектор прямого фінансування

У цій моделі взаємодіють три групи економічних суб´єктів:

а) кредитори - ті, що володіють заощадженими тимчасово вільними коштами. Ними стають насамперед сімейні господарства, фірми, урядові структури, органи місцевого самоврядування, іноземні фізичні та юридичні особи;

б) позичальники - ті, що тимчасово потребують додаткових грошових ресурсів;

в) фінансові посередники.

Стрілки, що показують рух грошей, спрямовані від кредиторів до позичальників, а назустріч їм спрямовані стрілки, які відображають рух інструментів від позичальників грошових коштів.

Спираючись на модель і за ознакою участі суб´єктів, грошовий ринок можна поділити на два сектори: сектор прямого фінансування і сектор опосередкованого фінансування. Сектор прямого фінансування відображає безпосередні зв´язки між продавцями і покупцями грошей. Всі угоди тут узгоджуються між самими продавцями і покупцями. Навіть тоді, коли вони звертаються до послуг брокерів і дилерів. В останньому випадку професійні посередники виконують чисто технічні функції, діють за дорученням сторін з метою прискорення реалізації операцій та підвищення їх ефективності за допомогою високої кваліфікації професійних учасників ринку.

Сектор прямого фінансування функціонує на основі двох грошових потоків: капітального фінансування і грошових запозичень. За допомогою акцій покупці грошей назавжди залучають кошти інвесторів у свій оборот. А каналом запозичень залучаються грошові кошти на визначений період часу. Покупці грошей для цього використовують облігації та інші подібні боргові папери.

Загалом, сектор прямого фінансування відіграє важливу роль. Для суб´єктів економічного життя, що стають позичальниками, грошові кошти цього сектору розширюють можливості вибору найвигідніших запозичень і знижуються ціни за користування позиками. Продавцям грошей надається можливість вибору найнадійнішого позичальника, дозволяє уникати ризиків, а загострення конкуренції на ринку запозичень, в тому числі між фінансовими посередниками, примушує їх знижувати ціну і розширювати асортимент послуг.

Сектор опосередкованого фінансування суттєво доповнює пряме фінансування, створює спеціальний механізм реалізації тих зв´язків між кредиторами і позичальниками, які не можуть бути реалізовані через канали прямого фінансування. Зокрема, перевагами сектора опосередкованого фінансування є реалізація зв´язків, що потребують значних витрат грошей, відповідного часу для вивчення контрагентів, професійної оцінки ризиків тощо.

На цій підставі між обома секторами діють дві тенденції: з одного боку, загострюється конкуренція за грошові ресурси та їх розміщення, а з іншого, - набувають сили інтеграційні процеси і взаємопроникнення. Провідними фінансовими посередниками нині стали банки, страхові компанії, пенсійні фонди, кредитні товариства та ін. Їх можна поділити на дві групи: банки і парабанківські інститути. Банкам належить визначальна роль тому, що своєю посередницькою діяльністю вони не тільки акумулюють тимчасово вільні кошти, а й самі створюють депозитні грошові кошти і реалізують їх у процесі кредитування. Крім цього, здійснюючи розрахунково-касове обслуговування усіх інших фінансово-кредитних інститутів, банки тимчасово використовують також їхні вільні кошти.

Структуризацію грошового ринку можна продовжити на основі кількох критеріїв:

• по-перше, за видами інструментів, якими здійснюються переміщення грошей від продавців до покупців. За даною ознакою розрізняють ринок позичкових зобов´язань, ринок цінних паперів і валютний ринок. Хоч вказані ринки діють відносно самостійно, проте, обслуговуючи рух грошових коштів, вони тісно взаємодіють. Приміром, комерційні банки здатні легко переміщувати грошові кошти з одного ринку на інший, купувати і продавати усі види фінансових інструментів, випускати свої депозитні сертифікати з метою мобілізації коштів, щоб далі розмістити їх на ринку цінних паперів чи валютному ринку;

• по-друге, за інституційними ознаками грошових потоків. Кожний грошовий потік може оцінюватися як додатний грошовий потік, якщо йдеться про надходження, і від´ємний грошовий потік, якщо через нього відбувається витрачання грошових коштів. Різниця між ними становить чистий грошовий потік. За інституційними ознаками грошових потоків грошовий ринок поділяють на три сектори: фондовий ринок, ринок банківських кредитів і ринок послуг парабанківських фінансово-кредитних інститутів.

На фондовому ринку забезпечується переміщення небанківського капіталу. Він приводиться у рух за допомогою акцій, облігацій, бонів та інших фінансових інструментів середньо- і довготривалої дії, що купуються і продаються на фондовій біржі. Фондовий ринок країн з розвиненою ринковою економікою став основним джерелом фінансових інвестицій у розширене відтворення основного і оборотного капіталу.

Детальніше механізм фондового ринку, ринок банківських кредитів і ринок послуг парабанківських установ буде охарактеризований у наступних розділах цієї книги;

• по-третє, за критерієм економічного призначення куплених на грошовому ринку коштів виокремлюють два сектори: ринок грошей і ринок капіталів. Їх роль в системі функціонування механізму грошового ринку ми вже попередньо розглянули. Класичними організаціями ринку грошей стали операції врахування комерційних векселів, міжбанківське кредитування, операції вторинного ринку з короткостроковими державними зобов´язаннями. Оскільки цей ринок найчутливіший до змін у кон´юнктурі ринку та фінансово-кредитній політиці держави, то його ціна у вигляді відсотка служить базою відсоткової політики країни. Попит і пропозиція грошей на ринку капіталів менш динамічні, ніж на ринку грошей, тому рівень відсоткової ставки стабільніший, куплені кошти використовуються для поповнення основного й оборотного капіталу на середньо- і довгостроковій основі.