Гроші та кредит

Економічна суть грошового ринку

Основна маса грошових коштів на мікроекономічному рівні, які потрібні для обслуговування кругообороту індивідуальних капіталів, суб´єкти економічних відносин (фірми, сімейні господарства, державні структури, фінансові посередники) забезпечують шляхом накопичення тимчасово вивільнених власних надходжень. Їх джерелами стають отриманий прибуток, амортизаційні відрахування, обігові кошти і резерви. Водночас потреби у додаткових коштах індивідуальні учасники ділових угод мобілізують на грошовому ринку.

Грошовий ринок - це система грошових відносин і банківських та спеціальних фінансово-кредитних інститутів, які забезпечують функціонування сукупності грошових ресурсів країни, їх постійне переміщення, розподіл і перерозподіл під впливом взаємодії законів попиту і пропозиції.

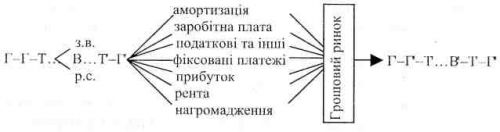

В ринковій економіці грошовий (ринок охоплює сукупності операцій з короткотерміновим і довгостроковим позиковим капіталом. Основним джерелом його утворення стають заощадження домашніх господарств. Як правило, їх акумулюють фінансові посередники і на ринковій основі передають у позику функціонуючим товаровиробникам як інвестиції. Математичний вираз цього процесу (Г - Г) - нібито беззмістовний, але насправді купівля грошей на ринку - не кінцева самоціль. Добуті тут гроші стають допоміжним інструментом, що використовується для розширення виробництва й обслуговування товарів. Тобто це особливий сектор ринку, на якому купують і продають гроші як специфічний товар, формується попит і пропозиція та ціна цього товару з метою перетворення у інвестиції:

Специфіка грошей як абсолютно ліквідного активу визначає такі особливості грошового ринку:

по-перше, купівля-продаж грошей відбувається лише тоді, коли вони є вільні у наявності в одних суб´єктів та створилися потреби їх витрачання іншими;

по-друге, передача товар - гроші відбувається умовно у формі позички під зобов´язання повернути кошти у встановлений строк або у вигляді купівлі облігацій, акцій, векселів, депозитних сертифікатів та інших фінансових інструментів;

по-третє, внаслідок купівлі-продажу грошей власник (продавець грошей) не втрачає права власності на відповідно продану суму грошей, а добровільно передає право розпорядження нею покупцеві лише на заздалегідь визначених умовах;

по-четверте, у момент продажу продавець не отримує еквівалента, а покупець - відповідного реального права власності. Він розпоряджається купленим як ліквідністю тимчасово, тобто не відчужує еквівалентну суму вартості в товарній формі;

по-п´яте, на грошовому ринку гроші перетворюються у визначальний об´єкт, у їх самоціль. Вони передаються власниками у чуже розпорядження прямо, а не в обмін на товари. Водночас покупець прагне отримати їх у використання на таких самих засадах, як і товар. Ось чому куплена вартість рухається лише у грошовій формі, в односторонньому порядку з поверненням до власника. Метою цього переміщення стає отримання додаткового доходу (Г - Г) у вигляді відсотка як плати за тимчасову відмову від користування цими грошима і передачу цього права іншій особі. Покупець, зі свого боку, має намір отримати додатковий дохід внаслідок розширення своєї виробничої й комерційної діяльності.

Купівля грошей на грошовому ринку набуває форми їх передачі у тимчасове користування під відповідні інструменти (цінні папери), які на ринку грошей діють аналогічно ролі грошей на товарному ринку. Механізм взаємодії попиту і пропозиції грошей функціонує так:

Загальна схема взаємозв´язку між об´єктами та інструментами грошового ринку

Внаслідок цього купівля-продаж грошей набуває форми:

Г- Цінні папери -Г´

Всі інструменти грошового ринку поділяють на неборгові (пайові) і боргові.

До неборгових належать зобов´язання, які надають право участі в управлінні діяльністю покупця грошей. Зокрема, за продавцем зберігається право власності й отримання доходу. До певної міри право розпорядження надають акції, деривативи (встановленої форми фінансові документи, які засвідчують право власності й отримання доходу), паї та страхові поліси.

До боргових інструментів грошового ринку належать усі зобов´язання покупця повернути продавцеві отриману від нього суму грошей і сплатити належний дохід. Залежно від міри та умов передачі прав боргові зобов´язання поділяються на:

а) депозитні зобов´язання, за допомогою яких гроші передаються у повне розпорядження покупця за умов їх повернення у вказаний термін і сплати відсоткового доходу (або без нього). Депозитні зобов´язання за отримані гроші передають переважно банки. Залучення коштів вони здійснюють у формі відкриття поточних і строкових рахунків, депозитних і ощадних угод (сертифікатів), трастових вкладів;

б) позичкові зобов´язання. На їх основі продавці передають гроші з певними обмеженнями прав їх використання. Зокрема, застосовується зазначення на які цілі має використовуватися позичка, належні гарантії повернення, ступінь окупності проекту, що фінансується. Позичкові зобов´язання набули таких форм: кредитних угод, облігацій, бонів, векселів тощо. Надалі вони можуть самостійно вільно обертатися на ринку цінних паперів.

Усі види інструментів грошового ринку можна поділити на три групи:

• позичкові угоди, якими оформлюються відносини між банками і клієнтами;

• цінні папери, якими реалізуються переважно прямі відносини між покупцями і продавцями грошей;

• валютні цінності - відносини між власниками двох різних валют.

Умовний характер набуває на грошовому ринку ціна - відсоток. Розрізняють три його форми: депозитний відсоток - плата банків за залучені грошові кошти; відсоток позиковий - форма ціни позичених коштів як капіталу; обліковий відсоток, що його стягує банк, купуючи цінні папери чи векселі. При цьому відсотковий дохід на позичені кошти істотно відрізняється від звичайної ціни на товарному ринку. Його розмір як ринкової ціни визначається не мірою вартості, а споживною вартістю грошей, тобто здатністю приносити покупцеві додатковий дохід чи блага.

Суб´єктами грошового ринку діють юридичні та фізичні особи. Але переважно в операціях купівлі-продажу грошей приймають участь банки, державні структури, спеціальні кредитно-фінансові інститути та інші посередники, які купують і продають, як правило, короткострокові боргові зобов´язання. Але головними традиційними учасниками грошового ринку стають комерційні банки, які фактично діють як постійні продавці і покупці грошових коштів. Держава на грошовий ринок переважно виходить як позичальник. Поряд з традиційними учасниками в операціях купівлі-продажу грошей виступають професійні посередники: маклери, дилери, облікові доми та інші учасники.

Всю сукупність операцій на грошовому ринку можна поділити на три групи: з продажу грошей, купівлі грошей і посередницькі операції. Як правило, гроші продають сімейні господарства, а купують їх інвестори, тобто фірми, компанії, державні структури тощо.

Загалом, місце і роль грошового ринку можна визначити так:

1. З нього розпочинається кругообіг індивідуального капіталу і рух грошей, що його обслуговують. На ньому ж і завершується кожний окремий економічний цикл:

2. Завдяки грошовому ринку формується величина відсотку як ринкової ціни грошей. Це найважливіший економічний показник, що визначає динаміку зростання відтворювального процесу.

3. Механізм грошового ринку здійснює перерозподіл грошових ресурсів у найефективніші галузі і сектори економіки та забезпечує збалансування грошових потоків індивідуальних суб´єктів економічного життя та грошового обороту в цілому.

4. На макроекономічному рівні грошовий ринок обслуговує оборот усього суспільного капіталу і діє як провідний складовий структурний елемент грошового обороту у формі організації та руху суспільного капіталу країни.

5. Взаємодія вартості та ціни грошей на ринку формується на основі методологічних засад теорії маржиналізму. Тобто вартість грошей визначається не сукупністю затрат суспільно-необхідної праці та затрат основних факторів виробництва, а ступенем корисності грошей та їх кількісного пропонування.