Гроші та кредит

Функції грошей

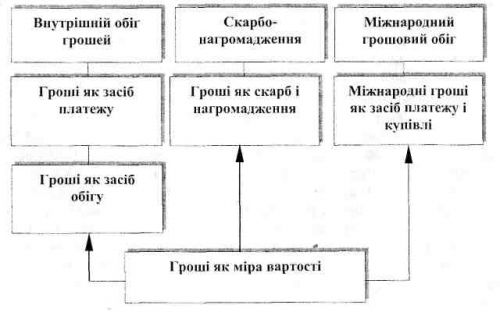

Гроші, обслуговуючи рух вартості в процесі суспільного відтворення, здатні набувати різноманітних форм і виконувати чисельні види роботи. Ось чому продовжуються дискусії щодо тлумачення окремих видів функцій та їх кількості. Приміром, ряд відомих економістів схиляються до думки, що гроші виконують лише три функції: засобу обігу, засобу збереження вартості і як одиниці рахунку. Представники класичної економічної теорії визнавали наявність п´яти функцій грошей: міри вартості, засобу обігу, засобу платежу, засобу нагромадження вартості і світових грошей. Ця концепція була панівною в системній економічній теорії. Вона дозволяє розглядати гроші як історичну категорію, яка не може бути статичною. Особливості розвитку суспільного виробництва й ринкових відносин формують певну сукупність функцій грошей та їх взаємодію, визначають, які функції змінюються і відмирають, а які з´являються. На підставі цього перевагу слід надавати концепції п´яти грошових функцій.

Функції грошей

Роль грошей як міри вартості полягає у їх здатності вимірювати вартість товарів та їх цін, що робить усі товари співмірними. Як засіб обміну вони використовуються для купівлі товарів і послуг. У функції нагромадження гроші використовуються як актив, що після продажу товарів зберігає купівельну силу на майбутнє. Як засіб платежу гроші функціонують в системі боргових платежів у формі кредитних грошей - векселів, банкнот; і реальних грошей - золота, монет, паперових грошей. Як світові, гроші використовуються у міжнародних розрахунках.

Першою і найважливішою є функція міри вартості. Вона означає здатність грошей вимірювати вартість усіх товарів і виступати посередником у визначенні ціни, забезпечувати еквівалентність обміну, робить товари співмірними. Але товари стають співмірними між собою за допомогою грошей тому, що як і повноцінні гроші мають однакову основу - абстрактну суспільно-необхідну працю. Тому грошовий вираз вартості товару - ціна - є лише ідеальною формою вартості. Ціну може мати лише той товар, який знаходиться у відносній формі вартості. А самі гроші ціни не мають, їх вартість визначається купівельною силою, що знаходить свій вираз у абсолютній кількості товарів, які можна придбати за дану грошову одиницю.

В = Т / М

Вивчаючи функцію грошей як міри вартості, необхідно висвітлювати новітні поняття сучасного масштабу цін, в основі якого нині лежить не вагова цінність грошового металу, а певна частка товарної вартості, пропорційно якій здійснюється вимірювання вартості кожного товару.

Мірою вартості в Україні діє гривня, в Німеччині була німецька марка, а нині - євро, в Російській Федерації - рубль, в Мексиці - песо тощо. Гроші у даній функції однорідні. За часів колишнього офіційного закріплення визначеної вагової кількості золота величина вартості долара, фунта стерлінгів, франка, марки й інших грошових одиниць відповідала затратам суспільної праці на видобування відповідної вагової кількості золота. Це дозволяло ідеально (подумки) вимірювати будь-яку кількість суспільної праці в товарах та виражати її в ціні. За допомогою законодавчо закріпленого масштабу цін ваговий вимір вмісту грошей став непотрібним.

Оскільки гроші одночасно є загальним еквівалентом обміну товарів, то функція засобу обігу невіддільна від міри вартості. Адже визначення вартості товару зумовлює настання стадії перетворення товару у реальні гроші шляхом його продажу (Т - Г) і наступного перетворення грошей у товар (Г - Т). У цьому процесі обміну гроші виконують роль посередника: Т - Г - Т. Як посередники гроші доводять товари до споживачів, а самі залишаються у сфері обігу, слугуючи наступним операціям обміну.

Як бачимо, у функції обміну гроші виникають мимохідь, бо метою продавця є не гроші, а інший товар. Ось чому функцію засобу обігу можуть виконувати не лише повноцінні товари, а й знаки вартості: паперово-кредитні гроші, розмінна монета. Для продавця байдуже, чи мають вартість отримані гроші. Важливішим стає їх визнання суспільством, чи можна їх використати як купівельний засіб.

Особливості функції грошей як засобу обігу необхідно пов´язати з перевагами товарообміну за допомогою грошей над бартерними операціями та звернути увагу на необхідність участі в обміні не ідеальних, а реальних грошей. Важливою тут є також кількість грошей, що виконує функцію засобу обігу та ті наслідки для економіки, якщо гроші не можуть нормально виконувати функцію засобу обігу. В процесі обміну товарів гроші виконують такі дії:

1) посередницьку, за допомогою якої товари доставляються від виробників споживачам;

2) об´єднуючу, в процесі якої всі акти обміну об´єднуються в процес реалізації товарів та їх цін;

3) засобу загальної купівельної спроможності. В руках їх власників гроші творять гнучкий інструмент вибору типів і кількості товарів та послуг, часу й місця купівлі та засобів обігу.

Крім грошей, загальною споживною вартістю володіє також золото. Воно в обігу спочатку функціонувало як зливки і тільки з плином часу й розвитку обміну набуло монетної форми. Але золоті монети в обігу швидко фізично зношувалися і втрачали свою вартість. З метою отримання доходу їх часто підробляли, що творило невідповідність між номінальною і реальною вартістю золотих монет й перетворило їх у знаки вартості.

З часом формування вексельного обігу й невідповідність між номінальною та реальною вартістю золотих монет зробила можливою заміну металевих грошей паперовими, які запускалися в обіг державою за встановленим курсом. Паперові гроші стали не тільки засобом обігу, а й способом державних платежів у рахунок боргів, платіжним засобом, що емітується державою для отримання доходів з метою поповнення державної казни. Отже:

1) паперові гроші замінили золото у функції засобу обігу, діють лише як знаки вартості товарів, тому самі не можуть бути товаром;

2) бартер означає прямий обмін однієї речі на іншу без грошової оплати. Тобто застосовується форма обігу Т - Т. В бартерних операціях такого типу пропорції обміну визначаються наближено самими учасниками угод, що фіксуються в договорі. Відродження бартеру в Україні сталося в умовах високої інфляції, коли втрати в ході реалізації бартерних операцій були меншими, ніж затрати використання готівкових коштів та їх зберігання в умовах перманентного знецінення грошей. Водночас бартер може використовуватися і в нормальних економічних умовах, приміром, для додаткових виплат коштів фірми своїм співробітникам у формі медичного страхування, страхування пенсій, надання скидок у купівлі товарів у своїх магазинах тощо;

3) в Україні засобом обміну і купівлі товарів використовуються монети і банкноти - гривні усіх номіналів.

Тобто грошова маса формується на засадах кредиту. При цьому гроші діють одночасно і купівельним засобом і засобом платежу. Якщо ж у формулі Т - Г - Т настає розрив, то гроші виконують функцію платежу. Це трапляється тоді, коли продаж товару може бути відокремленим в часі від отримання грошей. У таких угодах гроші безпосередньо не протистоять товарам, а надходять в обіг лише через визначений договором час. У визначенні ціни вони функціонують ідеально як міра вартості, але не виконують функцію засобу обігу. Це можна зобразити так:

Т W (кредит) W Г (розрахунок)

Як засіб платежу гроші можуть діяти також у всіх інших випадках, коли немає безпосереднього обміну товарів на гроші і вони виступають у формі самостійної мінової вартості. При цьому характерними ознаками платіжної функції грошей є однобічний рух і наявність розриву у часі між передачею товару покупцеві і отриманням грошей продавцем та розрахунок реальними грошима.

Функція засобу платежу відрізняється від функції засобу обігу тим, що гроші з посередника у ланцюгу товарообміну: Т - Г -Т-Г-Т-Г-Т... перетворюються у завершальну ланку останнього. А вручення продавцеві кредитного знаряддя породжує лише видимість платежу (уявний платіж), що не означає передачі реальної вартості у грошовій формі. Логічно припустити, що платіж здійснюють самі товари, коли їх купують і продають за передані кредитні засоби.

Завдяки розвитку кредиту готівкові розрахунки почали замінювати векселі, якими товаровиробники надають кредит один одному, та банкноти, що є борговими зобов´язаннями банків. Спочатку право емісії банкнот належало усім банкам, але з часом зосередилося лише у емісійних банках. Поява кредитних грошей призвела до розвитку безготівкових розрахунків, взаємозаліків грошових вимог, прискорення платежів і скорочення витрат обігу.

Розгляд функції грошей як засобу платежу необхідно пов´язати з аналізом їх ролі у підтриманні безперервності розширеного відтворення та усвідомленням ознак функції платежу і кредитних грошей, а також впливом на дану функцію кількості грошей в обігу. Слід наголосити, які провідні фактори визначають нормальні умови виконання грошима функції засобу платежу, за яких умов можлива платіжна криза та масові банкрутства.

Вивчення механізму дії функції грошей як засобу нагромадження та заощадження слід розпочати з аналізу її ознак, з´ясування механізму використання грошей у цій функції в умовах паперово-кредитного грошового обігу та розбурханої інфляції. Необхідно вивчити форми нагромаджень і заощаджень, їх вплив на розвиток економіки та піднесення добробуту народу.

Властивості грошей бути загальним еквівалентом робить їх загальним втіленням суспільного багатства, яке товаровиробники прагнуть нагромаджувати. Найчастіше функцію нагромадження або засобу утворення скарбів гроші виконують тоді, коли продаж (Т - Г) не супроводжується актом купівлі. Тоді гроші вилучаються з обігу і зберігаються з метою нагромадження та збереження вартості у разі повернення їх в обіг. Гроші виконують функцію засобу нагромадження, якщо вони є фінансовим активом. За умов металевого грошового обігу функцію нагромадження виконували повноцінні і реальні гроші - золото і срібло.

В умовах постійного коливання розмірів товарного виробництва і цін товарів єдиним способом безперервної зміни грошової маси ставали припливи або відпливи грошового матеріалу: золотих зливків, виробів із золота, золотих монет і коштовностей та ін. У такий спосіб скарбами в автоматичному режимі підтримувалася товарно-грошова рівновага на ринку, а гроші ніколи не переповнювали каналів грошового обігу.

Паперові гроші, які є лише представниками золота в обігу і не мають власної вартості, не можуть утворювати скарби. Але, маючи представницьку вартість, вони здатні виконувати функцію засобу нагромадження, що виникла на основі функції скарбів. Необхідною умовою для цього є відповідність кількості паперових грошей нормам закону грошового обороту. Зокрема, якщо кількість паперових грошей перевищує потреби реалізації даної товарної маси, вони знецінюються під тиском інфляції і перестають бути засобом нагромадження. Якщо ж кількість грошей в обігу відповідає обсягові суспільної товарної маси, тобто відповідає необхідній кількості золота, то вилучення грошей з метою нагромадження і збереження вартості стає дієвим засобом розширеного відтворення та забезпечення безперервності виробництва і збуту.

Отже, нагромадження є необхідним елементом суспільного відтворення. Невиконання паперово-кредитними грошима цієї функції веде до кризових потрясінь у національній економіці, а дану функцію національних грошей перебирає якась стабільна іноземна валюта.

Вивчаючи функцію світових грошей, потрібно проаналізувати механізм міжнародних розрахунків після втрати монетарної функції золотом та особливості застосування національних і колективних валют.

Функція світових грошей виникла на етапі зростання інтернаціоналізації виробництва, формування інтернаціональної вартості товарів і розширення міжнародного товарного обміну. За своєю суттю вона узагальнює властивості грошей, опосередкує усі форми міжнародного обміну, робить світові гроші загальною мірою вартості, загальним купівельним засобом і засобом перенесення багатства з однієї країни до іншої. Як міжнародний еталон вартості світові гроші визначають світові ціни. Особливість міри вартості при цьому полягає у здатності світових грошей інтернаціональну вартість визначати безпосередньо через національний масштаб цін або ж опосередковано через валютні курси.

Функцію світових грошей спочатку виконувало золото. З метою зниження вартості міжнародних розрахунків з часом у них стали застосовуватися кредитні гроші. Це істотно змінило саму функцію світових грошей. В даний час її стали виконувати конвертовані національні валюти і частково міжнародні грошові одиниці (СПЗ, євро та ін.) За цих умов золото стало резервним фондом світових грошей, який діє через операції на ринку золота.